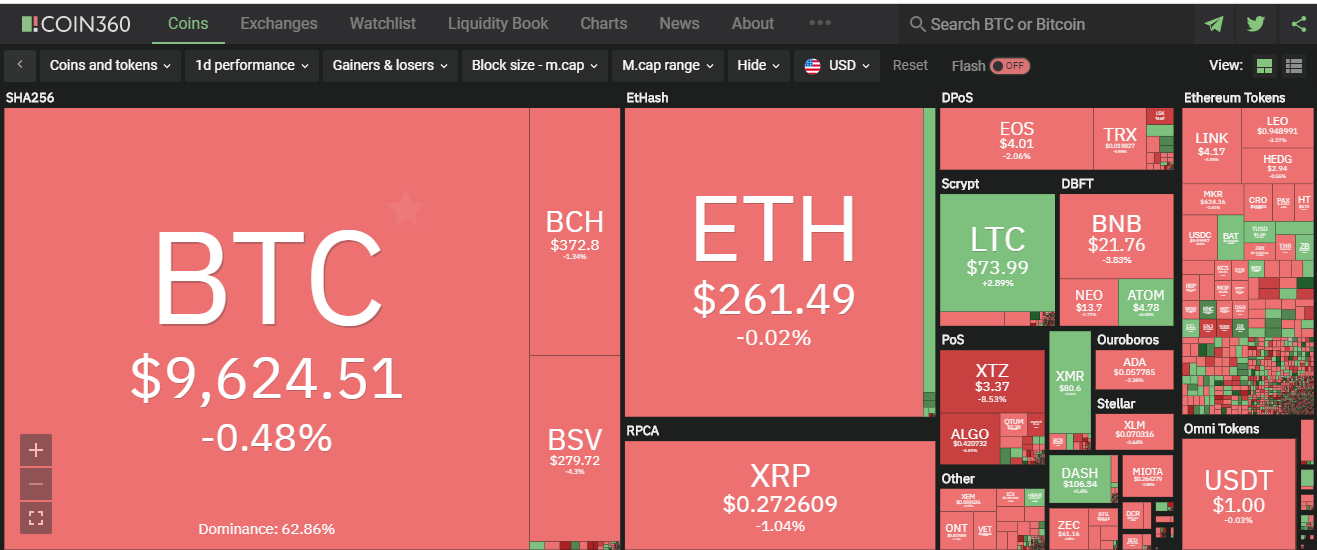

Theo dữ liệu từ Dealogic, một kỷ lục mới đã được thiết lập vào tuần trước khi các nhà đầu tư nắm giữ khoảng 140 tỷ đô la trái phiếu mới. Điều này xảy ra trong bối cảnh nợ năng suất âm, và stablecoin và các token được giao dịch nội địa ngày một trở nên phổ biến trên không gian tiền điện tử. Sự hiện diện của các loại coin phổ biến như USDT trên các sàn giao dịch lớn và làn sóng trao đổi token còn non trẻ như BNB của Binance, báo hiệu một kỷ nguyên mới của giao dịch và đầu tư tiền điện tử. Tuy nhiên, chúng ta vẫn chưa hiểu rõ đâu là sự khác biệt của các loại coin này so với các hệ thống đầu tư truyền thống.

Mặt tốt của trái phiếu doanh nghiệp Online

Trái phiếu doanh nghiệp rất giống với trái phiếu chính phủ, nhưng có lãi suất cao hơn do rủi ro cao hơn. Khi một nhà đầu tư mua trái phiếu doanh nghiệp, họ sẽ nhận thanh toán lãi thường xuyên cho đến khi trái phiếu đáo hạn, và tại thời điểm đó, họ có thể nhận mệnh giá đã được thỏa thuận trước. Nói tóm lại, nó là nợ tài chính với hình thức khác, liên kết công ty với các chủ nợ tự nguyện cho đến khi trái phiếu đáo hạn, công ty phải trả giá trị đã nêu cho nhà đầu tư.

Tuần trước, đã có nhiều đầu tư đạt mức kỷ lục vào các công ty như Apple, Disney và Coca-Cola, vì các công ty đang tái cấp vốn nhờ vào sự gia tăng đầu tư, đặc biệt là ở Nhật Bản và châu Âu. Đây là lần đầu tiên Apple vay thông qua thị trường trái phiếu kể từ năm 2017. Về bản chất, họ đã cưỡi trên những con sóng được tạo ra bằng cách đánh chìm các tàu nợ ở nước ngoài. Tình hình trái phiếu chính phủ ở nhiều quốc gia cũng vô cùng ảm đạm, với lợi suất âm kỷ lục ở một số nước châu Âu.

Nếu một doanh nghiệp thất bại và sử dụng trái phiếu mặc định, các trái chủ (những người hold trái phiếu) cũng có thể bị ảnh hưởng nếu công ty phá sản và phát hành trái phiếu mới hơn, ít giá trị hơn để trả lại cho những người giữ trái phiếu. Hơn nữa, nếu các nền kinh tế được phục hồi, các nhà đầu tư trong thị trường có lãi suất thấp như hiện tại có thể sẽ bị ảnh hưởng lớn.

Stablecoin và Token Exchange

Stablecoin được thiết kế để mang lại yếu tố bảo mật cho tiền điện tử. Chúng có thể được hỗ trợ bằng tiền fiat, hàng hóa hoặc các loại token crypto khác. Chính cái tên stablecoin đã nói lên tất cả. Khi các tài sản khác như Bitcoin, Ether và Monero trải qua sự biến động giá đáng kể, thì các tài sản này vẫn sẽ có giá tương đối ổn định vì chúng được gắn với giá của các loại tiền tệ hoặc hàng hóa cố định. USDC (Đồng USD) của Coinbase là một ví dụ điển hình. Coinbase cho biết:

“Nhiệm vụ của chúng tôi là xây dựng một hệ thống tài chính mở cho thế giới. Trong một phần của nhiệm vụ này, chúng tôi muốn tất cả mọi người tận hưởng sự ổn định của tiền fiat thế giới, đồng đô la Mỹ. USDC cho phép các cá nhân không sử dụng ngân hàng ở bất kỳ quốc gia nào hold tài sản được hỗ trợ bằng đô la Mỹ chỉ với một chiếc điện thoại di động.”

Mặt khác, token exchange là tài sản do các sàn giao dịch tạo ra, có khả năng mang lại một số lợi ích nội bộ độc quyền cho chủ sở hữu. Trong trường hợp của Binance, BNB Coin, có ICO giúp tài trợ cho việc tạo ra sàn giao dịch Binance, người dùng được giảm giá khi họ sử dụng BNB để trả phí và có thể trao đổi các token để lấy tài sản khác trên sàn giao dịch. Ngoài ra, các sàn giao dịch còn thiết lập các chương trình mua lại định kỳ tại để chủ sở hữu có thể bán lại tiền cho Binance. Nguồn cung sẽ bị giới hạn ở mức 100 triệu BNB sau quá trình mua lại và đốt hoàn tất.

Một số stifecoin lớn thống trị thị trường hiện nay bao gồm Tether (USDT), Trueusd (TUSD), Paxos (PAX), USD Coin (USDC) và Dai (DAI). Các exchange token hàng đầu bao gồm Binance (BNB), Huobi (HT) và Kucoin (KCS).

Vậy điểm khác biệt là gì?

Giống như trái phiếu doanh nghiệp, cả stablecoin và token exchange đều có giá trị phụ thuộc vào sự thành công của một số thực thể hoặc tài sản bên ngoài. Ví dụ, nếu Binance gặp rắc rối lớn và mất khả năng thanh toán, giá trị của BNB sẽ bị ảnh hưởng. Nếu đồng đô la Mỹ lao dốc, USDC cũng sẽ không còn giá trị. Những kịch bản này hoàn toàn có thể xảy ra.

Với các tài sản không được hỗ trợ như Bitcoin, giá của chúng có sự biến động. Tuy nhiên, sự biến động này không tương quan chặt chẽ với yếu tố quyết định bên ngoài như các loại kể trên. Theo nghĩa này, một thiết lập thị trường tự do rất lý tưởng cho Bitcoin, vì các yếu tố thanh khoản, cung và cầu có thể tìm thấy sự cân bằng của chúng trong một môi trường không phải thông qua ủy thác, mà thông qua giao dịch hữu cơ.

Trong thị trường mở, việc buộc một tài sản mới nổi vào một tài sản được thiết lập trước có thể là điều dại dột, vì nó có thể làm giảm tiềm năng phát triển của tài sản mới, khiến chúng không thể phát triển và hữu dụng như sound money (tiền dự trữ an toàn). Tuy nhiên, theo mô hình độc quyền hiện tại, nơi tận dụng để đảm bảo giá trị của tiền fiat như đô la Mỹ được sử dụng độc quyền như một loại tiền tệ dự trữ thế giới, stablecoin và pegged assets (tài sản có giá trị gắn liền với giá trị của một tài sản khác) vẫn an toàn nhờ sự độc quyền nhân tạo đó. Tóm lại, hầu hết các stablecoin, token exchange và trái phiếu doanh nghiệp đều có khả năng mất giá nếu đồng đô la Mỹ mất giá.

Ý định đáng ngờ

Quay trở lại với tuyên bố được trích dẫn ở trên từ trang web USDC của Coinbase, họ quảng cáo stablecoin và token exchange như một phương tiện cho phép các cá nhân “không bị ràng buộc và không cần đến ngân hàng ở bất kỳ quốc gia nào, mà vẫn có thể hold một loại tài sản được hỗ trợ bằng đô la Mỹ và không cần gì hơn một điện thoại di động” nghe có vẻ “dối trá”.

Ví dụ, nếu một gia đình nghèo khó và không sử dụng ngân hàng ở Ấn Độ muốn có quyền truy cập vào “hệ thống tài chính mở”, họ phải đưa ra một số thông tin cá nhân nhất định, bao gồm tên, địa chỉ, số điện thoại, địa chỉ email, ngày sinh, số nhận diện người nộp thuế (taxpayer identification number – TIN), số chứng minh nhân dân, thông tin liên quan đến tài khoản ngân hàng, tình trạng mạng, loại khách hàng, vai trò khách hàng, phương thức thanh toán, số nhận dạng thiết bị di động (mobile device identifiers), theo thỏa thuận người dùng của Coinbase. Thế là những người không sử dụng ngân hàng đã có được TIN, địa chỉ nhà, số chứng minh nhân dân và, vâng, thậm chí cả tài khoản ngân hàng, bằng một cách nào đó.

Tuy các stablecoin như USDT được hỗ trợ bởi tiền fiat, nhưng cũng đã có tranh cãi nghiêm trọng về vấn đề này. Tether là trung tâm của dư luận sau khi trang web được phát hiện âm thầm thay thế câu “Mọi Tether luôn được hỗ trợ 1 đổi 1 bằng tiền tệ truyền thống được giữ trong kho dự trữ. 1 USDT luôn tương đương với 1 USD” với tuyên bố rằng dự trữ hiện tại bao gồm “tiền tệ truyền thống, các khoản tiền tương đương và… các tài sản và khoản phải thu khác từ các khoản vay của Tether cho các bên thứ ba.” Khi được hỏi tuần trước về điều này, nhà đồng sáng lập William Quigley nói với Bloomberg:

“Dù có thể “1 đổi 1” với đồng đô la hay không, điều đó không thành vấn đề, nếu mọi người sử dụng Tether và định giá nó bằng đồng đô la.”

Nếu việc một stablecoin được hay không được hỗ trợ bằng đô la không quan trọng, vậy người ta sẽ tự hỏi: tại sao nó lại được gọi là stablecoin. Một số công ty phát hành trái phiếu doanh nghiệp trong lịch sử đã đưa ra những tuyên bố đáng ngờ tương tự, cùng với những lời hứa sáo rỗng. Cũng như các nhà đầu tư vào các trái phiếu xấu này, người dùng stablecoin và token exchange phải đặt niềm tin vào thành công và hồ sơ theo dõi của công ty, chứ không phải chỉ bằng tiền tệ hoặc giao thức.

Lợi ích của trái phiếu, stablecoin và token exchange

Trong bất kỳ nền kinh tế thành công nào, các công cụ như nợ chứng khoán, pegged assets và hệ thống phần thưởng tự nhiên hoặc tiền tệ nội bộ đều có các chức năng hữu ích cho chủ doanh nghiệp và chủ sở hữu giá trị. Giống như SLP đang được xây dựng trên blockchain BCH hiện tại, các công cụ tài chính chuyên dụng đều có thể mang đến cho chủ sở hữu của chúng sự linh hoạt và cơ hội duy nhất để phát triển trong toàn bộ hệ sinh thái.

Tuy nhiên, không gian tiền điện tử ngày nay đã bị giám sát chặt chẽ hơn nhiều so với trước đây. Mặc dù mô hình dự trữ USD ảnh hưởng đến tất cả các thị trường, nhưng sự khác biệt quan trọng giữa tài sản bất hợp pháp với trái phiếu doanh nghiệp, stablecoin và token exchange, là chúng vẫn gắn bó với các doanh nghiệp và mô hình tài chính tồn tại trước đó, chúng có tự do phát triển ngay cả khi không có hệ thống ngân hàng cũ hoặc sự vỡ nợ đột ngột của công ty.

Bitcoin

Bitcoin  Ethereum

Ethereum  Tether

Tether  XRP

XRP  Solana

Solana  USDC

USDC  Lido Staked Ether

Lido Staked Ether  TRON

TRON  Dogecoin

Dogecoin  Cardano

Cardano  Wrapped stETH

Wrapped stETH  Chainlink

Chainlink  Wrapped Bitcoin

Wrapped Bitcoin  Ethena USDe

Ethena USDe  Hyperliquid

Hyperliquid  Wrapped eETH

Wrapped eETH  Sui

Sui