Một sự gia tăng đáng kể trong việc mua bitcoin tại Cash App của Square, nhắm vào thế hệ millennial, đang làm cho một số người tự hỏi liệu có một xu hướng về thế hệ nào không và điều đó có ý nghĩa gì ở cấp độ hệ thống.

Các số liệu mới nhất từ Square cho thấy các giao dịch mua bitcoin đã tăng trong quý thứ ba từ 42 triệu đô la năm ngoái, lên gần 150 triệu đô la trong năm nay.

Trong vòng 9 tháng năm 2018, 114 triệu đô la Bitcoin đã được bán. Số tiền tương đương từ năm 2019 là gần 340 triệu đô la.

“Số lượng người mua bitcoin lần đầu tiên đã tăng gấp đôi”, Square cho biết. Nói thêm với các nhà đầu tư của mình, những người đã chứng kiến cổ phiếu Square tăng 6%, rằng doanh thu trong quý thứ ba cho tất cả các giao dịch mua cổ phiếu là 159 triệu đô la từ Cash App.

Nói cách khác, hầu hết số tiền được chi cho bitcoin nhiều như số tiền được chi trên thị trường chứng khoán bởi thứ được coi là nhân khẩu học thế hệ millennial vì nó được nhắm mục tiêu mạnh mẽ tới các phần thưởng như giảm 1 đô la khi mua cà phê.

Một sự thay đổi?

Xét bối cảnh chung, các số liệu vẫn còn là nhỏ, nhưng sau đó khi xem xét mọi thứ, thế hệ millennial chỉ bắt đầu đảm nhận vị trí tích lũy của cải, hầu hết vẫn chỉ ở cấp cơ sở.

Trong bối cảnh đó, các số liệu có thể không quá nhỏ, đặc biệt nếu một người xem xét mức vốn hóa thị trường tiền điện tử kết hợp là 250 tỷ đô la.

Nhưng điều đó vẫn gần như không đáng kể so với mức vốn hóa thị trường chứng khoán toàn cầu khoảng 100 nghìn tỷ đô la. Tuy nhiên, khi sự giàu có đó dần dần chuyển sang một thế hệ mới, thông qua thừa kế hoặc thông qua quyền lực thương lượng tiền lương lớn hơn – cũng như thông qua một tiếng nói lớn hơn trong chính trị – một câu hỏi rất lớn được đặt ra.

Cụ thể, cho dù họ sẽ đẩy sự giàu có đó trở lại thị trường chứng khoán, hoặc dù họ lựa chọn từ chối đến với một thế giới tài chính song song thì nó cũng tương đương nhau.

Sự phân chia 50/50 cho thấy sự kết hợp của cả hai thứ. Họ thích sự tiện lợi của bitcoin, bạn có thể dễ dàng di chuyển và gửi cho bạn bè hoặc mọi người trực tuyến, không giống như cổ phiếu granny, nhưng họ cũng muốn cổ phiếu vì sự đa dạng hóa.

Tuy nhiên, sự tiện lợi đó chỉ là một khía cạnh. Lợi ích cá nhân được cho là một mục tiêu lớn hơn nhiều, và thực sự có lẽ đó là nguyên nhân chính.

Trò chơi chứng khoán

Trò chơi chứng khoán rất phức tạp, nhưng chưa một lần nào bạn hiểu được nó. Nó bắt đầu trước hết với sự kiểm soát truy cập của một cơ quan không được chọn và không thể lý giải được (SEC) mà ở Mỹ hầu như không tham gia vào tham vấn cộng đồng và dám nói vào mặt của thế hệ này: “Chúng tôi sẽ không đổi mới cho bạn đâu”.

Sự kiêu ngạo trong những lời nói đó đến từ công chức, người phục vụ theo mong muốn của chúng ta, đặt ra câu hỏi rằng chính xác những người này nghĩ họ phục vụ ai. Câu trả lời là trong đạo luật đã cho họ sức mạnh kiểm soát truy cập.

“Tại Hoa Kỳ, để được coi là nhà đầu tư được xác nhận, người ta phải có giá trị ròng ít nhất là 1.000.000 đô la, không bao gồm giá trị nơi cư trú chính của một người, hoặc có thu nhập ít nhất 200.000 đô la mỗi năm trong hai năm qua (hoặc 300.000 đô la thu nhập kết hợp nếu đã kết hôn) và có kỳ vọng kiếm được số tiền tương tự trong năm nay”.

Đó là những người duy nhất ở Mỹ có quyền truy cập vào các cơ hội đầu tư chính như Facebook khi nó ra mắt năm 2004 đã biến khoản đầu tư 500.000 đô la thành 3,6 tỷ đô la cho Peter Thiel.

Phần còn lại phải chờ sự cho phép của SEC, cho phép Facebook và Thiel bán cho cổ phiếu công khai mà Thiel và những người bạn giàu có khác của ông đã mua một thập kỷ trước đó với số tiền tương đương.

Cổ phiếu công khai vẫn tăng gấp 10 lần trong sáu năm qua, nhưng trong sáu năm lạm phát tích lũy có nghĩa là về mặt thực tế, họ đã tiết kiệm được rất ít ở mức tốt nhất được hoặc đang rất trì trệ nếu nhìn tổng thể.

Đó là chặng đầu tiên. Khi chúng ta giới hạn hầu hết tất cả các lợi tức vì niềm vui của các tỷ phú và có thể là triệu phú, chúng ta bật máy in tiền, thứ đã làm giảm tiền lương và lượng tiết kiệm tiền mặt của bạn trong khi tăng giá trị của các cổ phiếu Thiel này, điều mà theo luật khiến nó trở nên “khan hiếm” một cách giả tạo. bởi vì chỉ một số rất ít doanh nhân có thể bán một cổ phiếu cho bạn.

Đại đa số cần phải “sống trong mơ” để tham gia vào công việc kinh doanh, hoặc đến chỗ Thiel và những người tương tự, cầu xin 500.000 đô la để từ đó anh ta có thể nhận được 3,6 tỷ đô la.

Rằng nếu Thiel đưa cho bạn 500.000 đô la này, với 99,99% ít có khả năng xảy ra hơn cả việc đóng băng địa ngục, và với 0,01% còn lại, bạn có thể nhận được nó sau một chút sỉ nhục.

Đó là vì quy tắc số một của trò chơi là kiểm soát truy cập. Nếu tất cả đều có thể chơi nó, thì tiền bị tăng vọt. Và do đó không có trò chơi nào nữa.

Chỉ có trò chơi khi mà nếu những người khác trả cho bạn 3,6 tỷ đô la này từ giá trị thực mới mà họ tạo ra, như làm việc cả ngày để trồng cây sẽ cho ra táo mà không mất gì, hoặc làm việc điên cuồng để tìm ra lỗi trong mã Facebook, sau khi đã viết những lỗi đó từ trước , vì lợi ích của từng đồng trong tiền lương.

The House Card

Không giống như bitcoin và cổ phiếu, một “ngôi nhà” là điều cần thiết. Không giống như bitcoin, một ngôi nhà không khan hiếm. Giống như chứng khoán, “ngôi nhà” cũng bị giới hạn một cách nhân tạo bởi lực lượng pháp luật đòi hỏi quyền kiểm soát truy cập, bật “đèn xanh” để xây nhà hoặc bán cổ phiếu cho công chúng.

Ở Anh, 95% đất đai là những cánh đồng trống. Chỉ 5% còn lại trong đó chứa toàn bộ dân số. Tuy nhiên, bạn không thể chỉ cứ đi và xây nhà trên cánh đồng, trừ khi bạn cầu nguyện và hy vọng nó không bị san phẳng. Thay vào đó, bạn cần phải trải qua một quá trình rất quan liêu, phức tạp, tốn thời gian và tốn kém.

Điều đó bởi vì nếu chúng ta không xây dựng trên 5% này, giá trị của các tài sản hiện tại sẽ giảm mạnh. Những người có nhiều nhà nhất sẽ mất nhiều nhất. Nó tình cờ rằng khá nhiều người trong số họ là những người đưa ra luật.

Nếu thay vào đó, chúng ta giới hạn nhà ở mới chỉ ở 5% này, giá trị của các tài sản hiện tại sẽ tăng lên. Một lần nữa, các nhà lập pháp và những người đưa họ vào đó sẽ trở nên giàu có hơn một chút (gia tài của Putin: 70 tỷ đô la).

Một ngôi nhà bình thường ở London vào những năm 90 là khoảng 20.000 đô la. Sự gia tăng đáng kể về dân số và lạm phát bây giờ sẽ giúp bạn may mắn mua được một căn hộ với giá 250.000 đô la.

Chính phủ có các chương trình nhất định để giúp bạn, nhưng chỉ đối với một số căn nhà nhất định thông qua các nhà cung cấp nhất định. Giải thích đơn giản, một ngôi nhà bình thường từ họ cao gấp đôi giá bình thường với mức giá ;à 400.000 đô la, khiến cho “chương trình” này trở nên tồi tệ hơn cả một mánh lới quảng cáo.

Ngoài quý tộc và người giàu, ngân hàng là chủ sở hữu lớn nhất của những ngôi nhà. Các tòa án thay đổi “xoành xoạch” trên thực tế đang bị tắc nghẽn với các ngân hàng mà đang yêu cầu sở hữu một tài sản.

Để công bằng cho các thẩm phán, họ thử và cố gắng kiểm soát họ, nhưng các thẩm phán không làm ra luật. Do đó, viêc đội quân của các chủ ngân hàng chiếm lĩnh nhà cửa là một câu chuyện được lặp đi lặp lại trên khắp đất nước mỗi ngày.

Đây là hình thức kiểm soát truy cập độc ác nhất đối với các quan chức và cơ quan quản lý, mặc dù việc duy trì cho họ có trách nhiệm rất khó, đến mức gọi họ là vô trách nhiệm còn dễ hơn, một cách nghiêm túc, hoặc có vẻ có ít nhất một cách bạn có thể khiến họ chịu trách nhiệm.

Đối với các ngân hàng, nghĩa đen là không có trách nhiệm. Họ là một thực thể tư nhân, tự do làm bất cứ điều gì họ muốn. Tự do không đưa ra thế chấp, hoặc miễn phí 20% cho thẻ tín dụng, hoặc không cho vay, hoặc thực sự tự do chiếm lấy nhà của bạn.

Đặc quyền lớn nhất này không đến từ chấp nhận rủi ro, không đến từ công đức, không đến từ sự hiểu biết trí tuệ đồng thuận, mà đến từ gian lận, theo nghĩa đen.

Các ngân hàng được ủy thác nắm giữ quyền sở hữu tài sản với tư cách là người giám sát, nhưng họ đã lạm dụng sự tin tưởng này và sử dụng những tài sản này để thu lợi riêng. Cuối cùng, họ đã làm và làm điều đó quá nhiều, và giống như những kẻ đa cấp chạy trốn với một khoản tiết kiệm quốc gia, vì vậy, các ngân hàng bây giờ và sau đó nói với tất cả rằng tiền tiết kiệm của họ đã biến mất.

Ăn mòn như trộm cắp, ngày nay bạn không cần phải đưa cho họ tài sản của bạn thì họ mới ăn cắp được chúng.

Sự gian lận đã đạt đến mức chỉ bằng lời nói, họ có thể mua nhà bằng cách cho bạn thế chấp, một vụ trộm cho tất cả những người không có nhà.

Trên thực tế, gần như không đời nào các ngân hàng rời đi mà không mang về một căn nhà. Nếu bạn không trả tiền thế chấp, thì họ sẽ lấy nhà theo pháp luật. Nếu bạn trả nó, với lãi suất 3% trong 25 năm cho khoản thế chấp 200.000 đô la, bạn sẽ trả lại 400.000 đô la. 200.000 đô la vốn và 200.000 đô la tiền lãi.

Về cơ bản vốn được tạo ra từ hư vô, không phải từ tiền tiết kiệm trong các tài khoản khác. Thời điểm họ phát hành khoản thế chấp 200.000 đô la là thời điểm 200.000 đô la này được tạo ra theo ý muốn, bởi đặc quyền của việc lạm dụng niềm tin ban đầu.

Một khi bạn trả lại vốn, nó bị đốt cháy, nó không còn tồn tại nữa. Nó bị dập tắt giống như cách nó được tạo ra: chỉ bằng ý chí của họ.

200.000 đô la tiền lãi, tuy nhiên, không bị đốt cháy. Đây là tiền thật mới được tạo ra để lưu hành, trong trường hợp này chủ yếu bằng cách trang trải chi phí ngân hàng, bằng cách chia cổ tức, và tất nhiên bằng cách trả những đồng lương hào nhoáng.

Vì vậy, ngân hàng không thể mất tiền, nhưng nếu họ phải tiếp quản nhà và bán nó, họ đã may mắn trả hết vốn, như chúng tôi đã nói là “đốt cháy”. Đó là một mất mát do chi phí tòa án và tất cả các chi phí khác và ngôi nhà có thể bị bán ít hơn số tiền vốn, để lại cho họ một khoản nợ từ bạn – bằng số tiền họ muốn nhưng bây giờ không thể đốt vì rõ ràng bạn mới cần đốt nó – thứ mà họ phải trang trải từ lợi nhuận vì bạn không thể trả nó.

Do đó, người ta có thể thấy điều này có thể đi sai quy mô như thế nào và tại sao thỉnh thoảng họ yêu cầu công chúng trả nợ, trong khi lấy nhà của cộng đồng, nhưng vấn đề là ngân hàng sẽ rất thích bạn trả lãi.

Giá nhà càng cao, lợi nhuận của họ thông qua các khoản thanh toán lãi càng nhiều, tiền dài hạn được tạo ra càng nhiều, lạm phát càng lớn, cho đến khi một sự kiện “đốt tiền” hàng loạt thông qua các vụ vỡ nợ hang loạt tạm thời gián đoạn.

Có nghĩa là ngân hàng chắc chắn muốn cho bạn vay thế chấp, nhưng nó quan tâm hơn nhiều đến việc đảm bảo những người có thể trả lại tiền, do đó nó đảm bảo giá nhà tăng, do đó đảm bảo một sự kiểm soát truy cập rất chặt chẽ về việc chính xác là ai sẽ nhận thế chấp trong một hệ thống không có trách nhiệm phần lớn quản lý tập trung cung và cầu đối với sự cần thiết lớn nhất chỉ sau thực phẩm.

Phần hay nhất là, mỗi khi bạn mua một ngôi nhà, tiền của bạn sẽ được đưa trực tiếp tới ngân hàng và những chủ đất giàu có trong quốc hội hoặc quốc hội.

Điều đó do cung và cầu. Vì tại thời điểm bạn mua nhà, bạn vừa chuyển từ cầu sang cung, bây giờ có ít cầu hơn và cung ít hơn cùng một lúc – giữ tất cả mọi thứ ngang bằng – vì vậy tất cả giá nhà đều tăng, do đó lợi nhuận của ngân hàng và người giàu tăng.

Mặt khác, khi bạn xây nhà thì điều ngược lại xảy ra, đó là lí do tại sao họ không xây nhà, tại sao họ có nhiều luật đảm bảo việc xây nhà là khó nhất có thể đối với doanh nghiệp và nhiều luật đảm bảo bạn không dám xây một mình

Trò chơi Bitcoin

Trò chơi bitcoin cũng không phải là theo chủ nghĩa dân chủ hay hoàn hảo, nhưng nó thuộc loại khác. Nó về cơ bản là các trò chơi trên, nhưng mọi người đều có thể chơi và truy cập được.

Cũng có một sự kiểm soát truy cập ở đây, mặc dù nó là một loại hình khác. Đối với cổ phiếu, nhà ở và các khoản đầu tư khác, kiểm soát truy cập để đảm bảo sự khan hiếm, được thực hiện bằng cách chọn ai thắng hay thua. Trong bitcoin, mã chỉ đặt ra giới hạn 21 triệu, do đó, nó tự thúc đẩy sự khan hiếm.

Với bất kỳ một loại tiền điện tử nào, như với loại Facebook, nếu nó thành công bạn càng nhanh chân càng tốt. Nó tất nhiên có thể không thành công. Sự khác biệt là bất cứ ai cũng có thể “nhanh chân” nếu như anh ấy hoặc cô ấy muốn.

Tuy nhiên, không giống như các loại Facebook, bất kỳ ai cũng có thể như bitcoin chỉ bằng cách khởi chạy một blockchain hoặc chỉ bằng cách xuất bản một số mã.

Họ đã cố gắng để tắt nó, nhưng họ không thể. Nakamoto vẫn là một người giàu có và nặc danh trên giấy tờ từ việc nắm giữ bitcoin của mình. Không có lý do vì sao Nakamoto của ngày nay không thể chỉ cứ sao chép chính anh ta khi các quan chức ngày càng tham lam hơn với việc thực thi quyền kiểm soát truy cập của họ.

Khi bạn mua một cổ phiếu, bạn đang cho Warren Buffet tiền, theo nghĩa đen. Anh ta là một trong những chủ sở hữu cổ phiếu lớn nhất, vì vậy, giống như với nhà ở, bằng cách mua một cổ phiếu mà anh ta sở hữu, bạn chỉ cần giảm nhu cầu và giảm cung, cộng với việc tăng giá, có nghĩa là cổ phiếu của Buffet giờ đắt hơn, và do đó bạn vừa đưa cho anh ấy tiền của bạn.

Tất nhiên họ tuyên bố rằng nếu bạn sở hữu một cổ phiếu, bạn sở hữu một phần của công ty, nhưng điều đó là vô nghĩa. Nếu bạn là một người mới start up hoặc là chỉ một vài người, đó là mấu chốt của một cổ phiếu – chia sẻ quyền sở hữu – nhưng nếu có hàng chục ngàn chủ sở hữu cổ phần, bạn không có ý kiến gì về công ty. Hãy thử nói với Bozos, Zuckerberg, CEO của Barclay, timeline gamifier của Twitter, là phải làm gì, hỡi những người chủ sở hữu công ty.

Trong bitcoin, để đưa ra tuyên bố tương tự sẽ là nếu bạn sở hữu một số BTC, bạn sở hữu một phần của toàn bộ hệ sinh thái bitcoin với nhiều công ty startup và lập trình viên bởi vì đó là những người bạn đang tài trợ coi như là họ có bitcoin.

Vậy, bạn sẽ tài trợ cho ai: những “đứa trẻ” bình thường, người đã khai thác dogecoin trên máy tính ở trường đại học của họ và mơ ước làm cho mọi thứ tốt hơn, hay kền kền ở Phố Wall, Bezos và Buffets nói rằng họ có quá nhiều tiền mà họ thậm chí không biết nên làm gì với nó.

Giả danh người già

Để diễn giải Zuckerberg, những kẻ ngu ngốc vẫn đưa tiền cho các công ty đại chúng giàu có này, khoảng 500 công ty hoặc hơn thế đã được phép trở thành công khai “thích đáng”.

Những kẻ ngu ngốc trong trường hợp này là các quỹ hưu trí, các thực thể không chịu lộ diện ẩn trong bóng tối hoặc núp trong một chiếc bóng, không ai biết được những người này là ai, họ làm gì với tiền của chúng ta, tại sao, thậm chí là ai sẽ theo dõi họ.

Họ kiểm soát hàng nghìn tỷ đồng, nhưng thậm chí không ai có thể gọi tên người đứng đầu mà chỉ gọi là công ty quỹ hưu trí lớn nhất.

Tất cả những thứ mà mọi người biết là họ lấy tiền từ tiền lương của họ, đặt chúng ở đâu đó và đến một lúc nào đó, họ sẽ nhận được gấp đôi số tiền trợ cấp vào một lúc nào đó.

Trong hơn 35 năm, giá trị của 500 đô la ngày nay có thể là 50 xu, tất nhiên là nó sẽ diễn ra như hiện tại và nó không phải là Venezuela.

Ngay cả khi bạn nhận được 1.000 đô la bằng tiền của ngày hôm nay sau 35 năm, 500 đô la đó chỉ tăng gấp đôi sau một phần ba thế kỷ. Gấp đôi mà thôi.

Trong thị trường chứng khoán, bạn có thể mong đợi 8% một năm. Hơn 35 năm, chà mọi người sẽ trở nên vô cùng giàu có, nhưng cha của chúng ta thường cũng không phải là người giàu có, chỉ là những người “bình thường”, mặc dù trong nhiều trường hợp đã dành hàng chục năm cho những “khoản trợ cấp” này.

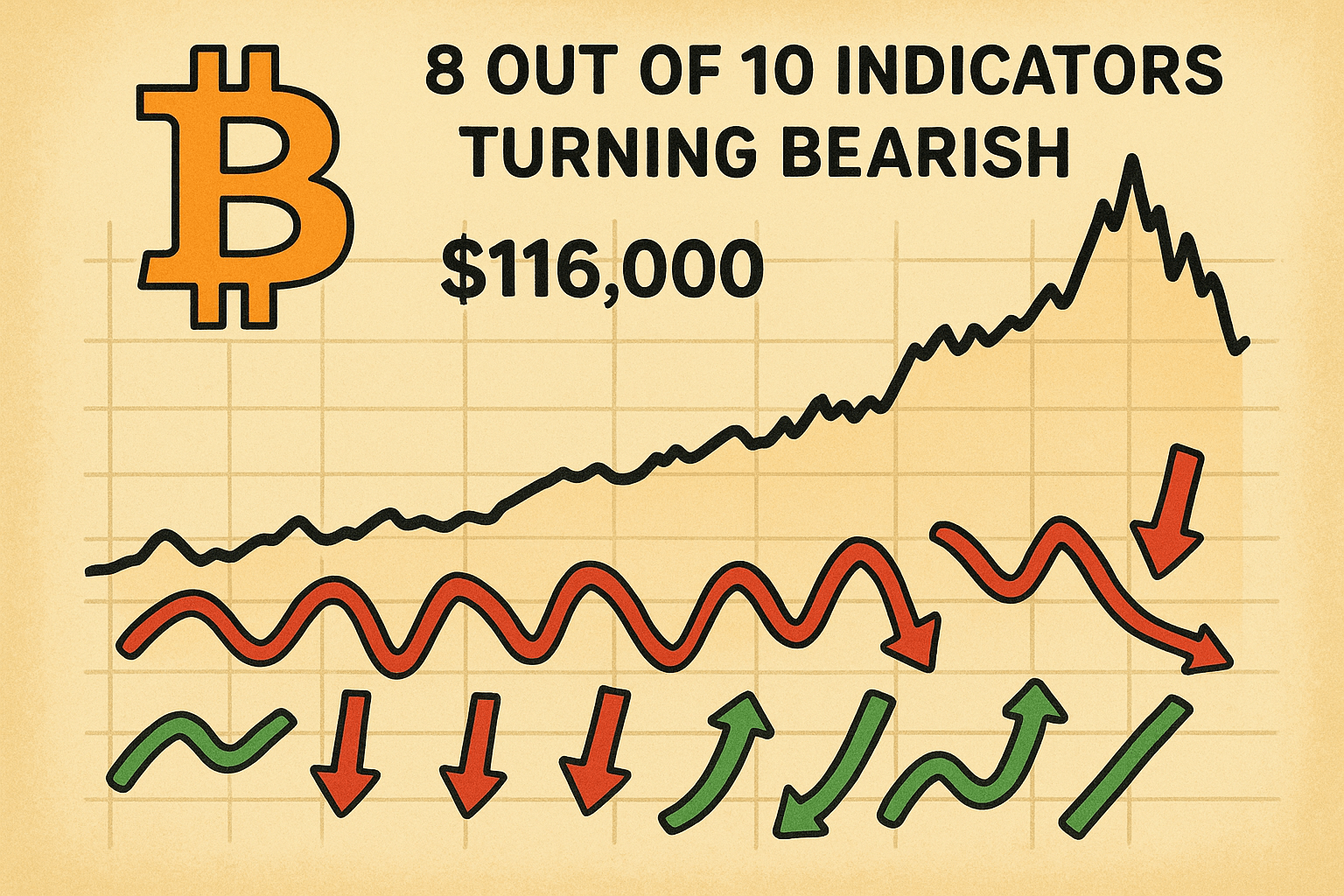

Lương hưu mà thậm chí không ai biết gì về nó có một số slogan, như: bạn sẽ vẫn nhận được tiền lương khi bạn già. Tương tự như: một cổ phiếu tương đương với quyền sở hữu công ty. Hoặc: nông dân đã bán sản phẩm kì vọng ngày hôm nay thông qua hợp đồng tương lai, và đó là các hợp đồng tương lai.

Hợp đồng tương lai Phố Wall tất nhiên không giống như vậy. Thậm chí không có gì được bán trong các “hợp đồng tương lai”, mà nó chỉ đặt cược vào những con số như bạn đã đặt cược vào việc ai sẽ thắng cuộc đua ngựa. Chẳng liên quan gì tới nông dân trong các nền tảng trực tuyến nổi bật nhất của “hợp đồng tương lai”.

Một cổ đông của công ty đại chúng sở hữu nhiều phần của một công ty cũng như một người không phải cổ đông. Họ cũng chỉ đang đặt cược vào một cuộc đua ngựa, đưa tiền đặt cược của mình cho các tỷ phú trước tiên giống như trong một nhà cái của cuộc cá cược thực sự, người mà từ bây giờ khi họ đã có hard cash, không thể thua.

Một khoản trợ cấp thì nhỉnh hơn một chút so với việc dán một tờ tiền 50 đô la lên tường trong 35 năm để xem liệu tờ giấy sẽ vật lộn để duy trì thậm chí 1% tình trạng của nó.

Và một khoản đầu tư bitcoin không quá khác biệt, nhưng ít nhất nó cũng là trò chơi của chúng ta, và tất cả chúng ta đều có thể là người chơi, và không có sự kiểm soát truy cập, và tiền được luân chuyển giữa chúng ta, và nó xáo trộn, và nó di chuyển. Có một băng chuyền. Không phải là một kim tự tháp. Nó là vòng tròn. Không phải là một hệ thống kiểm soát.

- Cần tích lũy Bitcoin khi khoản nợ lợi suất âm đạt tới con số $17 nghìn tỷ

- 4% người Mỹ cho rằng Bitcoin là khoản đầu tư dài hạn tốt nhất

Thủy Tiên

Tạp chí Bitcoin | Trustnodes

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Dogecoin

Dogecoin  Lido Staked Ether

Lido Staked Ether  Cardano

Cardano  TRON

TRON  Wrapped stETH

Wrapped stETH  Chainlink

Chainlink  Hyperliquid

Hyperliquid  Wrapped Bitcoin

Wrapped Bitcoin  Sui

Sui  Ethena USDe

Ethena USDe  Stellar

Stellar