Hiểu được hợp đồng mở (OI), funding rate và sự khác biệt giữa các hợp đồng tương lai là điểm khởi đầu cho bất kỳ nhà đầu tư nào quan tâm đến việc giao dịch các sản phẩm phái sinh dựa trên tiền điện tử.

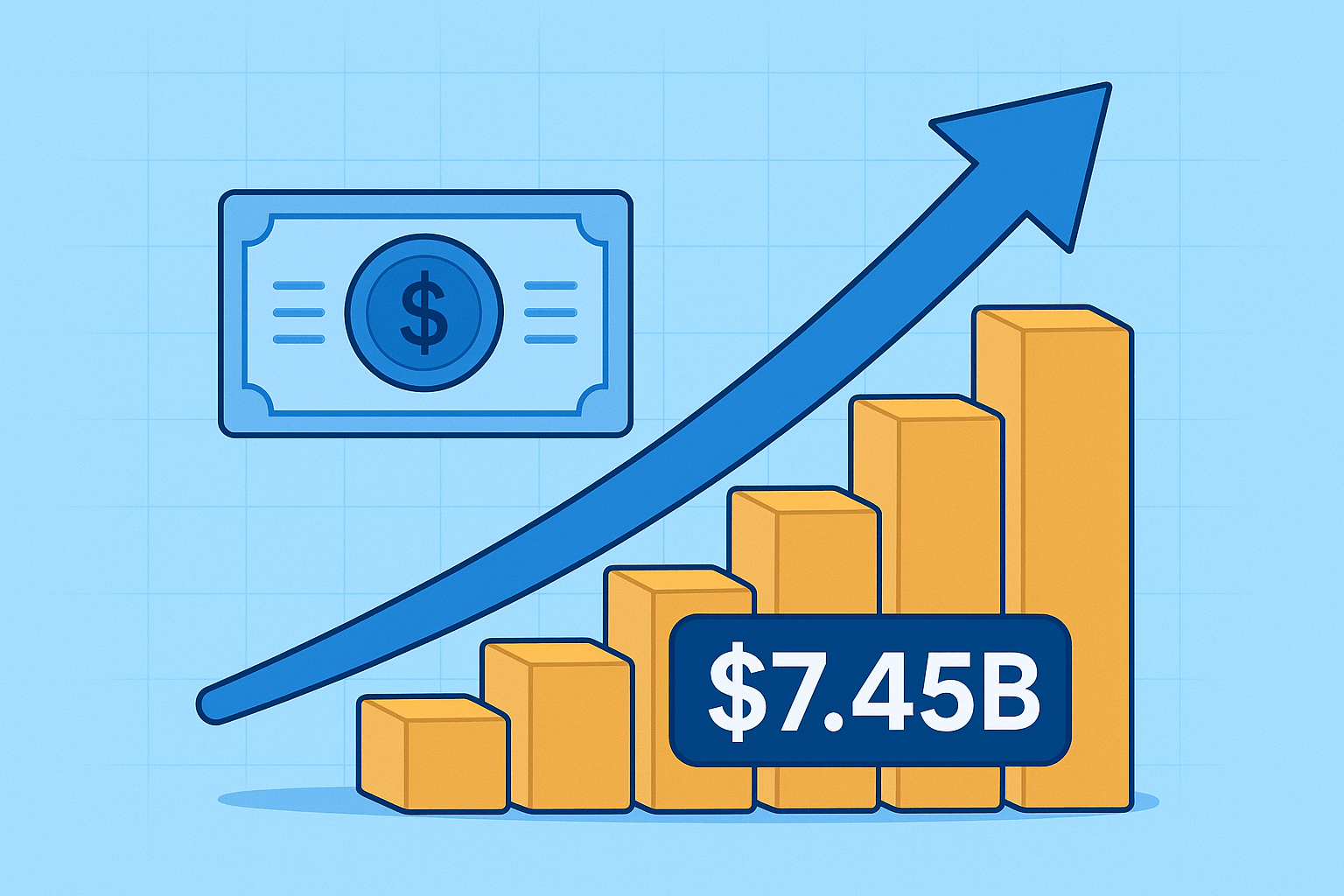

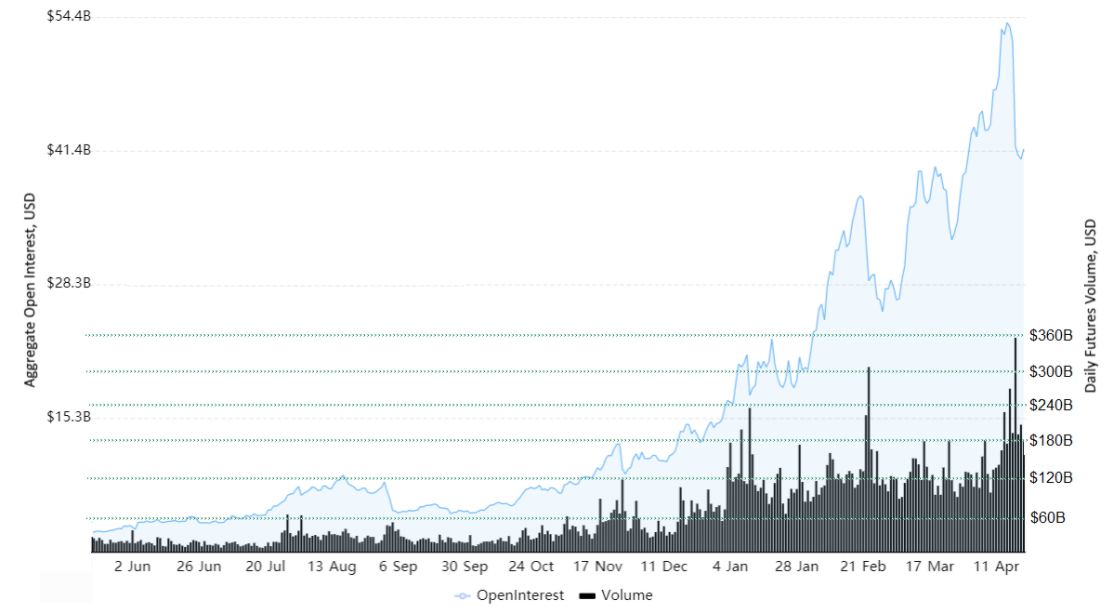

Trong hai năm qua, các hợp đồng tương lai đã trở nên phổ biến rộng rãi trong các trader tiền điện tử, điều này càng trở nên rõ ràng hơn khi tổng số OI đối với các sản phẩm phái sinh tăng hơn gấp đôi trong ba tháng.

Bằng chứng bổ sung về sự phổ biến của chúng xuất hiện khi doanh số giao dịch hợp đồng tương lai vượt qua vàng, một thị trường lâu đời với khối lượng hàng ngày 107 tỷ đô la.

Tuy nhiên, mỗi sàn giao dịch có sổ đặt lệnh giao dịch (orderbook) riêng, tính toán chỉ số, giới hạn đòn bẩy và các quy tắc về ký quỹ chéo (Cross Margin) và ký quỹ biệt lập (Isolated Margin). Những khác biệt này thoạt đầu có vẻ hời hợt, nhưng chúng có thể tạo ra sự khác biệt rất lớn tùy thuộc vào nhu cầu của trader.

Hợp đồng mở

Tổng hợp OI hợp đồng tương lai (xanh lam) và khối lượng giao dịch hàng ngày (đen) | Nguồn: Bybt

Như thể hiện ở trên, OI hợp đồng tương lai đã tăng từ 19 tỷ đô la lên 41 tỷ đô la vào thời điểm hiện tại trong ba tháng. Trong khi đó, khối lượng giao dịch hàng ngày đã vượt qua 120 tỷ đô la, cao hơn mức 107 tỷ đô la của vàng.

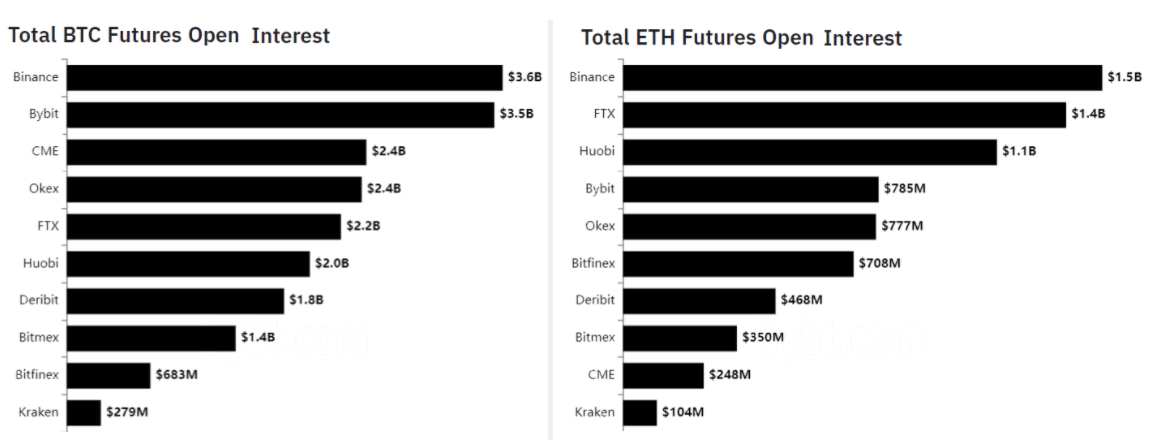

Trong khi hợp đồng tương lai của Binance chiếm thị phần lớn hơn trên thị trường này, một số đối thủ cạnh tranh có khối lượng giao dịch và OI có liên quan bao gồm FTX, Bybit và OKEx. Một số khác biệt giữa các sàn giao dịch là rõ ràng, chẳng hạn như FTX tính phí các hợp đồng vĩnh viễn (hoán đổi ngược) mỗi giờ thay vì 8 giờ như thông thường.

OI hợp đồng tương lai BTC và ETH | Nguồn: Bybt

Hãy để ý đến cách CME giữ vị trí thứ ba trong hợp đồng tương lai Bitcoin, mặc dù chỉ cung cấp các hợp đồng hàng tháng. Các thị trường phái sinh CME truyền thống cũng nổi bật vì yêu cầu margin lên tới 60%, mặc dù các nhà môi giới có thể cung cấp đòn bẩy cho các khách hàng cụ thể.

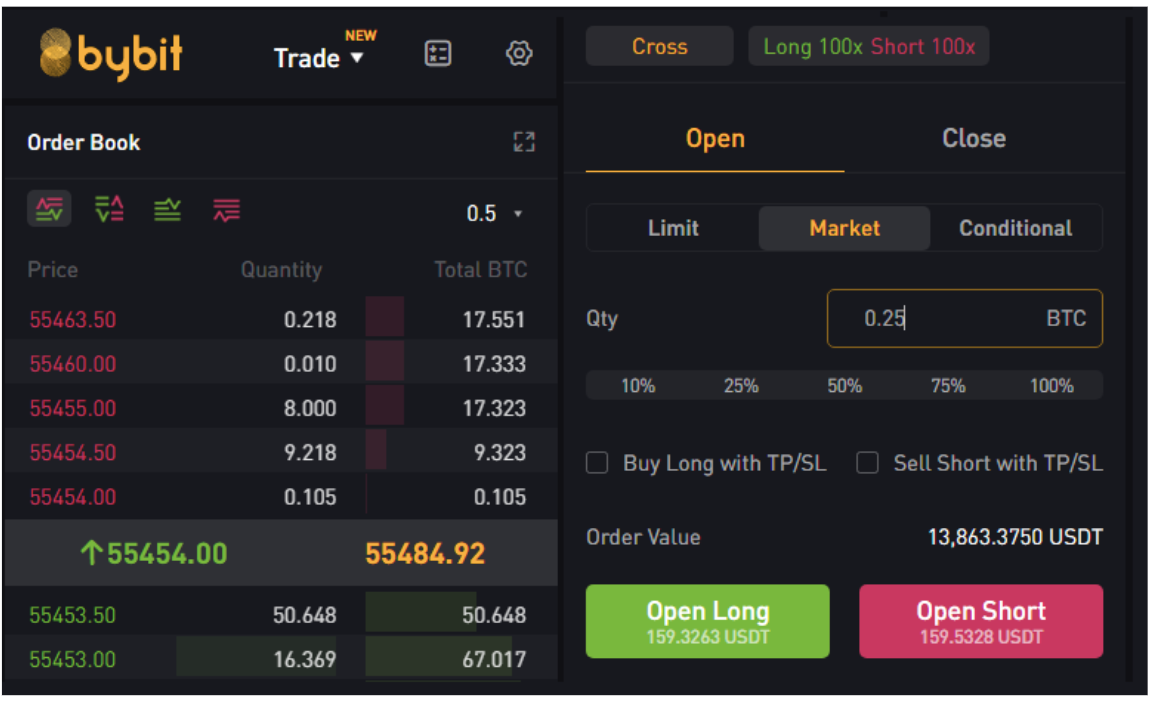

Stablecoin vo với hợp đồng margin token

Đối với các sàn giao dịch tiền điện tử, hầu hết sẽ cho phép đòn bẩy gấp 100 lần. Lệnh giao dịch Tether (USDT) thường được tính bằng BTC. Trong khi đó, các lệnh giao dịch Inverse Perpetual (token margin) được hiển thị trong các hợp đồng, có thể trị giá 1 đô la hoặc 100 đô la tùy thuộc vào sàn giao dịch.

Mục nhập lệnh giao dịch hợp đồng tương lai của BTC | Nguồn: Bybit

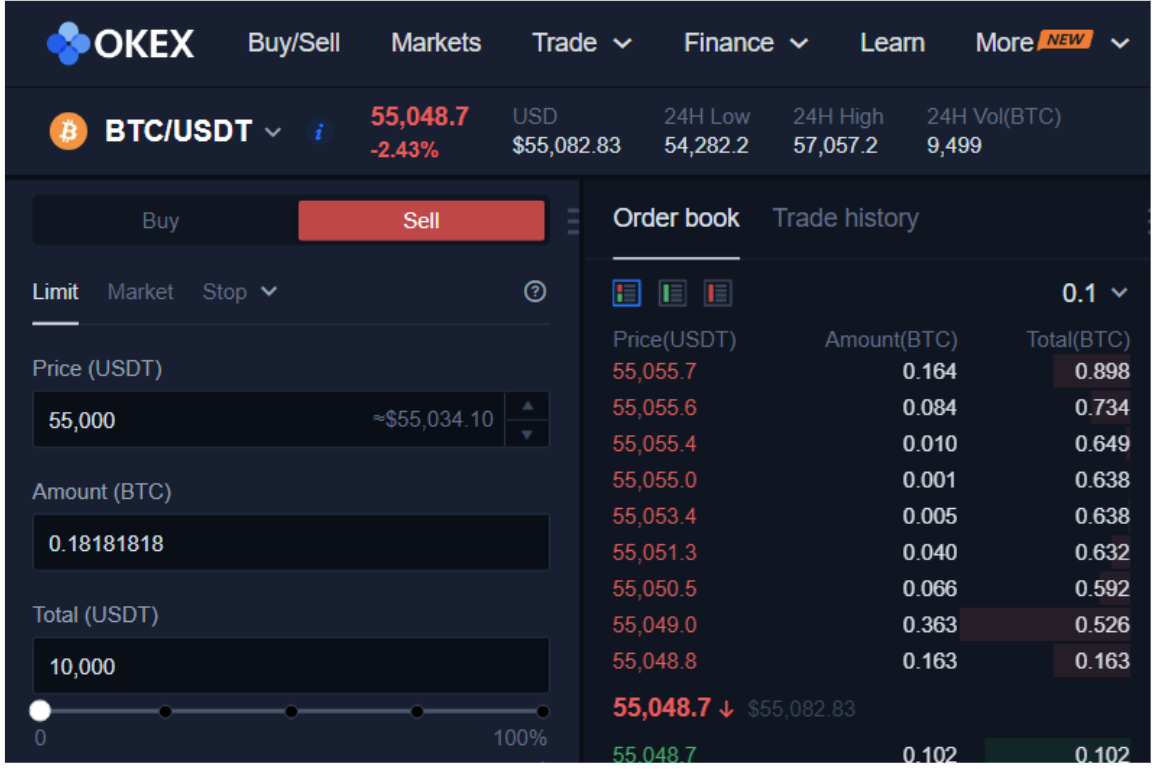

Hình trên cho thấy mục nhập lệnh giao dịch hợp đồng tương lai USDT yêu cầu số lượng bằng BTC trên Bybit, quy trình tương tự cũng diễn ra tại Binance. Mặt khác, OKEx và FTX cung cấp cho người dùng một tùy chọn dễ dàng hơn, cho phép khách hàng nhập số lượng USDT, đồng thời tự động chuyển đổi sang giá trị của BTC.

Mục nhập lệnh giao dịch hợp đồng tương lai của BTC | Nguồn: OKEx

Ngoài các hợp đồng dựa trên USDT, OKEx cung cấp một cặp USDK. Tương tự, hợp đồng tương lai vĩnh viễn Binance cũng cung cấp Binance USD (BUSD). Do đó, đối với những người không muốn sử dụng Tether làm tài sản thế chấp, có những lựa chọn khác.

Funding rate thay đổi

Một số sàn giao dịch cho phép khách hàng sử dụng đòn bẩy rất cao và mặc dù điều này có thể không gây ra rủi ro tổng thể vì các động cơ thanh lý và quỹ bảo hiểm được đưa ra cho những tình huống này, nó sẽ gây áp lực lên funding rate. Do đó, các giao dịch Long thường bị phạt trên các sàn giao dịch đó.

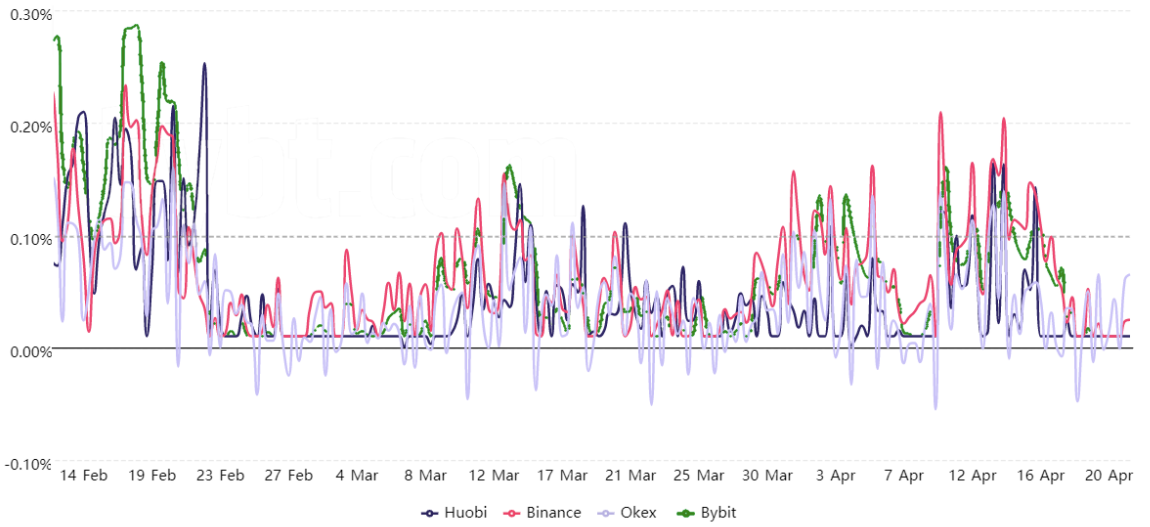

Funding rate của hợp đồng tương lai ETH | Nguồn: Bybt

Biểu đồ trên cho thấy Bybit và Binance thường hiển thị funding rate cao hơn, trong khi OKEx liên tục đưa ra mức thấp nhất. Các trader cần hiểu rằng không có quy tắc nào thực thi điều này và tỷ giá có thể khác nhau giữa các tài sản hoặc nhu cầu đòn bẩy trong thời gian ngắn.

Ngay cả mức chênh lệch 0,05% cũng tương đương với 1% chi phí bổ sung mỗi tuần, có nghĩa là, điều cần thiết là phải thỉnh thoảng so sánh funding rate, đặc biệt là trong thị trường tăng giá, khi phí có xu hướng leo thang nhanh chóng.

Ông Giáo

Theo Cointelegraph

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Lido Staked Ether

Lido Staked Ether  TRON

TRON  Dogecoin

Dogecoin  Cardano

Cardano  Wrapped stETH

Wrapped stETH  Chainlink

Chainlink  Wrapped Bitcoin

Wrapped Bitcoin  Ethena USDe

Ethena USDe  Hyperliquid

Hyperliquid  Wrapped eETH

Wrapped eETH  Sui

Sui

.png)