Quy mô ngày càng tăng của tài sản kỹ thuật số đã khiến nó trở thành một đối thủ nặng ký của công cụ chống lại sự suy giảm tiền tệ truyền thống.

Làm thế nào để giải thích Bitcoin?

Như John Authers, chuyên gia tài chính người Anh, người đã dành gần ba thập kỷ làm phóng viên báo chí tại Financial Times, trước khi chuyển sang Bloomberg vào năm 2018 đã nói vài tuần trước, thật khó để loại bỏ tiền kỹ thuật số như một bong bóng đầu tư cổ điển bởi vì nó không giống như bất kỳ loại tiền tệ điên cuồng nào khác trong lịch sử, chứng kiến mức tăng giá khủng khiếp tương tự, nó đã hình thành một loạt bong bóng, vỡ ra và sau đó tái hình hành. Bong bóng không như vậy: Chúng là những vụ nổ lớn đến mức không thể xẹp xuống một cách nhẹ nhàng và phải vỡ ra, không bao giờ quay trở lại.

Bitcoin có nhiều triệu chứng của một bong bóng kinh tế, dẫn đầu bởi sự phấn khích tuyệt đối mà nó truyền cảm hứng cho những người tin tưởng. Nhưng thật khó để nói giá trị của Bitcoin là bao nhiêu. Giống như vàng, giá trị nằm trong mắt của người xem. Nó không có giá trị nội tại, và trong khi điều này cũng đúng với tiền giấy, nó không có chính phủ đứng đằng sau nó.

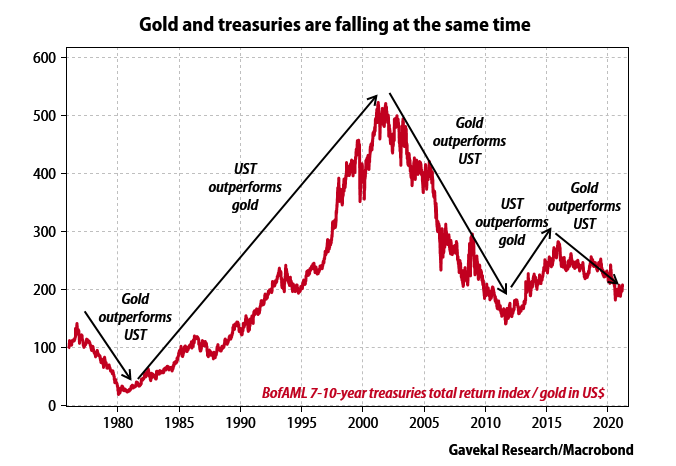

Rất nhiều người đang vật lộn với cùng một vấn đề, và giá trị của Bitcoin tốt nhất có thể bắt nguồn từ sự vắng mặt của nó. Để xem điều này hoạt động như thế nào, hãy xem mối quan hệ kỳ lạ giữa vàng và trái phiếu kho bạc, trong biểu đồ từ Gavekal Research. Nói chung, trái phiếu kho bạc đánh bại vàng khi mọi người không quá lo lắng về lạm phát, vàng thắng khi có lo ngại lạm phát. Ngoại trừ hiện tại, cả hai đều đang giảm.

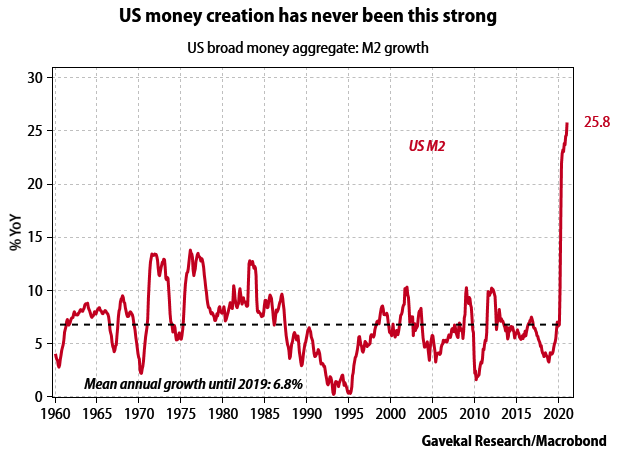

Điều này đang xảy ra bất chấp niềm tin rộng rãi vào làn sóng tăng trưởng lạm phát mới và một lượng tiền in lịch sử, thường là lạm phát, được minh họa ở đây bằng sự tăng trưởng của M2.

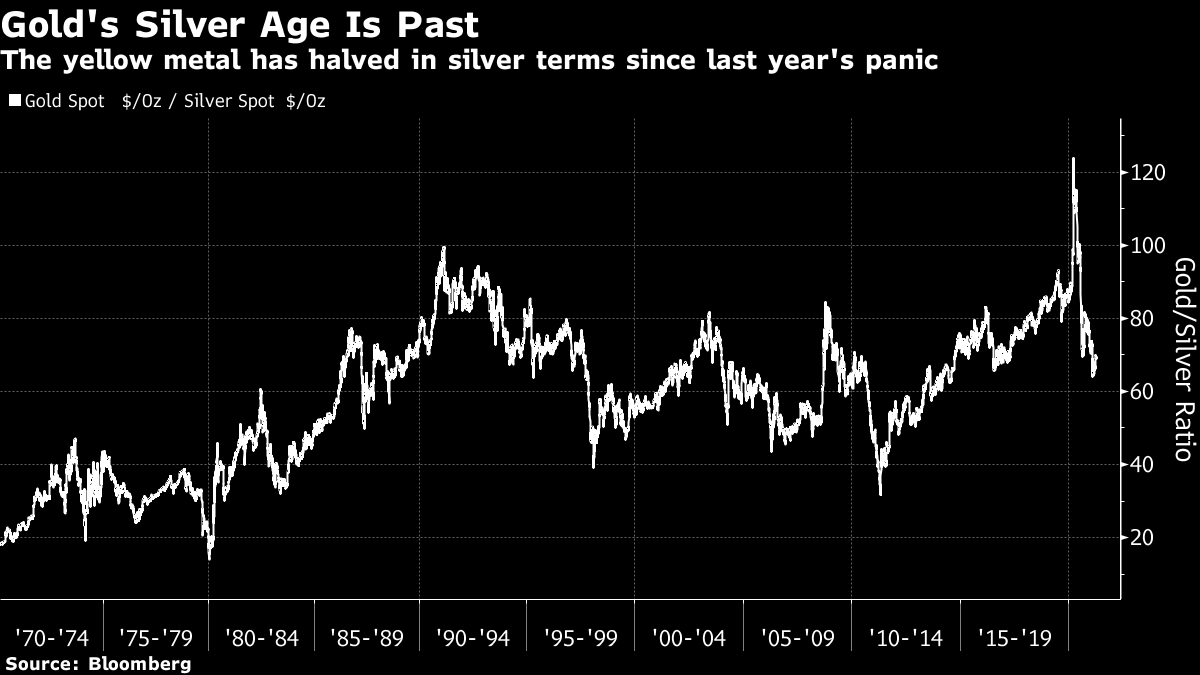

Vàng thường được coi là hàng rào chống lạm phát, nhưng nếu chúng ta đánh giá nó thay vì theo phương diện bạc, chúng ta thấy rằng giá của nó đã giảm gần một nửa kể từ cuộc khủng hoảng Covid-19 vào năm ngoái. Vàng ngày càng đắt đỏ hơn so với bạc kể từ năm 1980 khi giá cả hai kim loại quý đều tăng. Năm ngoái đã chứng kiến một sự tăng đột biến và sau đó là một sự đảo ngược cho các thời đại.

Vậy điều gì thúc đẩy giá vàng?

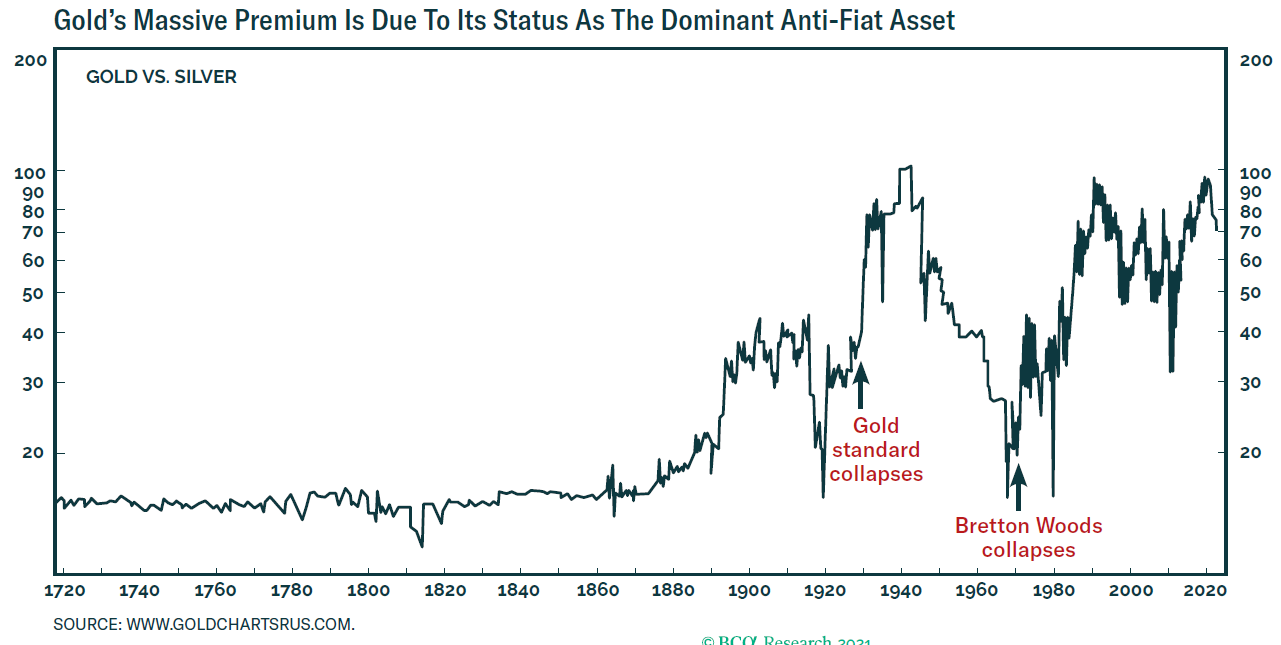

Dhaval Joshi của BCA Research đưa ra một ý tưởng khác. Biểu đồ sau đây cho thấy ba thế kỷ của tỷ lệ vàng / bạc. Mối quan hệ ổn định cho đến khi niềm tin vào bản vị vàng không còn nữa và sau đó sụp đổ sau chiến tranh thế giới thứ nhất. Trong nhiều thập kỷ, tiêu chuẩn vàng mềm của thỏa thuận Bretton Woods thời hậu chiến, tỷ lệ này đã trở lại mức cũ, chỉ quay trở lại mức cao nhất sau khi Bretton Woods bị phá vỡ 50 năm trước.

Joshi cho rằng nhu cầu đối với vàng lớn hơn bạc được thúc đẩy bởi nhận thức của nó như một tài sản “chống fiat” cao cấp. Nếu mọi người lo lắng về sức mua dài hạn của các loại tiền tệ do chính phủ phát hành, họ sẽ sẵn sàng trả nhiều tiền hơn cho vàng, với vai trò được coi là kho lưu trữ giá trị. Vậy chúng ta giải thích thế nào về sự sụt giảm đột ngột của giá vàng so với bạc vào năm ngoái?

Lập luận của Joshi là Bitcoin đã tăng lên như một tài sản thay thế chống fiat. Nó đã trở nên phổ biến vì những ý tưởng chống chính phủ theo chủ nghĩa tự do đã đi cùng với tiền kỹ thuật số kể từ khi ra đời. Sự gia tăng quy mô của Bitcoin để được biết đến nhiều hơn và dễ kiếm hơn khiến nó trở thành một đối thủ cạnh tranh khả thi hơn nhiều so với vàng.

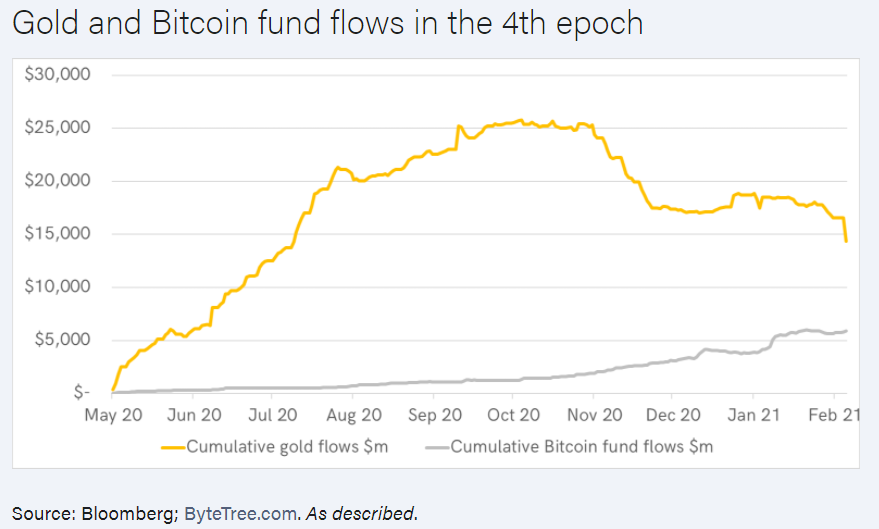

Có bằng chứng ngẫu nhiên cho thấy một số tiền đã chảy trực tiếp từ vàng vào Bitcoin. Biểu đồ sau đây là từ Charles Morris của ByteTree Asset Management, cho thấy dòng chảy vào các quỹ đầu tư nắm giữ cả hai kể từ tháng 5 năm ngoái.

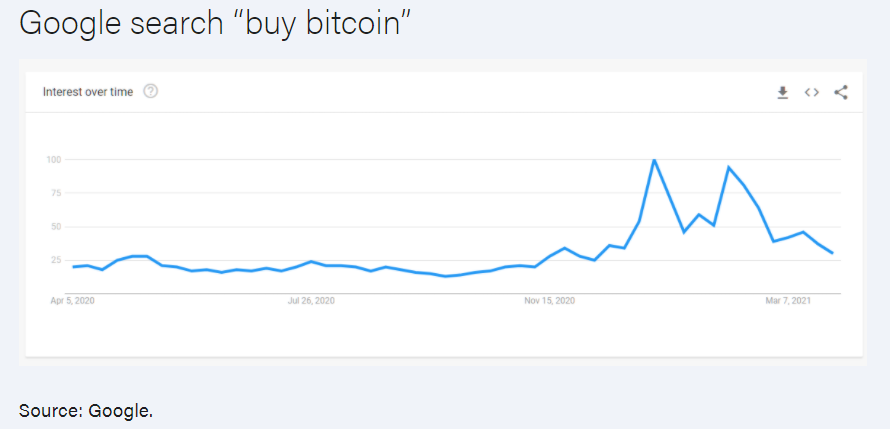

Không phải tất cả số tiền để lại từ vàng đều được chuyển thành Bitcoin, nhưng một phần lớn đã có. Các tổ chức dường như đang đưa ra quyết định phân bổ một số tiền vào Bitcoin như một hàng rào chống lại sự sụp đổ của fiat (một điểm đến quan trọng khác dường như là trái phiếu Trung Quốc). Sức mạnh của Bitcoin trong vài tháng qua đã đến bất chấp sự sụt giảm rõ rệt trong các tìm kiếm của Google, điều này có thể được coi là một đại diện cho lãi suất bán lẻ hoặc loại phấn khích thường đi kèm với bong bóng.

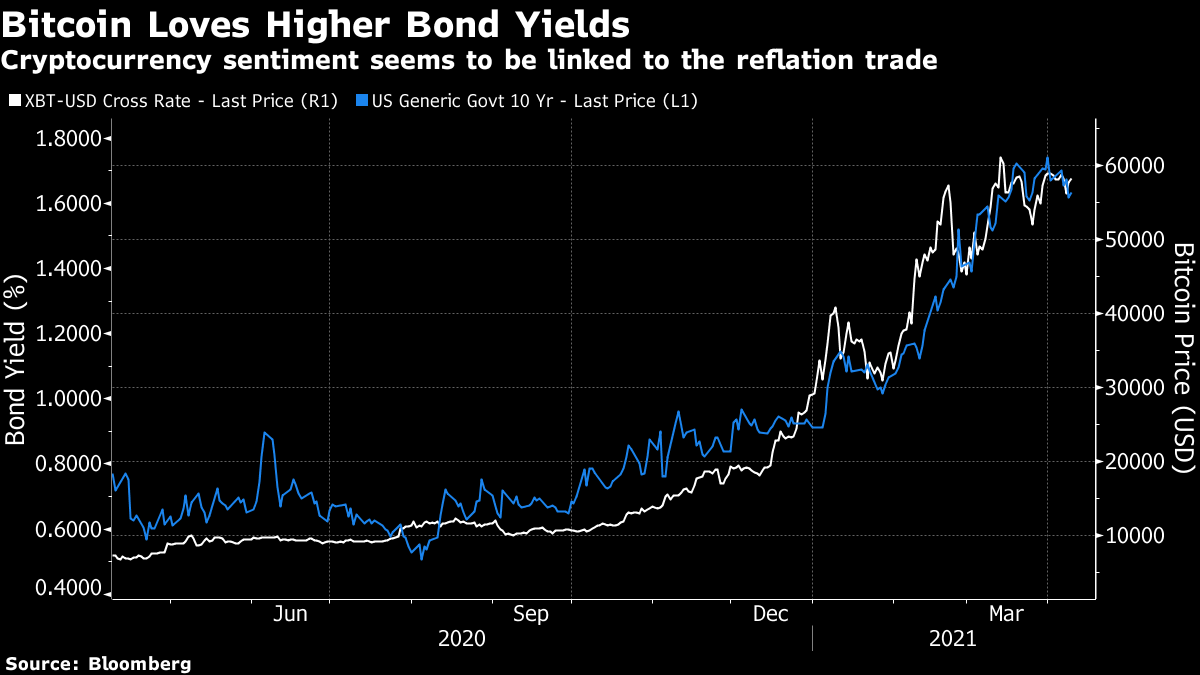

Hiệu suất của Bitcoin trong năm qua phù hợp trực tiếp với chuyển động của lợi suất trái phiếu. Khi lợi suất tăng, Bitcoin cũng vậy. Điều này ngụ ý rằng tiền tệ kỹ thuật số được hưởng lợi trực tiếp từ “giao dịch theo kỳ vọng lạm phát” hoặc niềm tin rằng lạm phát đang đến. Và để rõ ràng, trước khi bất cứ ai buộc tội tôi về tội phạm biểu đồ, điều này có hai thang đo. Bitcoin có xu hướng biến động mạnh hơn nhiều so với trái phiếu kho bạc. Vấn đề là cả hai chuyển động theo cùng một hướng tại cùng một thời điểm.

Một phân tích khoa học hơn của công ty nghiên cứu Quant Insight cho thấy độ nhạy chính của bitcoin là đối với các điểm hòa vốn lạm phát. Điều này cũng đúng với vàng. Hiện tại, Bitcoin có tương quan thuận với các điểm hòa vốn, tăng khi lo ngại về lạm phát gia tăng, trong khi vàng có tương quan nghịch.

Thêm một lớp khác, Morris của ByteTree gợi ý rằng Bitcoin đang hoạt động giống như một cổ phiếu tăng trưởng và vàng chưa bao giờ làm điều đó:

“Bitcoin dường như có tất cả. Đó là một trong số ít tài sản dường như được hưởng lợi từ lợi suất trái phiếu tăng, thứ mà chúng tôi dự trữ cho những cổ phiếu tăng trưởng thực sự và những cổ phiếu có chu kỳ đang được phục hồi. Ngược lại, điều này thường gây bất lợi cho các tài sản an toàn truyền thống có tốc độ tăng trưởng thấp như vàng, cổ phiếu lợi suất phòng thủ và trái phiếu. Không giống như trái phiếu và cổ phiếu phòng thủ (là cổ phiếu của những doanh nghiệp dù chu kì kinh tế có đi lên hay đi xuống thì vẫn mang lại thu nhập ổn định, do sản phẩm và dịch vụ do chúng cung cấp ít chịu ảnh hưởng bởi điều kiện kinh tế), Bitcoin và vàng đều nhạy cảm với lạm phát, nhưng người ôm vàng hạnh phúc nhất khi thế giới đối mặt với một vòng xoáy đi xuống. Ngược lại, Bitcoin thích một nền kinh tế mạnh hơn, khi lãi suất tăng. Đây là nơi chúng ta đang ở ngày hôm nay”.

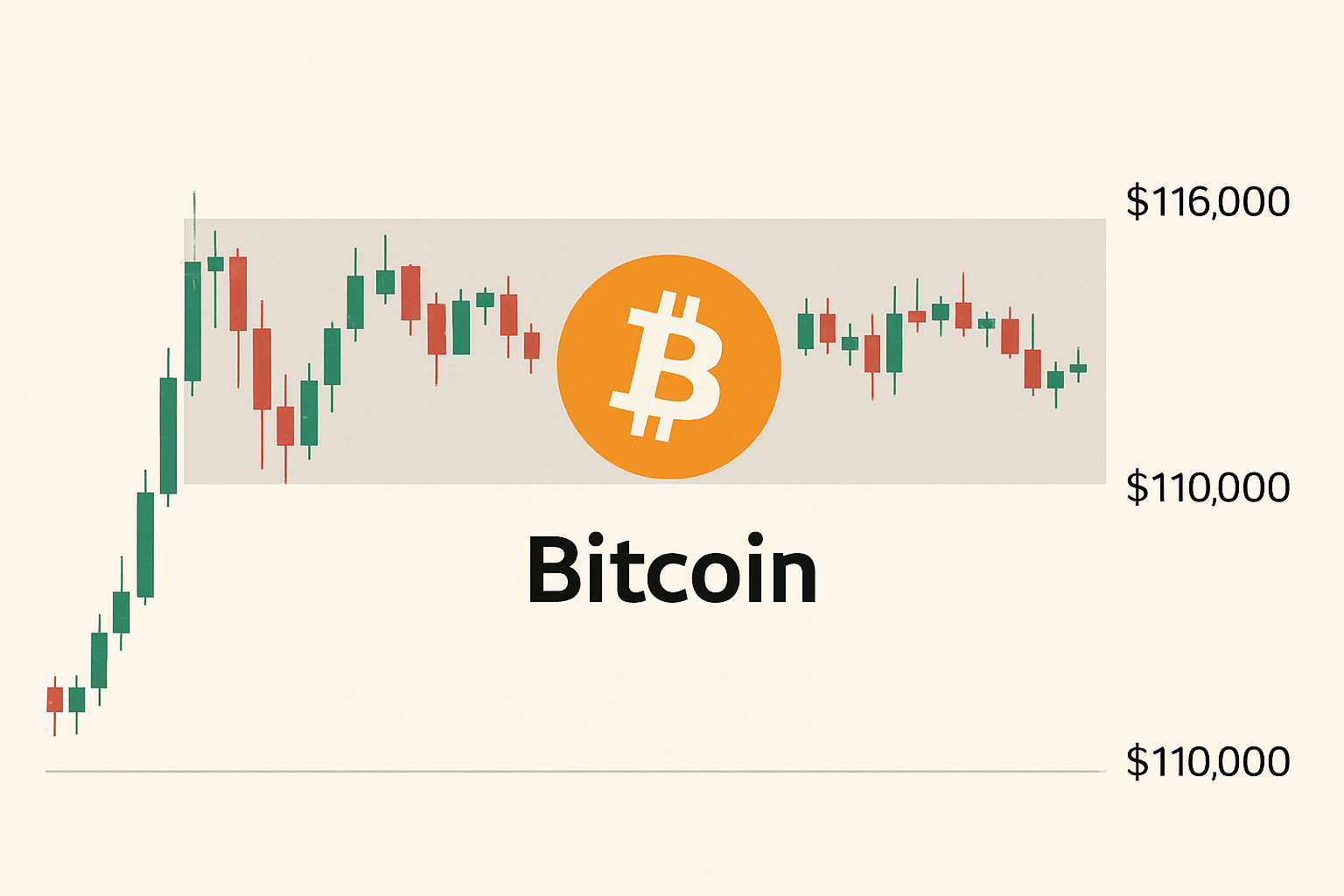

Do đó, động lực hiện tại của Bitcoin trông giống như một nỗ lực để bảo vệ khỏi sự suy giảm tiền tệ, bằng cách chuyển giao được đo lường từ vàng, được coi là tài sản chống fiat yếu hơn trong thời điểm hiện tại. Sự tạm dừng gần đây của Bitcoin (ở mức mà giá của nó vẫn cao gấp đôi so với hồi đầu năm) trùng với thời gian tạm dừng trên thị trường trái phiếu, vốn dường như đã đi trước chính nó. Lợi suất thực tế kỳ hạn 10 năm về cơ bản đã dịch chuyển sideway trong hơn một tháng, kể từ khi mức tăng lớn của chúng kết thúc vào cuối tháng Hai.

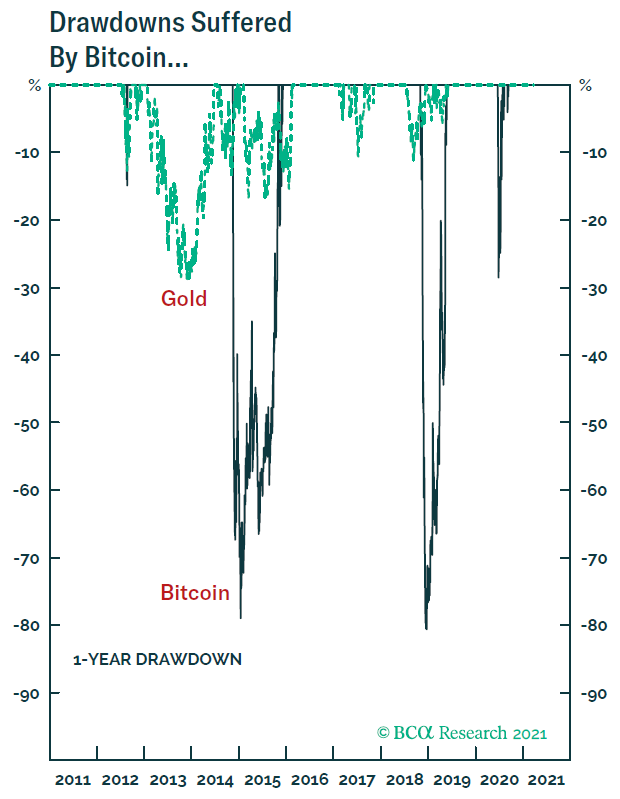

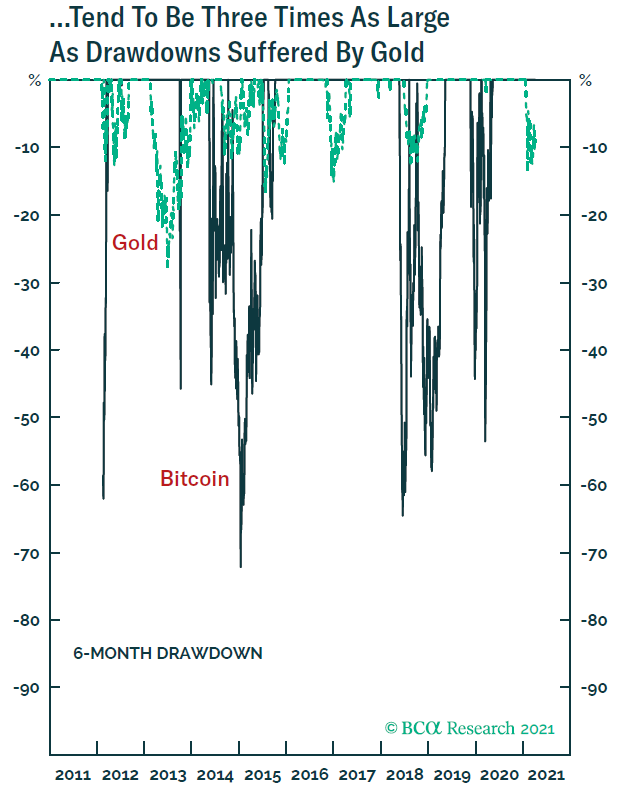

Nếu đây là điều thúc đẩy mọi người mua Bitcoin, với sự trỗi dậy trong nỗi sợ hãi về suy giảm và lạm phát giải thích cho sự phục hồi dai dẳng của nó sau sự cố, thì câu hỏi chính xác là chúng ta nên định giá nó như thế nào. Joshi nhìn vào giá trị của một tài sản chống fiat là được gắn với khả năng tránh những tổn thất lớn của nó. Vàng cũng có thể bị giảm giá mạnh, nhưng không có gì giống như những khoản lỗ lớn mà Bitcoin gây ra theo định kỳ cho những người nắm giữ nó trước khi tăng trở lại. Khi sự sụt giảm về giá của Bitcoin có xu hướng lớn hơn gấp ba lần, rủi ro có thể được cân bằng bằng cách giữ lượng vàng gấp ba lần Bitcoin, nghĩa là mua nhiều Bitcoin hơn.

Bitcoin có thực sự thay thế trực tiếp cho vàng không? Đó là một câu hỏi khó. Tôi đang viết bài này với một miếng vàng rất nhỏ xung quanh ngón tay đeo nhẫn của mình. Tôi tự tin rằng mình sẽ không bao giờ đổi chiếc nhẫn cưới của mình lấy một chiếc làm bằng Bitcoin. Vàng ít nhất cũng có công dụng nội tại là nguyên liệu thô cho đồ trang sức được nhiều người mong muốn. Bitcoin rất đơn giản để rơi trở lại. Hành động chính thức từ có thể dễ dàng hạn chế việc sử dụng tài sản kỹ thuật số nếu nó đủ lớn để thách thức sự độc quyền phát hành tiền tệ của chính phủ.

Một vấn đề cuối cùng cũng như vàng là có rất ít thứ để giữ. Có, có một số biện pháp có thể biện minh cho việc tăng giá. Bitcoin đã được thiết kế một cách khéo léo để nguồn cung sẽ giảm theo thời gian và do đó giá giảm sẽ làm giảm động cơ tiêu tiền vào việc tăng nguồn cung. Hiệu ứng mạng cũng có thể làm cho tiền tệ trở nên hữu ích hơn, càng nhiều ứng dụng được phát triển và nó càng có thể được sử dụng dễ dàng và nhanh chóng thì nó càng trở thành một loại tiền khả thi. Nhưng nó vẫn không mang lại lợi nhuận khi so sánh nó với các tài sản khác. Việc nó tiếp tục dễ bị ảnh hưởng bởi những vụ va chạm lớn làm rối loạn việc sử dụng như một phương tiện trao đổi, trong khi vẫn đảm bảo rằng nó tiếp tục là một kho lưu trữ giá trị không đáng tin cậy.

Công nghệ tạo nền tảng cho Bitcoin và các loại tiền điện tử khác tiếp tục phát triển. Giống như tia laser, trong những ngày đầu của nó được biết đến như một “giải pháp tìm kiếm vấn đề”, tiền điện tử và blockchain có thể giải quyết tất cả các loại vấn đề cho chúng ta. Đây là một hy vọng hợp lý, nếu không phải là thứ có thể bị kìm hãm và định giá bằng phân tích dòng tiền chiết khấu ( discounted cash flow).

Hiện tại, Bitcoin đáp ứng nhu cầu về một loạt các lựa chọn thay thế cho các loại tiền tệ fiat vào thời điểm mà nhiều người còn hoài nghi sâu sắc về chính sách tiền tệ, đồng thời hứa hẹn loại hình tăng trưởng thú vị mà các cổ phiếu công nghệ đã từng làm. Có thể hiểu rằng sẽ có nhu cầu rộng rãi đối với một tài sản như vậy. Và trong khi nhu cầu đó mạnh mẽ, nó được hỗ trợ bởi lực lượng phổ quát khác trên thị trường, Fomo. Tuy nhiên, nếu quá trình tái cấu trúc không thành công, thì cũng có thể phải đối mặt với một đợt dump khác của Bitcoin.

Bài viết được biên dịch lại từ nhà báo, chuyên gia tài chính John Authers trên Bloomberg. Nó chỉ có mục đích thông tin, không phải lời khuyên đầu tư.

- Mô hình S2F dự đoán 1 Bitcoin sẽ bằng 10.000 ounce vàng vào năm 2029

- Ngân hàng BNY Mellon định giá Bitcoin ngang bằng với vàng, mục tiêu giá của họ là gì?

Ông Giáo

Theo Bloomberg

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Lido Staked Ether

Lido Staked Ether  Dogecoin

Dogecoin  TRON

TRON  Cardano

Cardano  Wrapped stETH

Wrapped stETH  Wrapped Bitcoin

Wrapped Bitcoin  Stellar

Stellar  Hyperliquid

Hyperliquid  Sui

Sui  Chainlink

Chainlink  Bitcoin Cash

Bitcoin Cash