Grayscale Bitcoin Trust (GBTC) từng là một trong những tiêu chuẩn để đo lường mức độ quan tâm của tổ chức đối với Bitcoin. Nhưng dường như điều này không còn đúng với hiện tại và có rất nhiều lý do giải thích cho điều này.

Grayscale không còn là lựa chọn duy nhất cho các nhà đầu tư

Trước đây, sản phẩm đầu tư tiền kỹ thuật số này là một trong những sản phẩm duy nhất cung cấp cho các quỹ đầu cơ, quỹ tài trợ, quỹ hưu trí và công ty gia đình phương thức để tiếp cận với Bitcoin mà không cần họ phải sở hữu crypto.

Do đó, dòng vốn ngày càng tăng vào GBTC (ví dụ như theo báo cáo năm ngoái, các nhà đầu tư Wall Street đã gửi khoảng 18,2 tỷ đô la vào quỹ) từng đóng vai trò là thước đo để đánh giá sự quan tâm ngày càng nhiều của các tổ chức đối với lĩnh vực tiền điện tử. Ngược lại, dòng vốn vào suy giảm phản ánh giới tổ chức rút lui hoặc chốt lời, giống như trường hợp xảy ra kể từ quý đầu tiên của năm 2021.

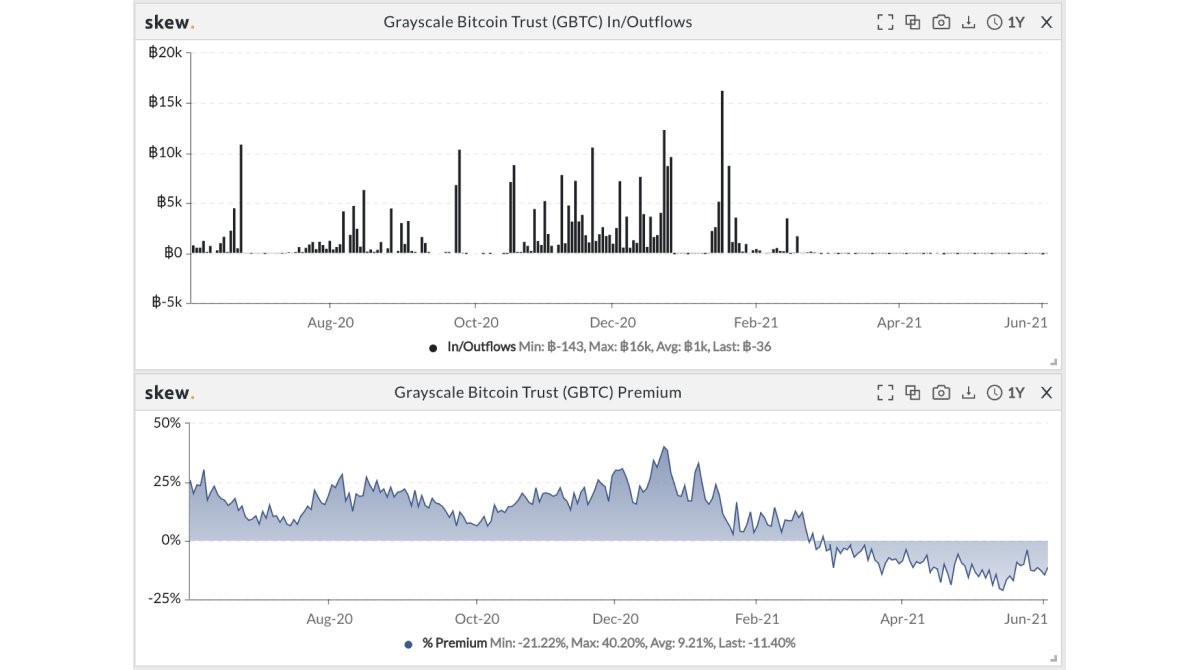

Dịch vụ phân tích on-chain Skew đã báo cáo hôm thứ 5 rằng GBTC không còn hấp dẫn các khoản đầu tư mới sau tháng 2/2021. Dòng vốn vào tạm dừng ngay khi GBTC bắt đầu giao dịch với mức phí chênh lệch âm so với giá trị tài sản ròng của nó (NAV). NAV thể hiện giá trị thị trường cơ bản của tài sản nắm giữ.

Tiền ngừng chảy vào Grayscale Bitcoin Trust khi phí chênh lệch chuyển sang âm | Nguồn: Skew

Phí chênh lệch GBTC đã tăng 30% vào đầu năm nay và biểu đồ mới nhất của Skew xác định giá trị hiện ở mức -11,4%. Phí chênh lệch của GBTC so với NAV thấp nhất là –40,2%, là mức tồi tệ nhất trong lịch sử.

Trong khi đó, phí chênh lệch của GBTC phục hồi nhẹ vào đầu tháng 4 sau khi Grayscale công bố ý định chuyển đổi cấu trúc quỹ tín thác thành quỹ hoán đổi giao dịch (ETF). Quyết định của công ty có trụ sở tại New York được đưa ra trong bối cảnh cạnh tranh ngày càng tăng từ các quỹ ETF mới ra mắt lúc bấy giờ ở Canada, chủ yếu là do họ cung cấp tỷ lệ chi phí hoạt động tốt hơn so với Grayscale.

Ví dụ: Purpose (quỹ Bitcoin ETF đầu tiên trên thế giới) xuất hiện với tỷ lệ chi phí là 1%. Evolve và CI Galaxy (các quỹ Bitcoin ETF khác của Canada) lần lượt đặt ra tỷ lệ 0,75% và 0,4%. Trong khi đó, tỷ lệ chi phí của Grayscale là 2%.

Tình trạng cạnh tranh kinh doanh với các Bitcoin ETF của Canada cũng có thể ngăn cản dòng vốn vào GBTC. Chẳng hạn, Purpose đã thu về 1 tỷ đô la vốn mỗi tháng sau khi ra mắt vào tháng 2, phản ánh rằng nhu cầu đối với các sản phẩm đầu tư Bitcoin vẫn cao hơn mặc dù dòng vốn vào GBTC sụt giảm.

Musk làm các nhà đầu tư Bitcoin ở Wall Street chao đảo

Giai đoạn này cũng chứng kiến tỷ giá giao ngay của Bitcoin tăng cao hơn nhờ Elon Musk. Sau tiết lộ của Tesla về việc đang nắm giữ 1,5 tỷ đô la BTC trên bảng cân đối kế toán, chi phí để mua một Bitcoin đã tăng từ mức thấp 38.057 đô la vào ngày 8/2 lên mức cao nhất là 64.899 đô la vào ngày 14/4. Theo đó, các nhà đầu cơ tin rằng sẽ có nhiều công ty hơn thay thế một phần nắm giữ bằng tiền mặt thành tiền điện tử hàng đầu.

Nhưng phí chênh lệch của GBTC vẫn âm trong quá trình giá BTC tăng từ tháng 2 đến tháng 4. Mức đáy -40,2% xuất hiện khi BTC/USD bắt đầu giảm lợi nhuận do hành vi chốt lời, lệnh cấm tiền điện tử của Trung Quốc và tin đồn Tesla bán Bitcoin.

Tâm lý điều chỉnh tăng tốc sau khi Musk chỉ trích BTC vì lượng khí thải carbon | Nguồn: TradingView

Daniel Martins, người sáng lập công ty nghiên cứu độc lập DM Martins Research, nhấn mạnh động thái sụt giảm là một dấu hiệu cho thấy mức độ quan tâm của Wall Street đối với các khoản đầu tư liên quan đến Bitcoin giảm nhiều hơn một nửa giá trị tại một thời điểm, đặc biệt là sau khi tiền điện tử hàng đầu trở thành nạn nhân của các dòng tweet anti-Bitcoin từ Elon Musk vào giữa tháng 5.

Martins lưu ý thêm rằng Grayscale báo cáo lợi nhuận hàng năm cao hơn 500% so với Nasdaq, nhưng quá trình điều chỉnh của nó cũng tồi tệ hơn so với cuộc suy thoái năm 2008 (82% so với 17% của Nasdaq). Điều đó đã làm cho sản phẩm đầu tư Bitcoin của Grayscale trở thành “ván cược cực kỳ đòn bẩy”, đi kèm với hiệu suất được điều chỉnh theo rủi ro kém hơn. Nhà phân tích nói thêm:

“Mức độ biến động của GBTC cao gấp gần 9 lần so với Nasdaq: 145% so với 17%”.

Grayscale ETF vào năm 2021?

Tuyên bố của Martins nhấn mạnh khả năng phí chênh lệch GBTC có thể sẽ giảm hơn nữa khi giới nhà đầu tư tìm kiếm lựa chọn thay thế ổn định hơn trong bối cảnh giá BTC đang điều chỉnh.

Ngoài ra, sự cạnh tranh với các lựa chọn thay thế đầu tư tiền kỹ thuật số khác (như dịch vụ lưu ký (custody) dành cho nhà đầu tư tổ chức để sở hữu tiền điện tử thực với mức phí rẻ hơn) càng làm cho dòng vốn bị hạn chế.

Nhà phân tích Sumit Roy của ETF.com đã viết rằng quá trình chuyển đổi tiềm năng thành quỹ ETF của Grayscale sẽ kết thúc những ngày tháng trả phí 2%, vì nó sẽ cần cạnh tranh với các ETF khác, trong đó phải kể đến những cái tên như Bitwise, Vanguard, Fidelity, Cboe… Anh ấy nói thêm:

“Tuy nhiên, bất kể điều gì xảy ra, GBTC sẵn sàng trở thành một thế lực và có khả năng sẽ tồn tại bất kể không gian quỹ tiền điện tử phát triển như thế nào”.

Nhưng liệu các thị trường Hoa Kỳ có được tiếp cận Bitcoin ETF vào năm 2021 hay không vẫn còn là một bí ẩn. Financial Times đã báo cáo vào đầu tuần này rằng hầu hết các ứng dụng ETF đều bị từ chối khi Chủ tịch Ủy ban Chứng khoán và Giao dịch Hoa Kỳ Gary Gensler nhắc lại nỗi lo về việc bảo vệ nhà đầu tư trong thị trường tiền điện tử.

Laura Morrison, trưởng bộ phận niêm yết toàn cầu tại Cboe, cho biết:

“Thành thật mà nói, tôi dự đoán sự chậm trễ đó sẽ xảy ra với tất cả các hồ sơ của chúng tôi”.

- Cựu dân biểu Ron Paul: Bitcoin là tiền và không nên bị đánh thuế như nhau

- Satoshi Nakamoto được dựng tượng đồng gần tượng Steve Jobs ở Budapest, Hungary

- Bitcoin sắp tạo Death Cross tiềm năng, liệu thị trường gấu sắp đến?

Đình Đình

Theo Cointelegraph

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Lido Staked Ether

Lido Staked Ether  Dogecoin

Dogecoin  TRON

TRON  Cardano

Cardano  Wrapped stETH

Wrapped stETH  Wrapped Bitcoin

Wrapped Bitcoin  Stellar

Stellar  Hyperliquid

Hyperliquid  Sui

Sui  Chainlink

Chainlink  Bitcoin Cash

Bitcoin Cash