Sau ICO năm 2018, các ứng dụng DeFi dường như đang định vị chính mình trở thành máy đào coin 100x tiếp theo vào năm 2020; hoàn thiện với các trang web bóng, những lời hứa thay đổi thế giới và những giấc mơ cháy bỏng về sự rút lui sớm của những người dám đương đầu với thách thức.

Mặc dù những điều trên không áp dụng cho mọi dự án, DeFi hiện đang được đồn đại là cơ hội mới trong giới crypto và “trang trại năng suất” – một thuật ngữ không được nhiều người biết đến trong năm ngoái – hiện đang được yêu thích trên mạng.

Nhưng lợi nhuận khổng lồ cũng mang đến rủi ro lớn, tuy nhiên những rủi ro đó lại không được nhắc đến nhiều. Một số người như Vitalik Buterin của ETH và người đứng đầu sản phẩm Messari, Qiao Wang, đang cố gắng đánh giá cộng đồng về sự hiểu biết những rủi ro mà họ gặp phải trước khi đưa vào bất kỳ khoản tiền nào.

Các ứng dụng DeFi và tiền điện tử như một phần mở rộng, vẫn là một vùng đất chưa được khai phá và chủ yếu vẫn đang trong giai đoạn phát triển.

Canh tác lợi nhuận phải đối mặt với rủi ro

Tuần này, Wang của Messari đã tweet về việc canh tác lợi nhuận rằng đó là một chiến lược lệch âm, về mặt tài chính, đồng nghĩa với xác suất của một sự kiện thiên nga đen – có thể quét sạch toàn bộ tài khoản trong vài giây – cao hơn lợi nhuận tiềm năng.

Many yield farmers are about to learn that returns aren’t necessarily symmetrically distributed and that yield farming exhibits negatively skewed returns.

Other examples of negatively skewed strategies:

– Long S&P

– Short VIX

– Mean reversion-based stat arb pic.twitter.com/cogBoHCTHw— Qiao Wang (@QWQiao) June 23, 2020

“Nhiều farmer sắp học được rằng lợi nhuận không nhất thiết phải được phân bổ đối xứng và trang trại năng suất cho thấy lợi nhuận sai lệch tiêu cực.

Những ví dụ khác về các chiến lược lệch âm:

– Long S&P

– Short VIX

– Đảo ngược trung bình dựa trên chênh lệch thống kê”

Loại chiến lược này cung cấp lợi nhuận chậm và ổn định, hãy nghĩ rằng các khoản thanh toán quỹ tương hỗ và đầu tư theo chỉ số, nhưng một sự kiện quyết liệt sẽ xóa sạch những lợi nhuận đó.

Các khoản đầu tư vào quỹ đầu tư (VC) và giao dịch Bitcoin đang bị lệch dương, như Wang lưu ý, cho thấy nhiều khoản lỗ nhỏ hơn đối với các nhà đầu tư nhưng hứa hẹn đem đến thành công với thị trường vay nóng.

Để minh họa, các VC nổi tiếng vì mất hàng triệu đô la vào các startup không tên tuổi, nhưng chỉ với một niêm yết IPO hoặc được mua lại bởi một quỹ lớn hơn, có nghĩa là lợi nhuận lớn cho phép doanh nghiệp của họ tiếp tục hoạt động.

DeFi hiện đang rơi vào vùng lệch âm, có lẽ một ví dụ gần đây cho thấy mọi thứ đều có thể xảy ra dễ dàng và nhanh chóng như thế nào đối với các nhà đầu tư.

Giữa một tảng đá và một thị trường cứng

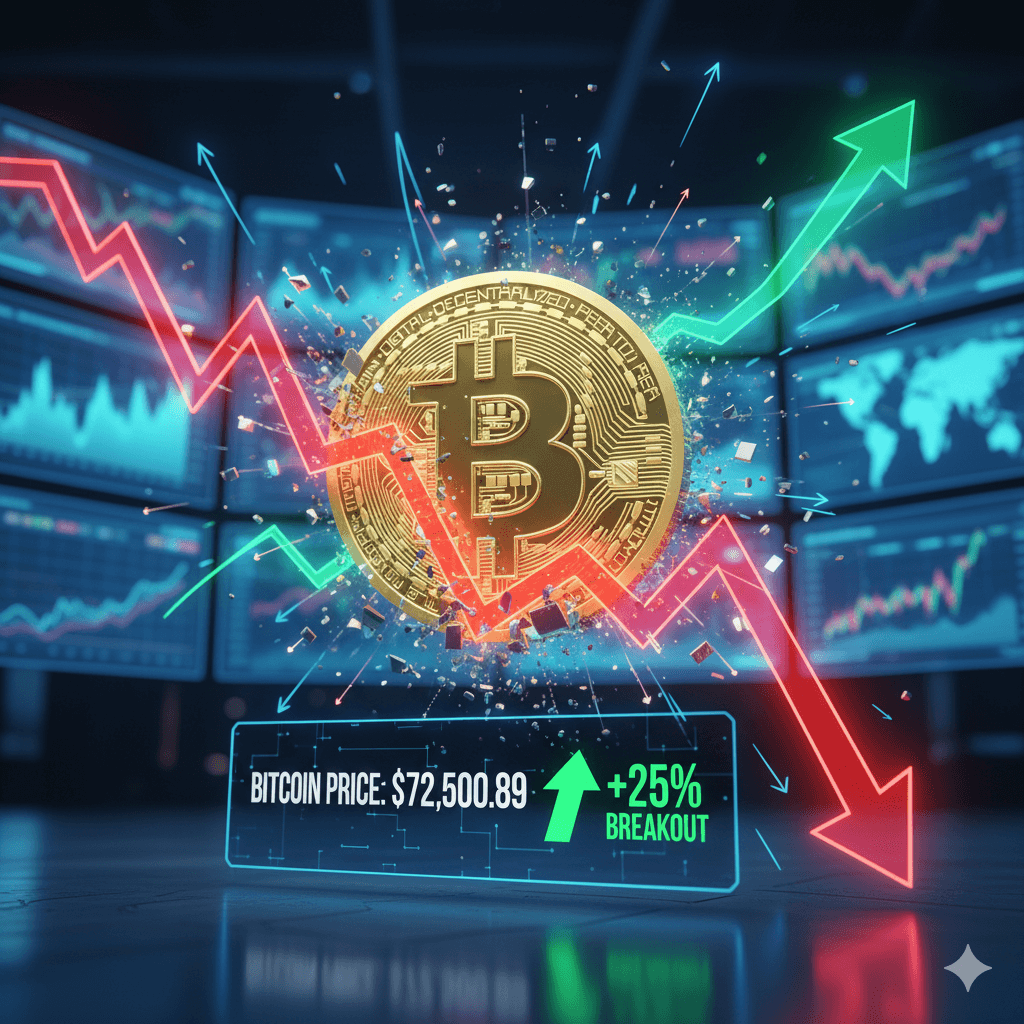

Vào tháng 3 năm nay, Bitcoin đã giảm hơn 45% trong hai phiên giao dịch trong sự kiện “Black Thursday”, với việc thị trường tiền điện tử có tương quan cao giảm theo một tỷ lệ tương tự.

Nhưng các nhà đầu tư MakerDAO đã phải đối mặt với hình phạt đau đớn nhất. Nền tảng DeFi – được một số người trong các diễn đàn crypto coi là “tương lai” của nền tảng tài chính phi tập trung – đã gặp khó khăn sau khi giá ETH giảm đột ngột khiến các chính sách quản lý rủi ro của nền tảng bị phơi bày.

Các nhà đầu tư đã mất hàng triệu đô la vào ETH, DAI, BAT và USDT vì các hacker lợi dụng các ưu đãi “không giá thầu”. Giá ETH giảm nhanh và giá GAS tăng lên không được cập nhật trên các phiên đấu, dẫn đến tình trạng các tài sản thế chấp ETH nhất định có thể mua được bằng 0 DAI (tương đương 0 USDT).

“Rõ ràng các giao dịch ETH đã không được thực hiện do tắc nghẽn mạng, khiến các cuộc đấu giá thanh lý của MakerDAO không được thực hiện, vì vậy ai cũng có thể tham gia với tư cách là nhà thầu duy nhất” “mua” $8,000,000 với giá $0.”

Đáng chú ý, bảo mật nền tảng vốn có của Maker đã không thể dung hòa – không được sửa đổi và hành vi tài chính không thể lường trước được đã gây ra tổn thất.

Rủi ro thiên nga đen không thể mô hình hóa

Những điều trên cho thấy rủi ro tài chính không nhất thiết là do nền tảng kém. Một nền tảng có thể mạnh mẽ, được thiết kế tốt, có công nghệ tốt nhất trong lớp, nhưng vẫn trở thành nạn nhân của một sự kiện mà chưa ai có thể mô hình hóa được.

Các dự án DeFi được yêu thích trên thị trường hiện tại hứa hẹn “không rủi ro”, chủ yếu đến từ các khoản cho vay đối với các trader khác, những người sau đó tái đầu tư vào các khoản cho vay trên các tài sản đầu cơ có đòn bẩy khác.

“Vì vậy, nếu bạn đang kiếm được rất nhiều tiền ở thời điểm hiện tại nhờ vào DeFi, hãy biết ơn những linh hồn tội nghiệp vừa bị Arthur thanh lý.”

Tóm lại, lợi nhuận trang trại bằng cách cho các trader rủi ro vay tiền để đầu cơ vào một loại tài sản đầu cơ không phải là một mô hình bền vững.

“Thành thật mà nói, tôi nghĩ rằng chúng ta chỉ quan tâm những thứ hào nhoáng của DeFi mang đến cho bạn mức lãi suất cao ngất. Lãi suất cao hơn nhiều so với những gì bạn có thể nhận được trong tài chính truyền thống vốn dĩ là cơ hội kinh doanh chênh lệch giá tạm thời hoặc đi kèm với rủi ro không được đề cập đến.”

Để bảo vệ bản thân; các nhà đầu tư hãy chuẩn bị tâm lý cho những khoản mất dù có bất cứ lời hứa nào về lợi nhuận “không rủi ro”.

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Lido Staked Ether

Lido Staked Ether  Dogecoin

Dogecoin  TRON

TRON  Cardano

Cardano  Wrapped stETH

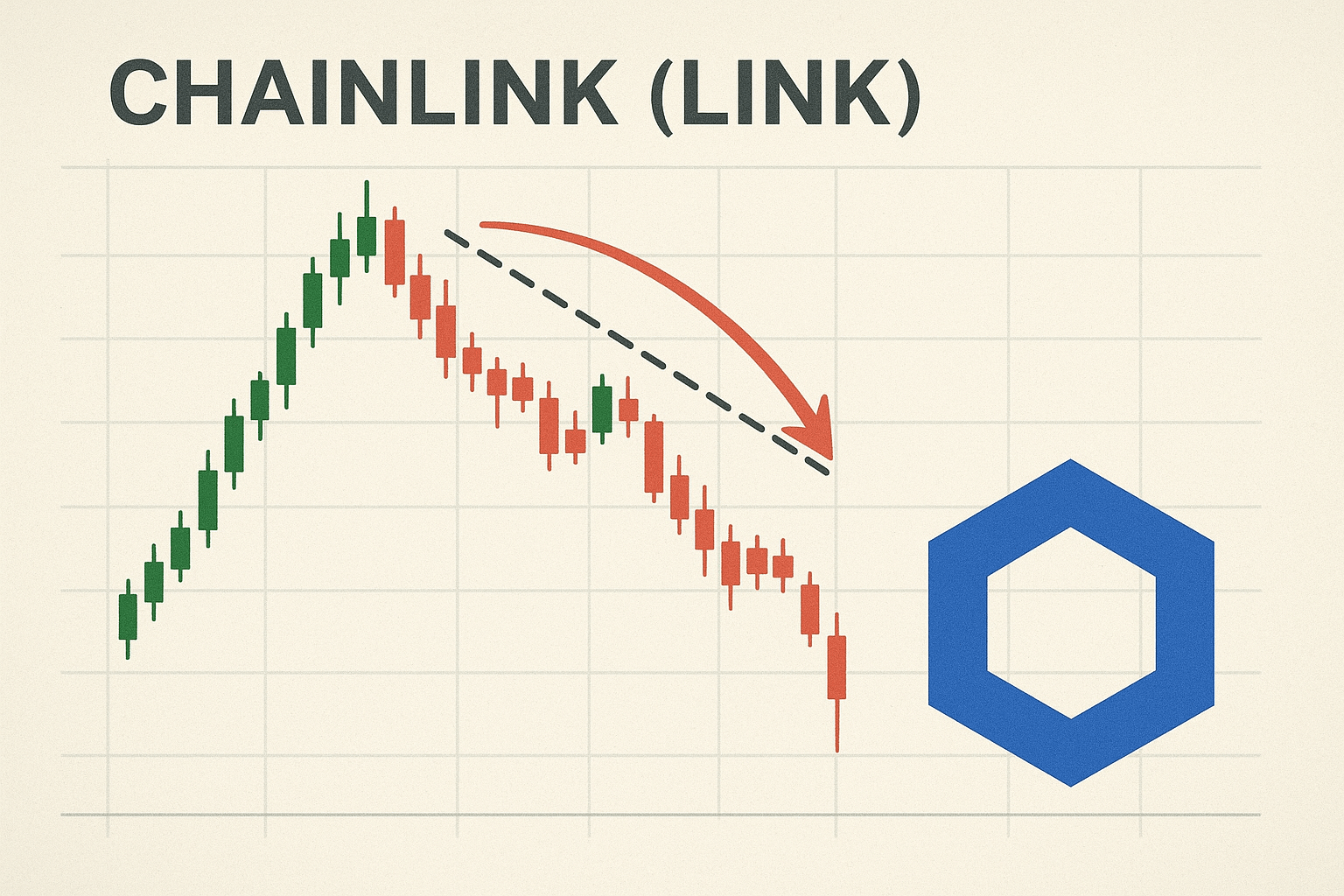

Wrapped stETH  Chainlink

Chainlink  Wrapped Bitcoin

Wrapped Bitcoin  Ethena USDe

Ethena USDe  Hyperliquid

Hyperliquid  Wrapped eETH

Wrapped eETH  Sui

Sui

.png)