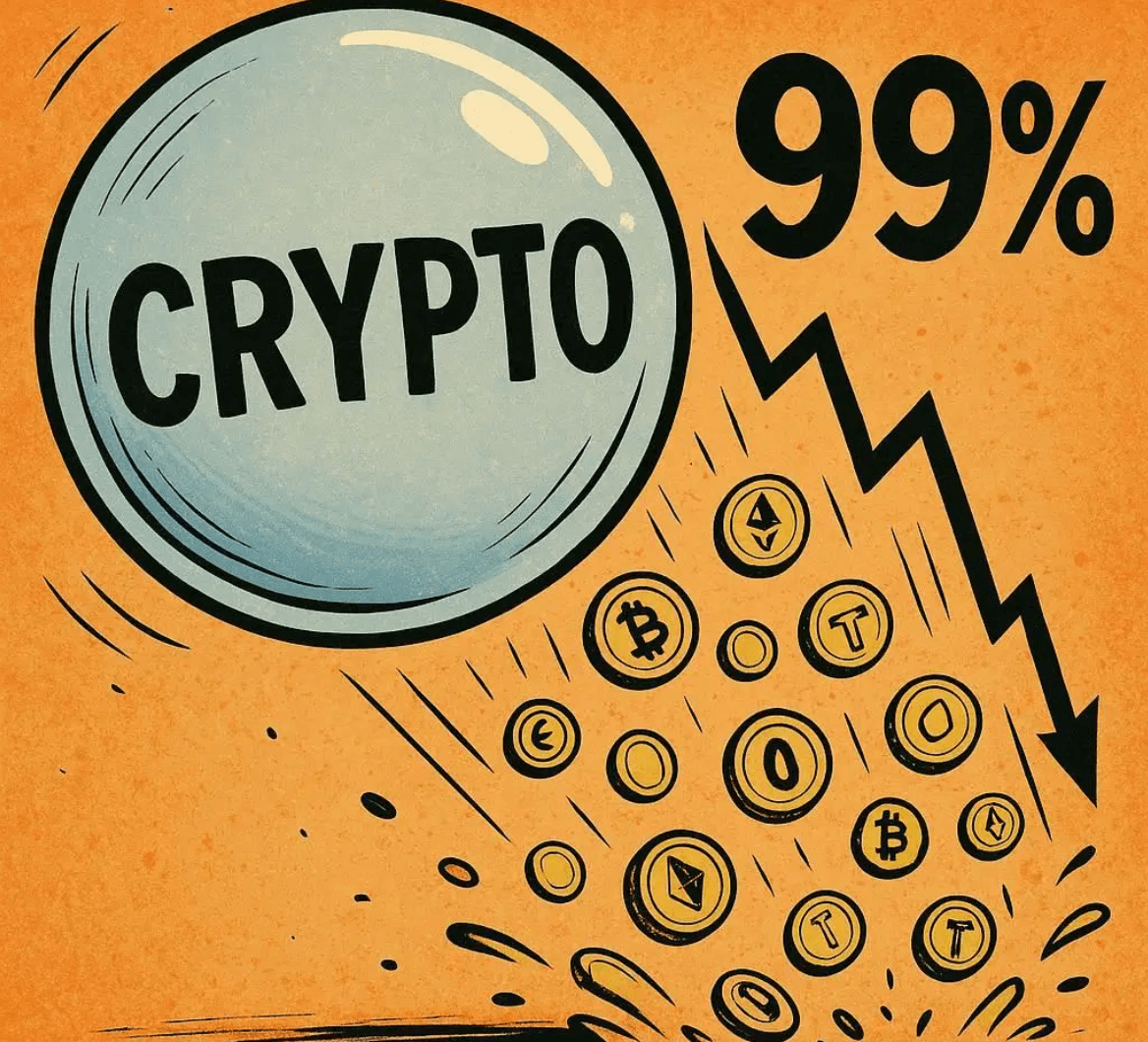

Vào ngày 27 tháng 11, John P. Hussman, một nhà phân tích chứng khoán người Mỹ và cựu Giáo sư Kinh tế và Tài chính Quốc tế tại Đại học Michigan, đã chỉ ra rằng xã hội có thể đang ở giữa một bong bóng cực đoan như từng được thấy vào năm 1929.

“Chúc mừng Cục Dự trữ Liên bang!”

Trong một tweet gần đây, Hussman đã gửi lời chúc mừng đến Cục Dự trữ Liên bang Hoa Kỳ (Fed) vì đã tạo ra “bong bóng tìm-kiếm-lợi-nhuận-trước-sự-sụp-đổ cực đoan nhất trong lịch sử nước Mỹ.”

Bất chấp giọng điệu mang đầy sự cảng báo, tâm lý của Hussman dựa trên kiến thức về dữ liệu tài chính tích lũy suốt gần một thập kỷ qua. Nhà quản lý quỹ phòng hộ này đã đưa rút ra kết luận từ tổng lợi nhuận danh nghĩa của S&P 500, trái phiếu kho bạc hàng năm và tín phiếu kho bạc.

Chỉ số Standard and Poor 500 (S&P 500) theo dõi 500 cổ phiếu hàng đầu từ các công ty Mỹ, và được coi là thước đo tốt nhất để đo lường tình trạng sức khỏe của nền kinh tế. Trái phiếu kho bạc là chứng khoán nợ do chính phủ Hoa Kỳ phát hành, trong đó đến kỳ hạn sau 5 hoặc 10 năm. Các tín phiếu kho bạc tương đối giống nhau, nhưng thường đến hạn trong vòng một năm.

Tín phiếu và trái phiếu kho bạc đều được phát hành bởi Fed, hệ thống ngân hàng trung ương của Mỹ. Cả hai đều được coi là các khoản đầu tư gần như không có rủi ro vì chính phủ Hoa Kỳ chưa bao giờ vỡ nợ trong thời đại hiện nay.

Hai công cụ này cung cấp cho Fed một phương tiện giám sát nền kinh tế lớn hơn. Bằng cách mua hoặc bán trái phiếu kho bạc để đổi lấy tiền mặt, họ có thể tăng hoặc giảm lượng cung tiền tương ứng. Mua và bán trái phiếu cũng có thể ảnh hưởng đến lãi suất.

Điều này là do ảnh hưởng trực tiếp của việc mua và bán trái phiếu đối với cung tiền. Nếu Fed mua trái phiếu trên thị trường mở, họ đang trao đổi trái phiếu thành tiền mặt một cách hiệu quả với bất kỳ ai đang bán trái phiếu. Điều này làm tăng cung tiền, đổi lại, nó đẩy lãi suất xuống để khuyến khích chi tiêu.

Thật không may, những hoạt động thị trường mở (OMO) đã bị lạm dụng trong quá khứ. Từ dữ liệu Hussman được trình bày bên dưới, mọi người có thể xác định một vài mức cao và thấp cụ thể.

Biểu đồ cho thấy lợi nhuận cao trong suốt những năm 1980, thời điểm mà The Washington Post gọi là “Những năm 80 huy hoàng”.

Vào thời điểm đó, nhà báo David A. Vise đã viết rằng năm 1989, chỉ số trung bình công nghiệp Dow Jones của 30 cổ phiếu tăng vọt khoảng 25%, đánh bại kỷ lục về hiệu suất hoạt động của thị trường chứng khoáng từ những năm 1950.”

Trong những năm 1920, chứng khoán đã từng được định giá rất cao qua các biện pháp đáng tin cậy nhất cho đến khi sụp đổ vào năm 1929, và bắt đầu cuộc Đại khủng hoảng tại Hoa Kỳ.

Lúc đó, Fed đã cho thấy phản ứng bằng cách ký hợp đồng cung ứng tiền và để các ngân hàng bị ảnh hưởng phải chịu đựng. Năm 2008, điều ngược lại xảy ra khi chính phủ đã chi 700 tỷ đô la để mua chứng khoán được thế chấp khi đang trên bờ vực của sự vỡ nợ.

Cả hai chiến lược đã bị chỉ trích nặng nề bởi các chuyên gia tài chính hiện tại và lúc bấy giờ, với những người từ cộng đồng tiền điện tử tuyên bố Fed nên bị bãi bỏ hoàn toàn.

Nghiên cứu sâu hơn về những phát hiện của Hussman cũng chỉ ra rằng nền kinh tế hiện tại gần giống với những năm 1930 hơn là kỷ nguyên vàng của những năm 1980. Hussman cho biết, “các biện pháp đáng tin cậy nhất cho thấy giá đang x3 có nghĩa là lợi nhuận dài hạn trong tương lai gần với chỉ tiêu lịch sử ~ 10%,” ông thêm rằng:

“Dự đoán của chúng tôi về tổng lợi nhuận 12 năm trên SPX [S&P 500] 60%, trái phiếu kho bạc 30%, cả tín phiếu và trái phiếu 10% hiện nằm trong 0,01% mức thấp lịch sử được thiết lập vào tháng 8 năm 1929.”

Mặc dù lãi suất có thể vẫn xuất hiện trong thời gian ngắn, nhưng trong khoảng thời gian 10 đến 12 năm, chúng nhất định sẽ về âm theo Hussman. Những người khác trong lĩnh vực tài chính, như cố vấn kinh tế cấp cao tại Allianz, Mohamed El-Erian, cũng đã chỉ ra sự hiện diện của lợi nhuận ngắn hạn.

Trong một cuộc phỏng vấn với Yahoo Finance liên quan đến hành vi gần đây của Fed, El-Erian nói,

“Trong ngắn hạn, đây là một điều tuyệt vời cho các nhà đầu tư. Bao lâu rồi chúng ta mới chứng kiến mức lợi nhuận cao như vậy, không chỉ trên tài sản rủi ro, mà còn trên tài sản giảm thiểu rủi ro và trái phiếu của bạn nữa?”

Theo báo cáo, Fed đã mua trái phiếu, và hạ lãi suất xuống mức 60 tỷ USD mỗi tháng kể từ tháng 10 năm 2019. Lý do cho việc này là để kiểm soát lãi suất tốt hơn sau một loạt biến động trên thị trường tiền tệ .

Đại diện ngân hàng trung ương cho biết, động thái này không được hiểu là một hình thức nới lỏng định lượng, mà thay vào đó sẽ trả lại các khoản dự trữ ngân hàng về hoặc cao hơn “mức thịnh hành vào đầu tháng 9 năm 2019.”

Sự gia tăng của các câu chuyện về tiền điện tử

Nic Carter, một đối tác tại Castle Island Ventures và là người đồng sáng lập Coinmetrics.io, là một trong những người đầu tiên từ ngành công nghiệp tiền điện tử thu hút sự chú ý đến những phát hiện của Hussman. Tuy nhiên, đây không phải là lần đầu tiên một chuyên gia về tiền điện tử nêu bật những thất bại của thị trường tài chính truyền thống.

Wall Street has lots of mercenaries.

Bitcoin has lots of missionaries.

Historically, missionaries outlast mercenaries.

— Pomp 🌪 (@APompliano) 29 tháng 11, 2019

“Phố Wall có rất nhiều ‘lính đánh thuê’.

Bitcoin thì có rất nhiều ‘nhà truyền giáo’.

Trong lịch sử, các nhà truyền giáo tồn tại lâu hơn lính đánh thuê.”

Kể từ khi thành lập vào năm 2008, Bitcoin đã được coi là một sự khởi đầu của một kỷ nguyên tài chính mới.

Những người ủng hộ tuyên bố rằng nó sẽ chấm dứt chủ nghĩa tư bản thân hữu, khiến cho các loại thuế trở nên lỗi thời và sẽ chứng kiến sự tham gia của 1,7 tỷ người không được hỗ trợ bởi ngân hàng trên thế giới. Quan trọng hơn, các loại tiền điện tử như Bitcoin không có cơ quan tập trung để giám sát nguồn cung của nó.

Chính vì lý do này mà Bitcoin được xem như là một giải pháp của người dùng cho sự can thiệp của chính phủ. Và bất chấp những người dự đoán thị trường tài chính sẽ sụp đổ trong thời gian tới, những người ủng hộ tiền điện vẫn nhanh chóng cho rằng đây là cơ hội để mua Bitcoin.

Tuy nhiên, mọi người không nên quên rằng trong thời kỳ bùng bổ Đại suy thoái, tỷ lệ tự tử gia tăng và các trường hợp suy dinh dưỡng ngày càng trở nên phổ biến và thất nghiệp hàng loạt đang tàn phá quốc gia.

Hậu quả của một vụ sụp đổ vào năm 2019 có thể không nghiêm trọng, nhưng một vụ tai nạn như vậy chắc chắn không có nghĩa là giá Bitcoin sẽ tăng.

Mức độ tương quan của Bitcoin với các thị trường rộng lớn hơn đang được tranh luận sôi nổi. Mặc dù có những dấu hiệu mới cho thấy đó có thể là một trường hợp cần xem xét, một phân tích của Coin Metrics đã kết luận rằng dữ liệu không hỗ trợ cho kết luận này – và cũng không quan sát được mối tương quan tích cực hay tiêu cực.

Do đó, nếu tiền điện tử cho thấy chúng miễn dịch với tâm lý tăng hoặc giảm trong các thị trường truyền thống, các nhà bình luận hy vọng rằng dự đoán về sự sụp đổ của thị trường là sai.

Vào tháng 12 năm 2017, nhà đồng sáng lập Ethereum, Vitalik Buterin đã Tweet rằng: “Vậy là tổng vốn hóa thị trường tiền điện tử vừa đạt $ 0,5 nghìn tỷ vào ngày hôm nay. Nhưng chúng ta đã “đạt được” nó chưa? Có bao nhiêu người không được hỗ trợ bởi ngân hàng được chúng ta giúp đỡ rồi?”

Thật vậy, việc hỗ trợ cho tất cả mọi người sẽ thúc đẩy uy tín của ngành hơn là bất kỳ hy vọng nào về sự sụp đổ của thị trường.

- Báo cáo: Số lượng quỹ tiền điện tử giảm xuống khi các nhà đầu tư bán lẻ kiểm soát thị trường

- Dữ liệu cho thấy khối lượng giao dịch tiền điện tử không tương đương với lưu lượng truy cập web

Diệu Anh

Tạp chí Bitcoin | Cryptobriefing

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Dogecoin

Dogecoin  Lido Staked Ether

Lido Staked Ether  Cardano

Cardano  TRON

TRON  Wrapped stETH

Wrapped stETH  Chainlink

Chainlink  Wrapped Bitcoin

Wrapped Bitcoin  Hyperliquid

Hyperliquid  Sui

Sui  Ethena USDe

Ethena USDe  Stellar

Stellar