Sự sụp đổ của hệ sinh thái Terra vào giữa tháng 5 đã khiến ngành công nghiệp tiền điện tử bị tổn thương. Mặc dù đã có một số nhà phê bình lên tiếng chỉ trích TerraUSD (UST), nay là TerraUSD Classic (USTC) nhưng hầu hết mọi người đều không ngờ Terra lại sụp đồ nhanh chóng đến vậy.

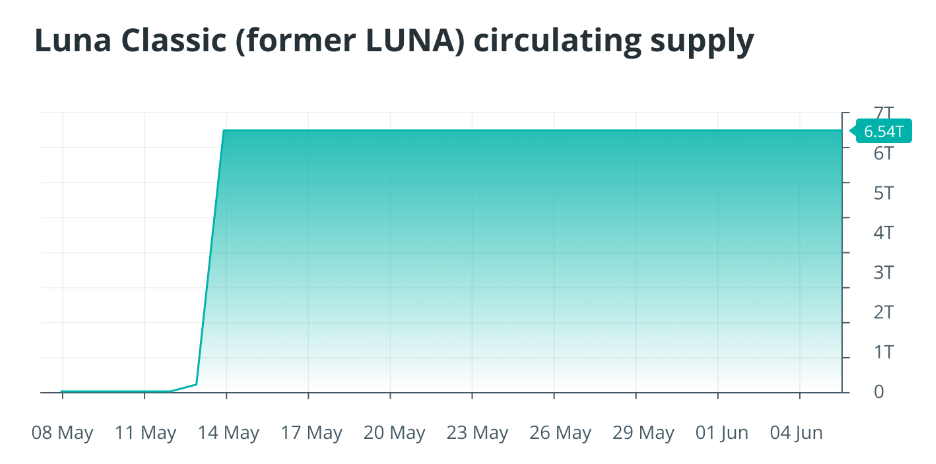

Cộng đồng Terra đã bỏ phiếu để khởi động lại Terra 2.0, kế hoạch cứu vãn hệ sinh thái layer-1 mà không có UST stablecoin. Terra cũ, hiện được gọi là Terra Classic, đã chết hoàn toàn. Nỗ lực đã thất bại, không thể ngăn chặn holder UST in hàng nghìn tỷ token LUNA, phá hủy giá trị của chúng và cuối cùng gây nguy hiểm cho sự an toàn của chính mạng lưới.

Nguồn cung lưu hành của Luna Classic | Nguồn: Messari

Việc xóa sổ hoàn toàn 50 tỷ USD dường như đã khiến mọi người quyết định một lần và mãi mãi rằng, các stablecoin thuật toán không thể hoạt động. Nhưng điều quan trọng là phải hiểu rõ hơn về lý do tại sao LUNA gốc không thành công và bài học rút ra cho những dự án khác.

Stablecoin: Tên mới cho một khái niệm lâu đời

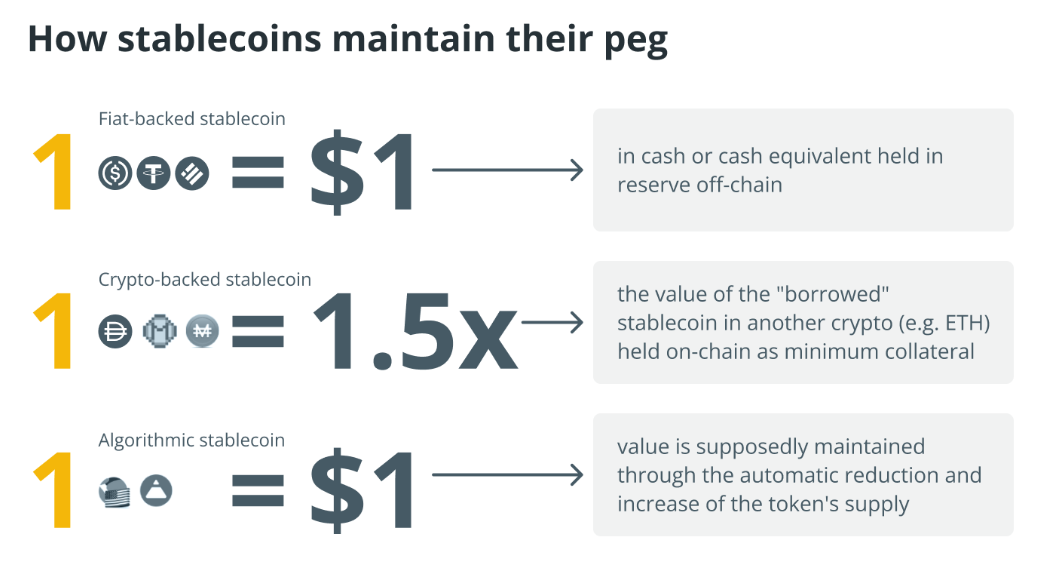

Thuật ngữ stablecoin chủ yếu đề cập đến các loại tiền tệ được chốt bằng đô la Mỹ (USD) nhằm duy trì giá trị $ 1. Cơ chế tương tự làm nền tảng cho các stablecoin USD hiện nay có thể được sử dụng để tạo ra các loại coin được gắn với đồng euro, vàng, thậm chí là Bitcoin (BTC), hợp đồng tương lai Nasdaq hoặc một số cổ phiếu cụ thể, chẳng hạn như Tesla (TSLA).

Lưu ý rằng stablecoin thực sự không phải là ý tưởng tiền điện tử mới. Các thiết kế stablecoin ngày nay có liên quan chặt chẽ đến cách mà tiền hoạt động theo tiêu chuẩn vàng – chẳng hạn: Dai của Maker yêu cầu tài sản thế chấp ổn định, giống như tiền giấy ban đầu yêu cầu thế chấp bằng vàng – hoặc chúng là sự tái tạo của các loại tiền tệ như Đô la Hong Kong (HKD).

HKD là một ví dụ điển hình có nhiều điểm tương đồng với “stablecoin thuật toán”. Nó được cố định với USD, ngay cả khi không ở tỷ lệ 1: 1 và ngân hàng trung ương Hồng Kông sử dụng nguồn dự trữ khổng lồ của mình để giữ giá HKD ở một tỷ lệ xác định rõ ràng, bằng cách giao dịch trên thị trường. Các cuộc kiểm toán mới nhất cho thấy dự trữ của Hồng Kông ở mức 463 tỷ USD, gấp sáu lần lượng HKD đang lưu hành ngay và gần một nửa so với M3 của nó, định nghĩa rộng nhất về “tiền” cũng không bao gồm tài sản thanh khoản ngay lập tức (như tiền gửi ngân hàng bị khóa).

Cách mà stablecoin duy trì chốt | Nguồn: Cointelegraph Research

Về mặt kỹ thuật, lý do duy nhất cho thấy HKD không phải là stablecoin thuật toán là nó có một ngân hàng trung ương tiến hành các hoạt động thị trường. Trong lĩnh vực DeFi, ngân hàng trung ương được thay thế bằng một thuật toán.

Terra không giống như HKD

Điều quan trọng là phải nhận ra thiết kế giao thức Terra mong manh như thế nào. Tóm lại, UST đã được thế chấp bởi LUNA, gas token của blockchain Terra. Vì có hệ sinh thái token DeFi và NFT khá vững chắc được phát triển trên Terra, token LUNA có một số giá trị vốn có, giúp thúc đẩy nguồn cung UST ban đầu.

Về nguyên tắc, cách thức hoạt động của cơ chế này tương tự như HKD. Nếu UST giao dịch trên $ 1, người dùng có thể mua LUNA và đốt nó để nhận lấy lượng UST có giá trị tương đương. Điều quan trọng là hệ thống cho rằng UST trị giá $ 1, vì vậy người đốt LUNA chỉ có thể bán UST trên thị trường với giá $ 1,01 và tạo ra lợi nhuận. Sau đó, họ có thể chuyển lợi nhuận thành LUNA, tiếp tục đốt và tiếp tục chu kỳ. Cuối cùng, chốt sẽ được khôi phục.

Nếu UST giao dịch dưới $ 1, cơ chế ngược lại sẽ giúp ngăn chặn nó. Các trader chênh lệch giá sẽ mua UST giá rẻ, đổi lấy LUNA với tỷ giá 1 UST bằng $ 1 và bán token đó trên thị trường với lợi nhuận.

Hệ thống này rất tốt trong việc giữ chốt trong các trường hợp bình thường. Chẳng hạn, một vấn đề với Dai là nó không thể được kiếm lời chênh lệch trực tiếp từ tài sản thế chấp cơ bản của nó. Các trader chênh lệch giá cần “hy vọng” rằng tỷ giá ổn định để tạo ra lợi nhuận, đó là lý do chính khiến Dai phụ thuộc vào USD Coin (USDC).

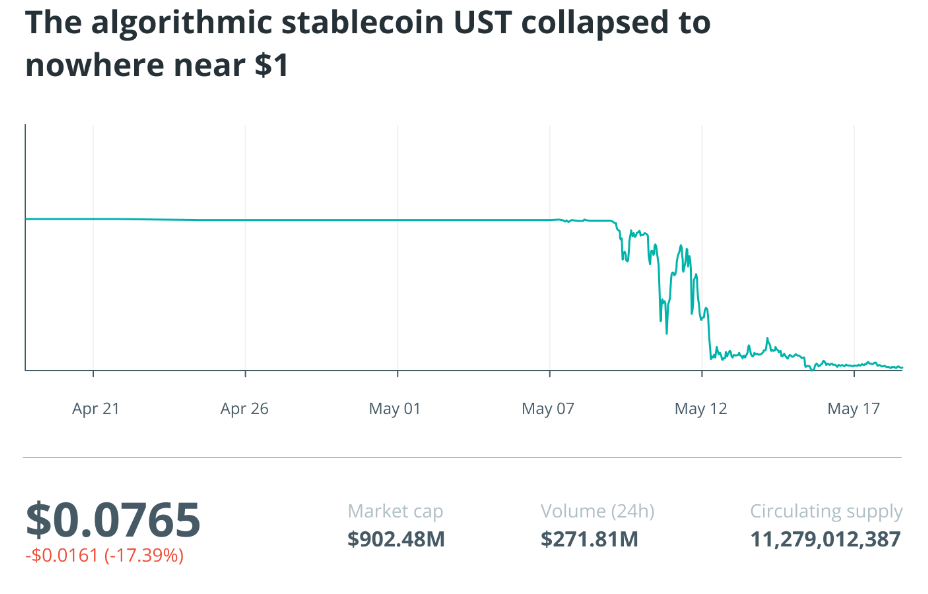

UST sụp đổ xuống dưới $ 1 | Nguồn: OKX

Nhưng chúng ta cũng cần đề cập đến tính phản hồi cực cao trong thiết kế của Terra. Nhu cầu về UST cao hơn khiến giá vượt mức chốt, điều này tạo ra nhu cầu về LUNA, và do đó, tăng giá. Nền tảng của cơ chế này là Anchor, giao thức cho vay trên Terra đảm bảo APY 20% cho các nhà đầu tư UST.

20% APY đến từ đâu? Từ UST bổ sung được đúc thông qua dự trữ LUNA của Terraform Labs. Giá LUNA cao hơn có nghĩa là họ có thể đúc nhiều UST hơn cho Anchor, do đó làm tăng nhu cầu UST và tăng giá của LUNA. Từ đó, họ có thể thu được nhiều UST hơn nữa.

UST và LUNA đang ở trong một chu kỳ của nhu cầu phản xạ, bao gồm tất cả các yếu tố của một Ponzi. Điều tồi tệ nhất là không có giới hạn về số lượng UST có thể được tạo ra. Nó hoàn toàn được thúc đẩy bởi tính phản xạ, có nghĩa là ngay trước khi sụp đổ, 30 tỷ USD vốn hóa thị trường của LUNA đã hỗ trợ cho 20 tỷ USD vốn hóa thị trường UST.

Kevin Zhou, nhà sáng lập Galois Capital và là nhà phê bình nổi tiếng về LUNA và UST trước khi nó sụp đổ, đã giải thích rằng, mỗi USD được đưa vào một tài sản dễ bay hơi sẽ làm tăng vốn hóa thị trường của nó lên tám lần hoặc hơn. Trên thực tế, điều này có nghĩa là UST đã ở dưới mức thế chấp.

Bong bóng nổ

Thật khó để xác định lý do cụ thể tại sao sự sụp đổ bắt đầu, vì chắc chắn có nhiều yếu tố đang diễn ra. Thứ nhất, dự trữ của Anchor đang cạn kiệt, sau vài tháng giữ vững, dự án đã bắt đầu nghĩ đến việc giảm lợi suất. Thị trường cũng không hoạt động quá tốt, vì hầu hết các quỹ lớn bắt đầu dự đoán về cuộc sụp đổ lớn và thị trường gấu kéo dài.

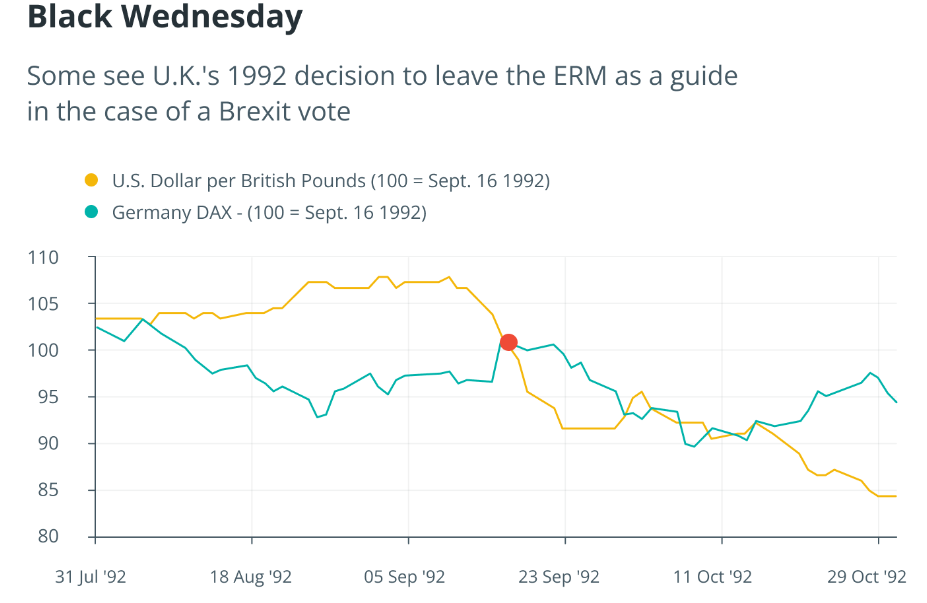

Một số lý thuyết âm mưu đổ lỗi cho những gã khổng lồ tài chính truyền thống như Citadel, hoặc thậm chí chính phủ Hoa Kỳ, vì đã “short” UST với hàng tỷ USD và kích hoạt rút tiền hàng loạt. Thế nhưng, nếu không phải là chính phủ Hoa Kỳ, thị một con cá voi giàu có nào đó cũng có thể kích hoạt sự kiện này, tương tự như Soros, người nổi tiếng short đồng bảng Anh khi nó có thiết lập chốt tương tự (sự kiện thứ Tư đen). Mặc dù không giảm mạnh như Terra, nhưng đồng bảng Anh đã mất 20% giá trị chỉ trong khoảng hai tháng.

Sự kiện thứ Tư đen | Nguồn: WSJ

Nói cách khác, nếu hệ thống của bạn không thể xử lý các cuộc tấn công được phối hợp và có nguồn vốn dự trữ đủ tốt, thì có thể đó không phải là một hệ thống tốt.

Terraform Labs đã tìm cách tự chuẩn bị cho điều không thể tránh khỏi, thu thập tổng cộng khoảng 80.000 BTC được cho là để hỗ trợ chốt. Nguồn dự trữ này trị giá khoảng 2,4 tỷ USD vào thời điểm đó, gần như không đủ để mua lại tất cả lượng UST mà holder bán trên thị trường.

Sự kiện mất chốt đầu tiên diễn ra từ ngày 9 đến ngày 10 tháng 5 đã đưa UST xuống khoảng $ 0,64 trước khi phục hồi. Nó thật sự là sự kiện tồi tệ, nhưng chưa đến mức chết người.

Có một lý do cho thấy tại sao UST không bao giờ phục hồi. Cơ chế tạo/mua lại của LUNA được giới hạn ở mức khoảng 300 triệu USD mỗi ngày, thế nhưng điều này đã khiến mạng lưới không thể ngăn người dùng rút UST, phá hủy giá trị của LUNA.

Vấn đề là LUNA đã sụp đổ, nhanh chóng từ $ 64 xuống chỉ còn khoảng $ 30, vốn hoá thị trường cũng đã bốc hơi 15 tỷ USD. Sự kiện mất chốt hầu như không làm giảm nguồn cung UST, vì hơn 17 tỷ token vẫn còn trong số 18,5 tỷ ban đầu.

Với việc Do Kwon và TFL im lặng trong vài giờ tiếp theo, giá LUNA tiếp tục sụp đổ mà không có bất kỳ hoạt động mua lại lớn nào, xuống mức thấp nhất một con số. Vào lúc này, ban lãnh đạo mới quyết định tăng giới hạn tạo/mua lại lên 1,2 tỷ USD khi vốn hóa thị trường của LUNA đã giảm xuống còn 2 tỷ USD. Quyết định vội vàng này đã đóng dấu số phận của hệ sinh thái Terra, dẫn đến siêu lạm phát và sau đó blockchain Terra sẽ ngừng hoạt động.

Tất cả xuất phát từ tài sản thế chấp

Các ví dụ thành công từ TradFi như HKD đã phản ánh những gì đã xảy ra đối với Terra. Dự án trông có vẻ được thế chấp vượt mức, nhưng thực sự không phải vậy. Khoản thế chấp thực sự trước khi vụ sụp đổ xảy ra có thể lên tới 3,6 tỷ USD (dự trữ Bitcoin cộng với tính thanh khoản của Curve và số tiền mua lại LUNA trị giá trong vài ngày).

Nhưng thậm chí 100% là không đủ khi tài sản thế chấp dễ bay hơi như tiền điện tử. Tỷ lệ tài sản thế chấp tốt có thể nằm trong khoảng từ 400% đến 800%, đủ để giải thích cho mức định giá mà Zhou đã đề cập. Và các hợp đồng thông minh nên thực thi nghiêm ngặt điều này, nghiêm cấm coin mới được đúc nếu tài sản thế chấp không đủ lý tưởng.

Cơ chế dự trữ cũng phải được tối đa hóa theo thuật toán. Trong trường hợp của Terra, Bitcoin nên được đặt trong một mô-đun ổn định tự động thay vì các nhà tạo lập thị trường không rõ ràng (mặc dù ở đây, không có đủ thời gian để xây dựng nó).

Với các thông số thế chấp an toàn, đa dạng hóa và trường hợp sử dụng thực sự cho tài sản, các stablecoin thuật toán vẫn có thể tồn tại.

Đã đến lúc cần thiết kế mới cho các stablecoin thuật toán. Phần lớn những gì đề xuất ở đây có trong whitepaper Djed đã được phát hành một năm trước cho stablecoin thuật toán được thế chấp vượt mức. Không có gì thực sự thay đổi kể từ đó, sự sụp đổ của Terra là điều không may nhưng sự kiện này có thể được dự đoán trước, khi dự án đã có tài sản thế chấp dưới chuẩn.

- Do Kwon bác bỏ cáo buộc rút 2,7 tỷ đô la từ LUNA và UST

- Các quỹ phòng hộ truyền thống không nản lòng trước tình trạng suy thoái và biến động của tiền điện tử

- ETH trượt về $1.400 và không có tín hiệu cứu trợ trong ngắn hạn làm tăng nguy cơ thanh lý 500 triệu đô la tài sản thế chấp on-chain

Việt Cường

Theo Cointelegraph

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Lido Staked Ether

Lido Staked Ether  Dogecoin

Dogecoin  TRON

TRON  Cardano

Cardano  Wrapped stETH

Wrapped stETH  Chainlink

Chainlink  Wrapped Bitcoin

Wrapped Bitcoin  Hyperliquid

Hyperliquid  Ethena USDe

Ethena USDe  Wrapped eETH

Wrapped eETH  Sui

Sui

.png)