Tuần trước, Cục Dự trữ Liên bang Hoa Kỳ (Fed) đã tăng lãi suất thêm 0,25% trong bối cảnh hệ thống ngân hàng đang vô cùng hỗn loạn, đánh dấu lần tăng thứ chín trong năm và đặt lãi suất trong khoảng từ 4,75% đến 5%. Fed làm vậy nhằm mục đích cân bằng việc chống lạm phát trong khi giải quyết biến động của ngành ngân hàng, vốn đã làm “siết chặt” đối với nền kinh tế.

Quyết định này đã bị các nhà đầu tư và các nhà kinh tế xem xét kỹ lưỡng vì có khả năng kéo dài tình trạng hỗn loạn kinh tế. Chủ tịch Fed Jerome Powell cho biết dữ liệu kinh tế mạnh mẽ đã hợp lý hóa việc tăng lãi suất, nhưng thừa nhận các điều kiện tín dụng thắt chặt hơn có thể tác động tiêu cực hơn nữa đến các hộ gia đình, doanh nghiệp và toàn bộ nền kinh tế.

Các quan chức của Fed vẫn đưa ra dự đoán về mức tăng trưởng chậm hơn và lạm phát cao hơn, với lãi suất đạt đỉnh 5,1% vào năm 2023 trước khi giảm xuống 4,3% vào năm 2024. Hơn nữa, Powell trấn an mọi người về khả năng phục hồi của hệ thống ngân hàng, với việc Fed sẵn sàng triển khai tất cả các công cụ cần thiết để đảm bảo sự ổn định của nó, nhưng các nhà phê bình đã không bị thuyết phục.

Và vì vậy, câu hỏi quan trọng nhất vẫn là – liệu những biện pháp này có thực sự hiệu quả trong việc đảo ngược lạm phát trở lại mục tiêu 2% hay không?

Chúng ta có một trường hợp tương đối gần đây về việc Cục Dự trữ Liên bang Hoa Kỳ đảo ngược lạm phát thành công vào những năm 1980, nhưng đó là một con đường gập ghềnh. Giám đốc ngân hàng trung ương nổi tiếng Paul Volcker được nhiều người ca ngợi là một trong những người đứng đầu Cục Dự trữ Liên bang “vĩ đại nhất mọi thời đại” vì vai trò của ông trong việc chống lạm phát vào đầu những năm 1980.

Tuy nhiên, một sai lầm chính sách thường bị bỏ qua của Volcker Fed vào năm 1980 đã dẫn đến một thời kỳ lạm phát cao kéo dài hơn, đòi hỏi chính sách tiền tệ phải thắt chặt hơn nữa. Điều này cuối cùng đã dẫn đến cuộc suy thoái nghiêm trọng nhất của Hoa Kỳ kể từ Thế chiến II cho đến thời điểm đó.

Vào thời điểm Volcker đảm nhận vị trí chủ tịch Fed vào tháng 7 năm 1979, độ uy tín của ngân hàng trung ương về lạm phát đã bị suy giảm nghiêm trọng bởi các chính sách sai lầm của những người tiền nhiệm, Arthur Burns và G. William Miller. Lạm phát đã tăng vọt lên hơn 12% vào tháng 10 năm 1979. Trong một cuộc họp báo bất ngờ vào ngày 6 tháng 10 năm 1979, Volcker tuyên bố rằng Fed sẽ cho phép tỷ lệ quỹ liên bang chuẩn “dao động trong một phạm vi rộng hơn”, dẫn đến tỷ lệ lạm phát tăng lên hơn 17% vào tháng 4 năm 1980.

Đối mặt với áp lực gia tăng để đẩy lùi việc tăng lãi suất, bao gồm các cuộc biểu tình của nông dân và đại lý xe hơi cùng với sự can thiệp chính trị của lưỡng đảng, Cục Dự trữ Liên bang đã phải nhượng bộ. Khi tỷ lệ thất nghiệp vượt quá 7% vào tháng Năm, Fed đã quyết định hạ thấp lãi suất quỹ liên bang, mặc dù lạm phát đã đạt mức đáng kinh ngạc 14,7% trong tháng Tư. Động thái này đã làm hoen ố danh tiếng của Volcker với tư cách là “nhà vô địch” chống lạm phát, và trong suốt thời gian còn lại của năm 1980, lạm phát vẫn duy trì ở mức trên 12%.

Khi cuộc suy thoái kết thúc vào tháng 7 năm 1980, Cục Dự trữ Liên bang tiếp tục cuộc chiến chống lạm phát và bắt đầu tăng lãi suất quỹ liên bang một lần nữa. Để khẳng định lại uy tín của mình, Fed đã phải đẩy lãi suất lên mức kinh hoàng – gần 20% vào giữa năm 1981. Thể hiện quyết tâm không thể lay chuyển, Volcker đã sử dụng 1 “cây gậy bóng chày đầy ẩn ý” để khuất phục nền kinh tế và chế ngự lạm phát. Cuộc suy thoái tiếp theo, bắt đầu vào tháng 7 năm 1981, là cuộc suy thoái kinh tế nghiêm trọng nhất của thế kỷ.

Nhiều nhà phân tích và nhà kinh tế hiện tin rằng để kiềm chế lạm phát một cách hiệu quả, tỷ lệ quỹ liên bang phải vượt quá tỷ lệ lạm phát trong một thời gian dài. Hiện tại, lạm phát dao động quanh mức 6% (tính đến tháng 2 năm 2023), trong khi tỷ lệ quỹ liên bang nằm trong khoảng từ 4,75% đến 5%. Do đó, các đợt tăng lãi suất tiếp theo có thể sẽ xảy ra.

Nhưng điều gì sẽ xảy ra nếu cuộc chiến chống lạm phát kéo dài như năm 1980? Làm thế nào để chúng ta tự bảo vệ mình khỏi việc giá trị tài sản đang bị xói mòn?

Mọi người bắt đầu đặc biệt quan tâm đến vấn đề này do các biến động hiện tại của hệ thống ngân hàng Mỹ. Bộ Tài chính Hoa Kỳ và Fed đã chỉ ra rằng họ sẽ “ngăn chặn” tiền gửi của khách hàng đối với các ngân hàng khu vực nơi Tổng công ty Bảo hiểm Tiền gửi Liên bang (FDIC) không làm như vậy, điều mà các nhà phê bình cho rằng có thể dẫn đến một “cuộc đua in tiền” khác dẫn đến mức lạm phát cao hơn nữa.

Vào năm 2020, khi chính phủ bắt đầu in tiền để đối phó với COVID-19, Paul Tudor Jones, tỷ phú người Mỹ và là nhà đầu tư quỹ phòng hộ, đã viết một lá thư thuyết phục nhà đầu tư, được nhiều người coi là trường hợp hợp lý để bảo vệ danh mục đầu tư của một người khỏi lạm phát bằng Bitcoin.

Ông đưa ra một danh sách các biện pháp phòng ngừa lạm phát “một loạt các tài sản vào lúc nào đó đã hoạt động tốt trong thời kỳ lạm phát”, từ những thứ rõ ràng nhất như vàng cho đến những thứ bí mật hơn như đầu tư ngoại hối, có thể kể đến cặp giao dịch ngoại hối AUD/JPY (đô la Úc/ Yên Nhật). Danh sách đầy đủ của anh ấy gồm chí biện pháp, một số trong đó có thể đầu tư hay nhằm truyền cảm hứng cho các ý tưởng mới, bao gồm:

- Vàng: kho lưu trữ giá trị với lịch sử 2.500 năm

- Đường cong lợi suất: Trong lịch sử là một biện pháp bảo vệ tuyệt vời chống lại tình trạng đình lạm hoặc ý định lạm phát của ngân hàng trung ương. Vì mục đích của mình, chúng tôi sử dụng trái phiếu dài hạn hai năm và trái phiếu ngắn hạn 30 năm

- Nasdaq 100: Các sự kiện trong thập kỷ qua đã chỉ ra rằng việc nới lỏng định lượng có thể nhanh chóng tràn vào thị trường chứng khoán, giúp cổ phiếu tăng giá

- Bitcoin: Tiền điện tử lâu đời nhất

- Chu kỳ của Hoa Kỳ (Long)/Phòng thủ của Hoa Kỳ (Short): Lạm phát hàng hóa thuần túy diễn ra trong lịch sử

- Cặp ngoại hối AUD/JPY: Úc là nhà xuất khẩu hàng hóa dài hạn trong khi Nhật Bản là nhà nhập khẩu hàng hóa ngắn hạn

- TIP (Chứng khoán được bảo vệ khỏi lạm phát của Kho bạc): Được lập chỉ mục theo chỉ số giá tiêu dùng (CPI) để bảo vệ khỏi lạm phát

- GSCI (chỉ số hàng hóa Goldman Sachs): Một nhóm gồm 24 mặt hàng phản ánh mức tăng trưởng kinh tế toàn cầu cơ bản ở Hoa Kỳ

- Chỉ số tiền tệ của các thị trường mới nổi của JPMorgan: Trong lịch sử, khi tăng trưởng toàn cầu cao và áp lực lạm phát đang tăng lên, các loại tiền tệ của thị trường mới nổi đã hoạt động khá tốt, có thể là do chúng cũng đang phải chịu lạm phát.

Tudor Jones sau đó đưa chín ứng cử viên này vào một phân tích nghiêm ngặt bằng cách sử dụng bốn loại sau:

- Sức mua: Làm thế nào để tài sản này giữ được giá trị của nó theo thời gian?

- Độ tin cậy: Làm thế nào nó được nhìn nhận theo thời gian và phổ biến như một kho lưu trữ giá trị?

- Tính thanh khoản: Tài sản có thể nhanh chóng biến thành tiền tệ giao dịch như thế nào?

- Tính di động: Người dùng có thể di chuyển tài sản này về mặt địa lý nếu họ phải di chuyển vì một lý do không lường trước được không?

Phân tích này khiến ông xác định Bitcoin là ứng cử viên hàng đầu nhờ khả năng duy trì sức mua (là tài sản thể chế hoạt động tốt nhất mọi thời đại, từ quan điểm về toàn bộ vòng đời của Bitcoin), độ tin cậy (được hỗ trợ bởi mật mã), tính thanh khoản (có thể giao dịch 24/7) và quan trọng nhất là tính di động (là một hệ thống on-chain).

Việc mọi người ồ ạt rút tiền ra khỏi Silicon Valley Bank đã làm nổi bật khả năng vượt trội của tài chính kỹ thuật số, với việc các nhà đầu tư mạo hiểm lật đổ một ngân hàng một cách hiệu quả bằng cách sử dụng điện thoại thông minh và các phòng chat chỉ trong vài giờ. Trong các thời kỳ bất ổn chính trị như chiến tranh, đại dịch hoặc sự thay đổi trong bộ máy chính phủ, tầm quan trọng của tính di động kỹ thuật số không hề bị phóng đại. Xét cho cùng, không ai có thể vận chuyển vàng hoặc trái phiếu giấy qua biên giới.

Paul Tudor Jones kết luận:

“Cuối cùng, chiến lược tối đa hóa lợi nhuận tốt nhất là sở hữu con ngựa nhanh nhất. Chỉ cần sở hữu những người biểu diễn tốt nhất và không bị cuốn vào ảo tưởng tri thức, thứ mà có thể khiến bạn phải khóc trong bụi hiệu suất vì bạn nghĩ rằng mình thông minh hơn thị trường. Nếu tôi buộc phải dự báo, tôi đặt cược rằng đó sẽ là Bitcoin.”

Tham gia Telegram của Tạp Chí Bitcoin: https://t.me/tapchibitcoinvn

Theo dõi Twitter: https://twitter.com/tapchibtc_io

Theo dõi Tiktok: https://www.tiktok.com/@tapchibitcoin

- Đây là lý do tại sao Bitcoin tăng giá và có thể tiếp tục tăng.

- Bitcoin phá vỡ mốc $29k – Đà tăng giá liệu có thuyết phục được các trader?

Itadori

Theo Coindesk

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Lido Staked Ether

Lido Staked Ether  Dogecoin

Dogecoin  TRON

TRON  Cardano

Cardano  Wrapped stETH

Wrapped stETH  Chainlink

Chainlink  Wrapped Bitcoin

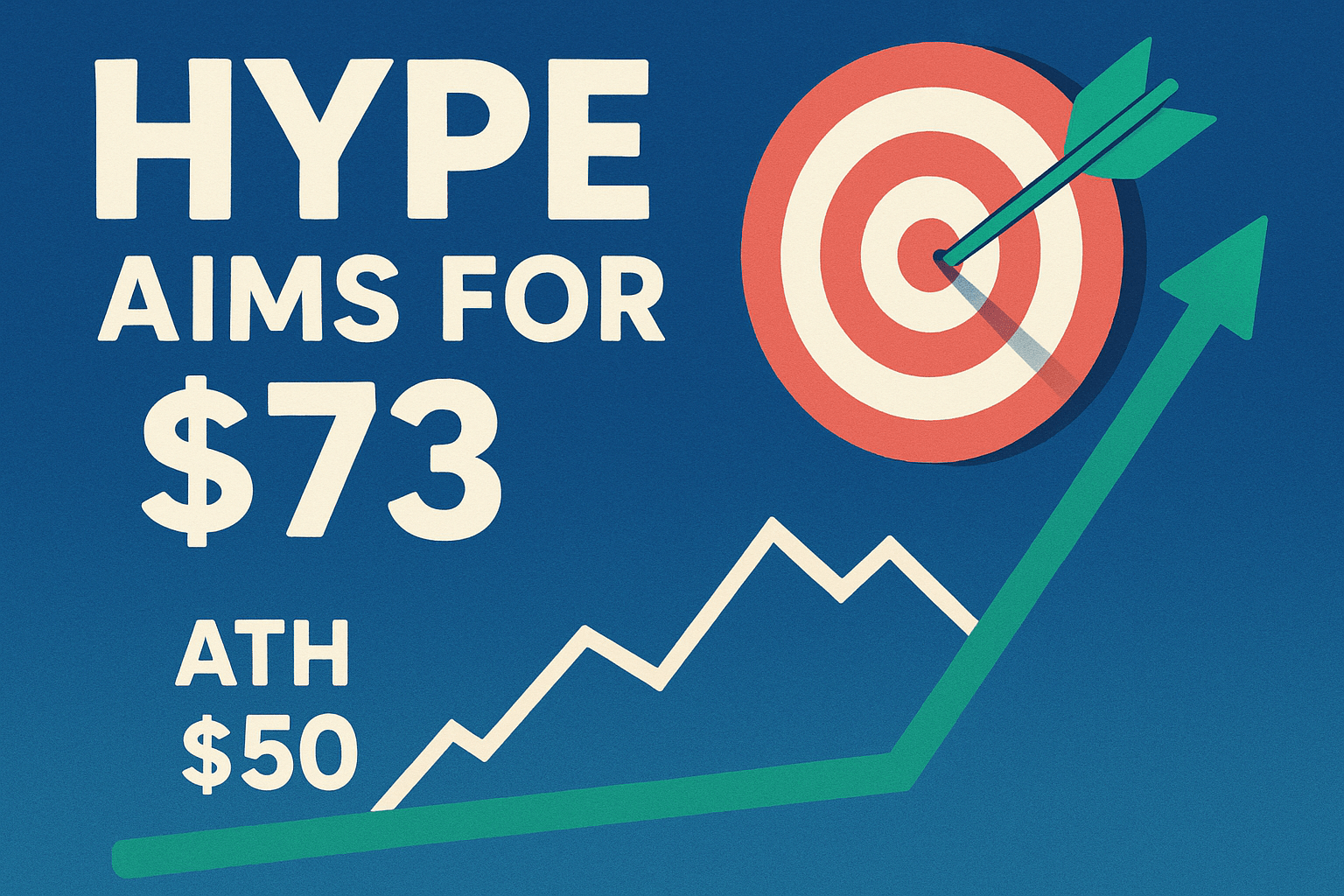

Wrapped Bitcoin  Hyperliquid

Hyperliquid  Wrapped eETH

Wrapped eETH  Ethena USDe

Ethena USDe  Sui

Sui

.png)