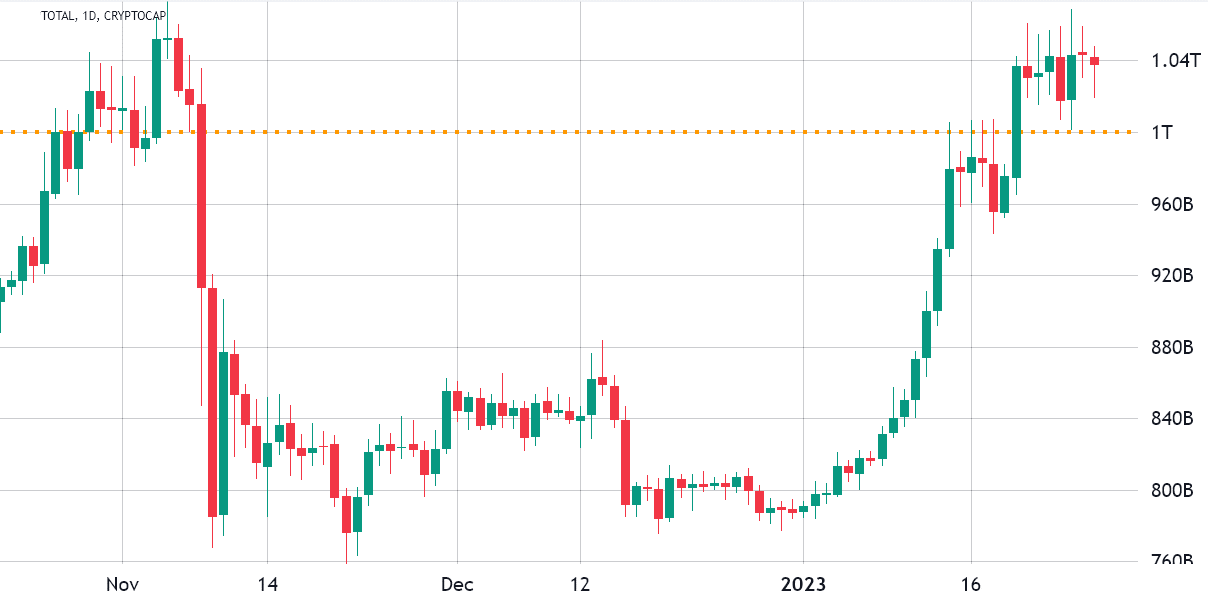

Bất chấp dòng tin tức kinh tế vĩ mô và tiền điện tử tiêu cực gần đây, tổng vốn hóa thị trường crypto đã vượt qua 1 nghìn tỷ đô la vào ngày 21/1. Đáng khích lệ hơn nữa, các số liệu phái sinh không cho thấy nhu cầu gia tăng từ các trader giảm giá vào lúc này.

Tổng vốn hóa thị trường tiền điện tử tính bằng USD, 1 ngày | Nguồn: TradingView

Giá Bitcoin tăng 3% trong tuần, ổn định gần mức 23.100 đô la tính đến thời điểm viết bài khi thị trường cân nhắc tác động tiềm ẩn của vụ phá sản của Genesis Capital vào ngày 19/1.

Một khía cạnh đáng quan tâm là con nợ lớn nhất của Genesis Capital là công ty mẹ Digital Currency Group (DCG). Do đó, việc quản lý quỹ Grayscale có thể gặp rủi ro, nên các nhà đầu tư không chắc liệu tài sản của Grayscale Bitcoin Trust (GBTC) có bị thanh lý hay không. Phương tiện đầu tư này hiện đang nắm giữ các vị trí Bitcoin trị giá hơn 14 tỷ đô la cho các holder.

Một tòa phúc thẩm của Hoa Kỳ sẽ lắng nghe các tranh luận liên quan đến vụ kiện của Grayscale Investment chống lại Ủy ban Chứng khoán và Giao dịch Hoa Kỳ (SEC) vào ngày 8/3. Nhà quản lý quỹ đã đặt câu hỏi về quyết định của SEC trong việc từ chối ra mắt quỹ hoán đổi danh mục Bitcoin (ETF) được đảm bảo bằng tài sản của họ .

Những lo ngại về quy định cũng tác động tiêu cực đến thị trường sau khi các công tố viên Hàn Quốc yêu cầu lệnh bắt giữ chủ sở hữu sàn giao dịch Bithumb Kang Jong-Hyun. Vào ngày 25/1, Bộ phận Điều tra Tài chính số 2 của Văn phòng Công tố Quận Nam Seoul đã quy buộc Kang và hai nhà điều hành của Bithumb với tội danh thực hiện các giao dịch gian lận bất hợp pháp.

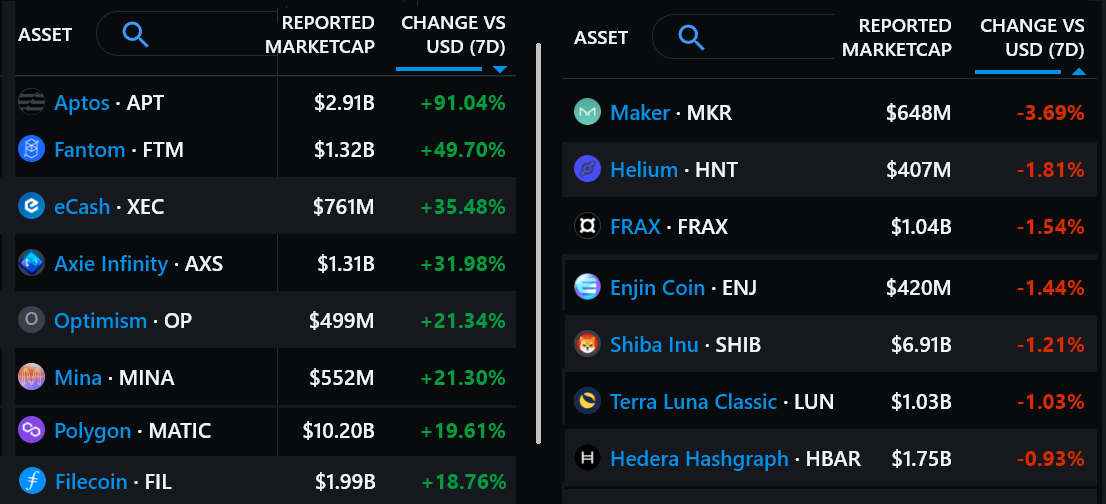

Mức tăng 3% hàng tuần của tổng vốn hóa thị trường đã bị động thái giá -3,17% của ETH kìm hãm. Tuy nhiên, tâm lý tăng giá đã tác động đáng kể đến các altcoin, với 11 trong số 80 coin hàng đầu tăng 18% trở lên trong giai đoạn này.

Coin chiến thắng và thua cuộc hàng tuần trong số 80 coin hàng đầu | Nguồn: Messari

APT tăng 91% sau khi tổng giá trị khóa (TVL) vào mạng hợp đồng thông minh này đạt mức cao kỷ lục 58 triệu đô la, nhờ DEX PancakeSwap thúc đẩy.

Optimism (OP) nhận được thêm 21% giá trị sau khi khối lượng giao dịch nhảy vọt trong thời gian diễn ra chương trình khuyến khích NFT có tên là Optimism Quest.

FTM tăng 50% sau khi công bố hệ thống cơ sở dữ liệu mới: Carmen, Fantom Virtual Machine mới tên là Tosca theo tweet chính thức.

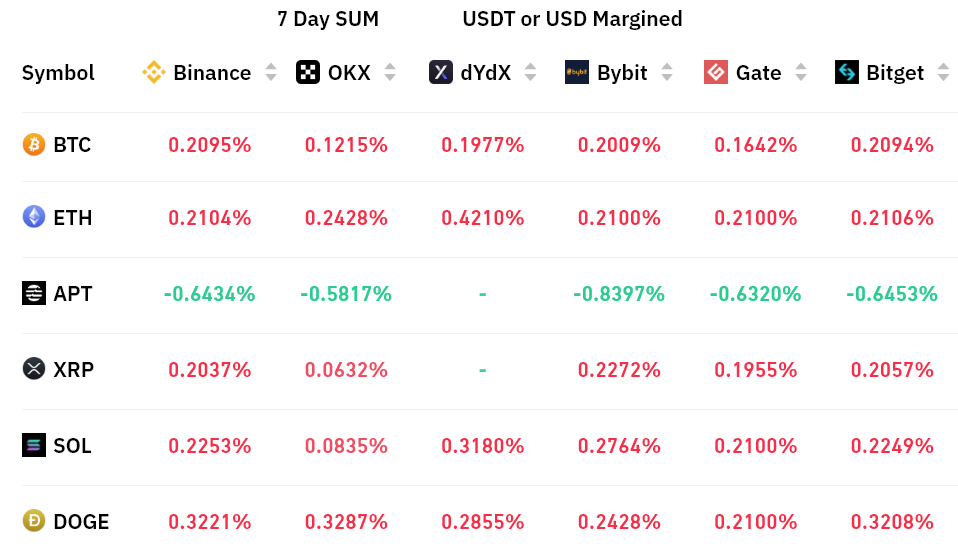

Nhu cầu đòn bẩy khá ủng hộ phe bò

Hợp đồng vĩnh viễn, còn được gọi là hợp đồng swap nghịch đảo, có tỷ lệ cố định thường được tính 8 giờ một lần. Sàn giao dịch sử dụng phí này để tránh mất cân bằng rủi ro trao đổi.

Funding rate dương cho thấy Long (người mua) yêu cầu nhiều đòn bẩy hơn và ngược lại.

Funding rate hợp đồng tương lai vĩnh viễn tích lũy 7 ngày vào ngày 27/1 | Nguồn: Coinglass

Funding rate 7 ngày dương đối với Bitcoin và ETH, có nghĩa là dữ liệu chỉ ra nhu cầu cao hơn một chút từ Long đòn bẩy (người mua) so với Short (người bán). Đồng thời, funding rate hàng tuần 0,25% là không đủ để ngăn cản người mua đòn bẩy.

Thật thú vị, Aptos là ngoại lệ duy nhất vì altcoin này có funding rate hàng tuần -0,6% — có nghĩa là Short Seller đang trả tiền để duy trì vị thế mở. Diễn biến này có thể được giải thích bằng đợt phục hồi 91% trong 7 ngày và điều đó cho thấy người bán mong đợi một số điều chỉnh kỹ thuật.

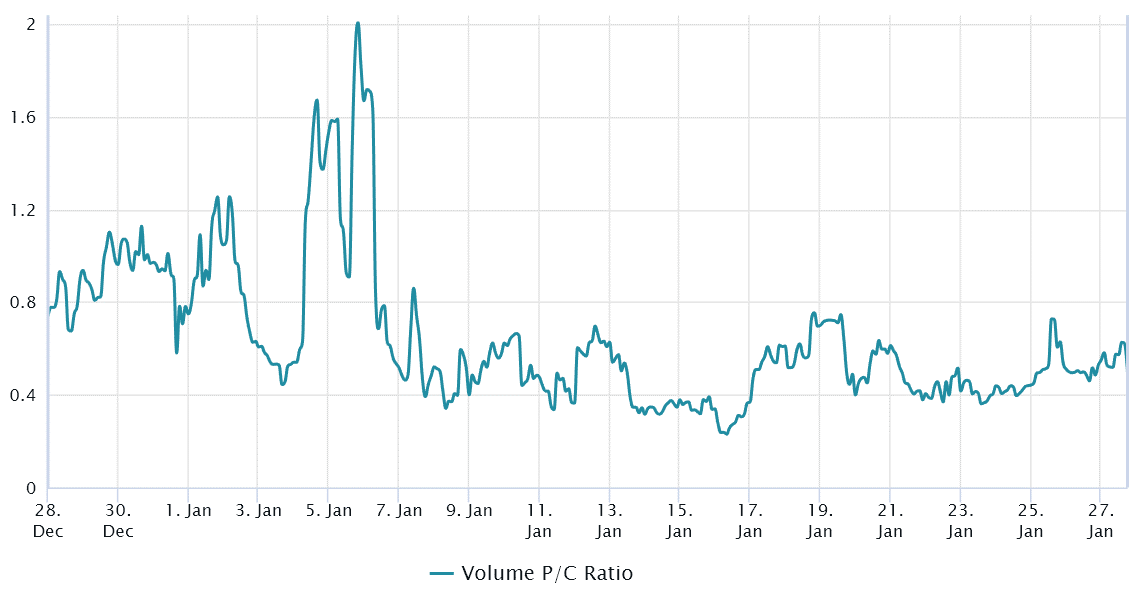

Tỷ lệ quyền chọn put/call không có dấu hiệu sợ hãi

Các trader có thể đánh giá tâm lý chung của thị trường bằng cách xem xét quyền chọn mua (call) hay quyền chọn bán (put) có nhiều hoạt động hơn. Nhìn chung, quyền chọn mua được sử dụng cho chiến lược tăng giá, trong khi quyền chọn bán dành cho chiến lược giảm giá.

Tỷ lệ put-to-call 0,7 cho thấy rằng hợp đồng mở (OI) của quyền chọn bán chậm hơn 30% so với các quyền chọn mua tăng giá và do đó đang tăng giá. Ngược lại, chỉ báo 1,4 ủng hộ quyền chọn bán 40%, điều này có thể được coi là giảm giá.

Tỷ lệ put-to-call khối lượng hợp đồng quyền chọn BTC | Nguồn: laevitas.ch

Mặc dù giá Bitcoin chưa thể phá vỡ ngưỡng kháng cự 23.300 đô la, nhưng nhu cầu đối với các quyền chọn mua tăng giá đã vượt các quyền chọn bán từ trung lập đến giảm giá kể từ ngày 6/1.

Hiện tại, tỷ lệ khối lượng put-to-call gần bằng 0,5 do thị trường quyền chọn chủ yếu bao gồm các chiến lược từ trung lập đến tăng giá, ưu tiên quyền chọn mua (mua) 50%.

Thị trường phái sinh chỉ ra tiềm năng tăng giá hơn nữa

Sau tuần tăng thứ ba liên tiếp với mức tăng tổng cộng là 40% từ đầu năm đến nay (loại trừ stablecoin), không có dấu hiệu nhu cầu từ Short Seller. Quan trọng hơn, các chỉ báo đòn bẩy cho thấy bò không sử dụng đòn bẩy quá nhiều.

Thị trường phái sinh chỉ ra tiềm năng tăng giá hơn nữa và ngay cả khi thị trường quay lại mức vốn hóa 950 tỷ đô la từ ngày 18/1, không có lý do gì để hoảng sợ. Hiện tại, các thị trường quyền chọn Bitcoin cho thấy cá voi và nhà tạo lập thị trường ủng hộ các chiến lược trung lập đến tăng giá.

Tóm lại, lợi thế đang nghiêng về những người đặt cược tổng vốn hóa thị trường 1 nghìn tỷ đô la sẽ được giữ vững, mở ra cơ hội cho những động thái lạc quan tiếp theo.

Tham gia Telegram của Tạp Chí Bitcoin: https://t.me/tapchibitcoinvn

Theo dõi Twitter: https://twitter.com/tapchibtc_io

Theo dõi Tiktok: https://www.tiktok.com/@tapchibitcoin

- Lợi nhuận thực Bitcoin chuyển xanh – Tiếp theo sẽ là $24.000?

- 37 quốc gia hiện có chính sách tiền điện tử tốt nhất thế giới

- 5 altcoin có màn trình diễn vượt trội trên thị trường tiền điện tử trong tuần này

Minh Anh

Theo Cointelegraph

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Lido Staked Ether

Lido Staked Ether  Dogecoin

Dogecoin  TRON

TRON  Cardano

Cardano  Wrapped stETH

Wrapped stETH  Chainlink

Chainlink  Wrapped Bitcoin

Wrapped Bitcoin  Hyperliquid

Hyperliquid  Wrapped eETH

Wrapped eETH  Ethena USDe

Ethena USDe  Sui

Sui

.png)