Dự án nào đang dẫn đầu trong không gian DeFi?

Việc xác định những dự án tài chính phi tập trung (DeFi) hàng đầu từ phi tập trung nhất đến ít phi tập trung nhất có thể khó khăn. Nhiệm vụ được thực hiện thách thức hơn sau khi giá token tăng phi mã và sự điên rồ giống như bong bóng trong toàn hệ sinh thái.

Từ hàng nghìn đến hàng tỷ đô la chỉ trong 2 năm, các dự án nỗ lực hết mình để tạo ra một sản phẩm có khả năng phục hồi đã gặt hái được phần thưởng cho công việc khó khăn của họ.

Tuy nhiên, bất chấp sự tăng trưởng tuyệt vời này, việc giải quyết những trở ngại cốt lõi giữa DeFi và việc áp dụng thực sự là cần thiết. Các giải pháp chính? Quản trị và phân quyền.

Ở trạng thái hiện tại, Defi chỉ tồn tại dưới dạng phân quyền. Mặc dù việc đạt được sự phân quyền thực sự vẫn chưa thực sự thành hiện thực, nhưng có lý do chính đáng.

Tại thời điểm khi các giao thức này mới ra đời và đang lặp lại chức năng cốt lõi, nhóm sáng lập cần kiểm soát đầy đủ để có thể đẩy các bản nâng cấp ngay lập tức.

Chẳng hạn, có những giao thức như Uniswap, nơi những người sáng lập từ bỏ quyền kiểm soát của họ ngay từ đầu. Điều này có nghĩa là không ai có thể tắt Uniswap, nhưng cũng không thể nâng cấp. Ngược lại, các giao thức như Compound và Maker cần các hợp đồng thông minh của họ có thể nâng cấp được. Giữ sự phát triển ổn định của mạng không phải là một lựa chọn khả thi.

Stani Kulechov, người sáng lập Aave, tin rằng quản trị on-chain thông qua token gốc là cách trung gian để các giao thức lặp đi lặp lại này tiến lên phía trước:

“Không có gì sai với quản trị off-chain và hầu hết mọi thứ trong cuộc sống đều được quản lý off-chain. Tuy nhiên, khi nói đến các giao thức DeFi, quản trị on-chain có những đề xuất giá trị vì nó cho phép quản trị code thực thi mà không có bất kỳ sự can thiệp nào, trao quyền cho các cộng đồng thực sự”.

Khi các giao thức này bắt đầu hoàn thiện, việc chuyển đổi quyền quản trị và quyền lực từ một nhóm gồm 10 người thành một cộng đồng hàng trăm người là rất quan trọng. Nhưng để điều này có hiệu quả, các thành viên cộng đồng phải có động cơ mạnh mẽ để hành động một cách thiện chí.

Mặc dù các thành viên cộng đồng có ảnh hưởng nhất định phải tồn tại, nhưng cần phải thực hiện các biện pháp để giảm thiểu sự kiểm soát của họ đối với mạng. Do đó, hạn chế khả năng hình thành cartel và chiếm đoạt hệ thống của họ.

Với suy nghĩ này, có hai rủi ro quản trị chính phải đối mặt với các giao thức tiền điện tử: Các nhà quản lý bước vào để đóng một tính năng tập trung của một dự án hoặc những con cá voi âm mưu tiếp quản mạng thông qua token quản trị gốc.

Mối quan tâm cuối cùng mà các giao thức DeFi phải đối mặt là quy định. Không giống như các đối tác tập trung của họ, hầu hết các nền tảng phi tập trung không yêu cầu người dùng nhận dạng chính thức hoặc các chi tiết cá nhân khác.

Jake Brukhman, người sáng lập và CEO của CoinFund, nói rằng:

“Tôi không tin rằng DeFi và quy định loại trừ lẫn nhau. Đồng thời, tôi không nghĩ rằng bản thân các giao thức sẽ cần KYC: Tôi xem các giao thức là công nghệ thông tin cho các giao dịch và chúng sẽ chỉ giao việc tuân thủ cho các bên (người dùng)”.

Bằng cách tính đến tất cả những điều này để xây dựng một khuôn khổ nhất quán để đánh giá hoạt động quản trị, 3 khía cạnh chính giúp xác định vị trí của một dự án phân cấp spectrum cụ thể:

- Một phương pháp đánh giá ý kiến của cộng đồng và thực thi quyết định đạt được sự đồng thuận. Cách dễ nhất để làm điều này là bỏ phiếu trong một tổ chức tự trị phi tập trung (DAO).

- Khuyến khích cộng đồng bỏ phiếu có thiện chí. Token gốc có giá trị tiền tệ giúp điều chỉnh mong muốn lợi nhuận của cá nhân với lợi ích tốt nhất của giao thức.

- Việc phân phối token một cách công bằng để ngăn chặn sự tập trung vào tay một số tác nhân có thể cấu kết và nắm bắt mạng lưới.

- Hãy áp dụng khuôn khổ này cho các giao thức DeFi hàng đầu để xác định cái nào là phi tập trung nhất và cái nào là ít tập trung nhất.

Dưới đây là xếp hạng sáu giao thức Defi theo phân cấp.

1. yEarn Finance (YFI)

Được Andre Cronje ra mắt vào tháng 2 năm 2020, yEarn Finance là một trong những dự án hấp dẫn nhất trong DeFi. Sự phấn khích chủ yếu xoay quanh lợi suất đáng kinh ngạc trên yVaults, nhưng chính phong trào quản trị cấp cơ sở đã khơi dậy sự tham gia nhiều hơn nữa.

YFI, token của nền tảng, có lẽ là có sự phân phối token công bằng chỉ sau Bitcoin. Không có tiền khai thác hoặc phân bổ token cho các nhà phát triển và nhà đầu tư. Thay vào đó, toàn bộ nguồn cung đã được dự trữ trong quá trình khai thác thanh khoản của yEarn.

Những con cá voi với số vốn lớn để dự phòng luôn thống trị các sự kiện farm token. YFI đã không còn xa lạ với điều này vì sự tập trung token với các thực thể lớn là cao hợp lý.

yEarn Finance không có DAO để quản lý giao thức nhưng sử dụng token YFI để bỏ phiếu on-chain. Thay vào đó, yEarn dựa vào 6/9 khối do các thành viên cộng đồng khác nhau nắm giữ để thực hiện các đề xuất. Việc thực thi các quyết định thông qua một ví multisig không phải là cách dễ bị bắt nhất để quản lý ngân quỹ.

Ngay cả trong một DAO, 5-10 thành viên được bầu sẽ thực thi các quyết định. Tuy nhiên, một sự khác biệt có ý nghĩa là kế hoạch phân quyền thông qua DAO sẽ cho phép chủ sở hữu token phủ quyết các quyết định điều hành và loại bỏ thành viên DAO.

Để phân phối công bằng, sự điều chỉnh của quản trị và các ưu đãi tài chính với token, và sử dụng đa chữ ký (multisig) do cộng đồng sở hữu, yEarn Finance là dự án DeFi hàng đầu dựa trên phân cấp.

2. Synthetix (SNX)

Một giao thức DeFi hàng đầu với hơn nửa tỷ đô la tài sản thế chấp bị khóa, Synthetix đang thực hiện các biện pháp rộng rãi để phân quyền kiểm soát hệ thống.

Sau 2 năm và nhiều trục trặc, Synthetix ngừng hoạt động nền tảng quản lý của mình. Thay vào đó, nhóm cốt lõi đã thiết lập 3 DAO riêng biệt để đảm bảo tiếp tục việc thuận lợi.

ProtocolDAO là chủ sở hữu của tất cả các hợp đồng thông minh Synthetix và chịu trách nhiệm nâng cấp và triển khai mới. Một số thành viên cốt lõi chịu trách nhiệm về các quyết định điều hành của DAO này.

SynthetixDAO ban đầu chỉ là một multisig nhưng đã chuyển đổi thành một DAO chính thức vào tháng 6 năm 2020. DAO này được thiết lập để hoạt động đầy đủ trong 3-6 tháng và sẽ chịu trách nhiệm quản lý ngân quỹ. Bồi thường cho những người đóng góp, thanh toán cho nguồn cấp dữ liệu giá Chainlink và các hoạt động khác như vậy nằm trong mục tiêu này của DAO.

Cuối cùng, GrantsDAO tài trợ cho hàng hóa công cộng trong Synthetix, chẳng hạn như các chiến dịch nâng cao nhận thức cộng đồng hoặc bảng điều khiển trực quan cho người dùng.

Token SNX sẽ sớm trở thành trung tâm của các DAO này, cung cấp cho chủ sở hữu token cá nhân quyền lực trong quá trình quản trị. Những người nắm giữ token sẽ có thể bỏ phiếu cho các thành viên DAO được bầu chọn, thậm chí bỏ phiếu quyết định của họ trong một số trường hợp nhất định.

Về chủ đề phát hành token, mức độ tập trung của token SNX không quá mạnh nhưng cũng không phải là lý tưởng. Synthetix huy động vốn thông qua một đợt bán công khai và tất cả các nhà đầu tư VC liên quan đến Synthetix đều mua cổ phần của họ trực tiếp từ các token được phân bổ vào kho bạc.

3. Aave (LEND)

Một bản cải tiến sâu rộng đối với Aave hứa hẹn đưa quyền quản trị vào tay chủ sở hữu token, đồng thời cải thiện sự phù hợp giữa tích lũy giá trị của token gốc và quản lý hợp lý của giao thức.

Token LEND hiện tại đang được chuyển sang AAVE với việc chia tách token ngược (giống như chia tách cổ phiếu ngược) để giảm nguồn cung từ 1,2 tỷ xuống 12 triệu. Ngoài ra, 3 triệu token mới sẽ được tạo ra làm dự trữ hệ sinh thái, giảm 25% các nhà đầu tư hiện có.

Kỷ nguyên tiếp theo của Aave đánh dấu sự ra mắt của DAO. DAO cho phép thực hiện các đề xuất đạt được sự đồng thuận thông qua bỏ phiếu on-chain. Token AAVE được đặt đóng vai trò như một dự phòng trong trường hợp thâm hụt. Làm như vậy đồng nghĩa với việc nhận phí giao thức như một phần thưởng cho việc hấp thụ rủi ro này.

AAVE được bán trên thị trường với mức độ thâm hụt để bảo vệ tuổi thọ của giao thức.

Quá trình này sẽ bắt đầu trong những tuần tới và Aave sẽ không còn bị quản lý hoàn toàn bởi nhóm sáng lập. Sự thay đổi này giúp Aave có được vị trí như một dự án DeFi hàng đầu.

4. Maker (MKR)

Giao thức DeFi ban đầu, MakerDAO, là một người chơi đã có tên tuổi và là người tiên phong trong quản trị on-chain. Gần đây, Maker Foundation đã chuyển quyền kiểm soát token MKR sang cộng đồng.

Không giống như Synthetix Foundation, Maker Foundation không ngừng hoạt động. Thay vào đó, nó đã bị giáng cấp xuống là một thành viên quản trị khác.

Các thay đổi đối với giao thức Maker nằm trong tay các nhà đầu tư token. Việc triển khai một đề xuất chỉ có thể thực hiện được sau khi đã phê chuẩn nó với các phiếu bầu on-chain. DAO hiện là người ra quyết định duy nhất đối với các thông số rủi ro của Maker và việc bao gồm tài sản thế chấp.

Tuy nhiên, sự thờ ơ của cử tri tràn lan trong hệ sinh thái Maker, với trung bình ít hơn 5% token tham gia bỏ phiếu. Hầu hết các phiếu bầu đều đơn phương xoay theo một hướng cụ thể vì cá voi có ảnh hưởng đáng kể. Các quỹ như a16z và Polychain Capital nắm giữ một lượng cung MKR đáng kể.

Thông tin liên quan đến việc phát hành token MKR không rõ ràng. Maker đã không tiến hành ICO. Thay vào đó, họ từ từ bán token vào thị trường thông qua nhiều phương tiện khác nhau.

Maker thiết lập giai điệu cho quản trị dựa trên DAO được hỗ trợ bởi token gốc. Tuy nhiên, cơ chế tích lũy giá trị là sử dụng dòng tiền từ phí ổn định để đốt token thay vì thưởng cho người dùng. Cho đến nay, cơ chế ghi vẫn chưa chứng minh được tất cả hiệu quả, bằng chứng là giá của MKR.

Việc phát hành MKR không có giới hạn, càng làm xói mòn giá trị của việc đốt token. Các token mới được phát hành và bán để bù đắp bất kỳ khoản thâm hụt nào ở cấp độ giao thức. Một trường hợp duy nhất của khoản nợ như vậy vào tháng 3 năm 2020 đã dẫn đến việc phát hành nhiều token hơn giao thức đã từng bị đốt cháy kể từ khi ra mắt vào tháng 12 năm 2017.

Rủi ro pha loãng là nghiêm trọng đối với các nhà đầu tư MKR trừ khi họ tự đấu thầu các token mới.

Cơ chế này gây ra một sự ngắt kết nối nhỏ giữa chủ sở hữu token và quy trình quản trị. Kết quả là sự không phù hợp giữa các ưu đãi và những người nắm giữ MKR có thể là nguyên nhân gốc rễ của tỷ lệ cử tri đi bỏ phiếu thấp.

5. Curve (CRV)

Việc ra mắt token quản trị và DAO gần đây đưa Curve tiến gần hơn đến phân cấp. Chủ sở hữu CRV có thể bỏ phiếu để giới thiệu phí quản trị cho giao thức và hỗ trợ các token với dòng tiền ổn định.

Từ góc độ quản trị, DAO sẽ tạo điều kiện cho việc bỏ phiếu trực tuyến cho các đề xuất. Nhân viên và cổ đông nắm giữ đa số quyền biểu quyết CRV khi bắt đầu. Trong khi LP chiếm 62% tổng nguồn cung, sẽ mất nhiều năm để tích lũy nhiều phiếu bầu hơn so với các nhà đầu tư và nhân viên hạt giống do cơ chế phát hành token chậm của Curve.

Do đó, nhóm và cổ đông sẽ kiểm soát mạng lưới với đa số phiếu trong những ngày đầu. Động lực này rất có thể đảo ngược theo thời gian, mang lại cho LP nhiều sức mạnh hơn trong tương lai. Thật không may, sự ra mắt token giả mạo và sự tập trung của các phiếu bầu quan trọng đã đặt Curve xuống thấp trong danh sách các dự án DeFi hàng đầu.

6. Compound (COMP)

Sự ra mắt của COMP đã khởi động chu kỳ khai thác thanh khoản vào tháng 6 và là chất xúc tác chính cho sự trỗi dậy của DeFi.

Bất chấp sự tăng trưởng đáng kinh ngạc của Compound trong vài tháng qua, vẫn có những lo ngại về phân cấp.

Phân phối token gần như hoàn toàn ngược lại với Synthetix. Thay vì bán công khai và phân bổ cho các quỹ VC từ kho bạc, Compound đã phát hành token trực tiếp cho các nhà đầu tư để huy động vốn; chương trình khai thác thanh khoản của nó đã phân phối token trong kho bạc cho cộng đồng.

Phân phối là một ý tưởng tuyệt vời từ góc độ kinh doanh nhưng không lý tưởng cho việc phân quyền. Các nhà cung cấp thanh khoản có được miếng bánh lớn nhất với 42% tổng nguồn cung, nhưng các cổ đông và nhân viên (hiện tại và tương lai) cũng có 49% tổng nguồn cung.

Giống như MakerDAO, cá voi chiếm ưu thế trong việc bỏ phiếu trên Compound. 5 cử tri hàng đầu sở hữu 10,12% tổng số phiếu bầu; top 10 chiếm 15,1%. Để tham khảo, mạng lưới cần tối thiểu 400.000 phiếu bầu (4% tổng số phiếu bầu) để thông qua một đề xuất.

Sự thông đồng giữa bất kỳ 3 trong số 10 người hàng đầu sẽ cho phép chúng chiếm được mạng lưới trừ khi những con cá voi khác bước vào để chống lại chúng. Điều này hạn chế khả năng của Compound trong việc mở rộng danh sách các dự án DeFi hàng đầu này.

Việc tham gia nhiều hơn sẽ bù đắp rủi ro này, đây không phải là một sai sót của mô hình mà là kết quả của việc những người nông dân COMP nắm giữ token của họ mà không bỏ phiếu. Việc thông qua đề xuất cung cấp cho chủ sở hữu COMP một phần phí giao thức có thể quan trọng hóa việc quản trị.

Vì khuyến khích tài chính của chủ sở hữu token hội tụ với sự tăng trưởng dài hạn của Compound, nên nhiều chủ sở hữu COMP có thể bỏ phiếu hơn.

DeFi: Giảm thiểu quản trị, tối đa hóa phân cấp

Cơ chế quản trị lý tưởng cho một giao thức là quản trị bằng 0. Nhưng điều này không bền vững trong một môi trường dựa vào sự đổi mới để thu hút người dùng mới.

Các thương hiệu lớn của DeFi đang bắt đầu triển khai một số hình thức phân quyền. Những trở ngại chắc chắn sẽ sớm phát sinh, nhưng việc giảm thiểu chúng sẽ giúp loại thứ có giá trị khỏi thứ không có giá trị.

Tuy nhiên, như hiện tại, các dự án DeFi hàng đầu dựa trên phân quyền là yEarn Finance, Synthetix, Aave, Maker, Curve và Compound.

Hầu hết các cá voi đều là các quỹ đầu tư và công ty tiền điện tử được biết đến rộng rãi, điều này giúp giảm đáng kể nguy cơ hành động thiếu thiện chí. Rủi ro danh tiếng tiếp theo lớn hơn lợi ích của việc nắm giữ quyền lực trong hệ sinh thái tiền điện tử.

Nhưng quan điểm của việc phân quyền tài chính là đảm bảo không ai có thể giành được quyền kiểm soát quá mức đối với một hệ thống. Vì vậy, trong khi các biện pháp để tránh viễn cảnh này có vẻ quá mức ngày hôm nay, nhưng chúng vẫn khơi dậy niềm tin của công chúng vào một giao thức bằng cách đảm bảo không có điều gì bất lợi xảy ra vào ngày mai.

Phương châm của phong trào phi tập trung này là cho phép mọi người truy cập trong khi cấm bất kỳ ai kiểm soát. Thực hiện thành công điều này sẽ thay đổi tài chính như chúng ta biết.

- Tại sao nhà phân tích của Bloomberg cho rằng Bitcoin có xu hướng tiếp tục tăng giá?

- Phân tích kỹ thuật 22/8: BTC, ETH, XRP, BCH, LINK, LTC, BSV, ADA, BNB, CRO

- ADA vừa hình thành mô hình đảo chiều tăng giá so với Bitcoin

Ông Giáo

Theo Cryptobriefing

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

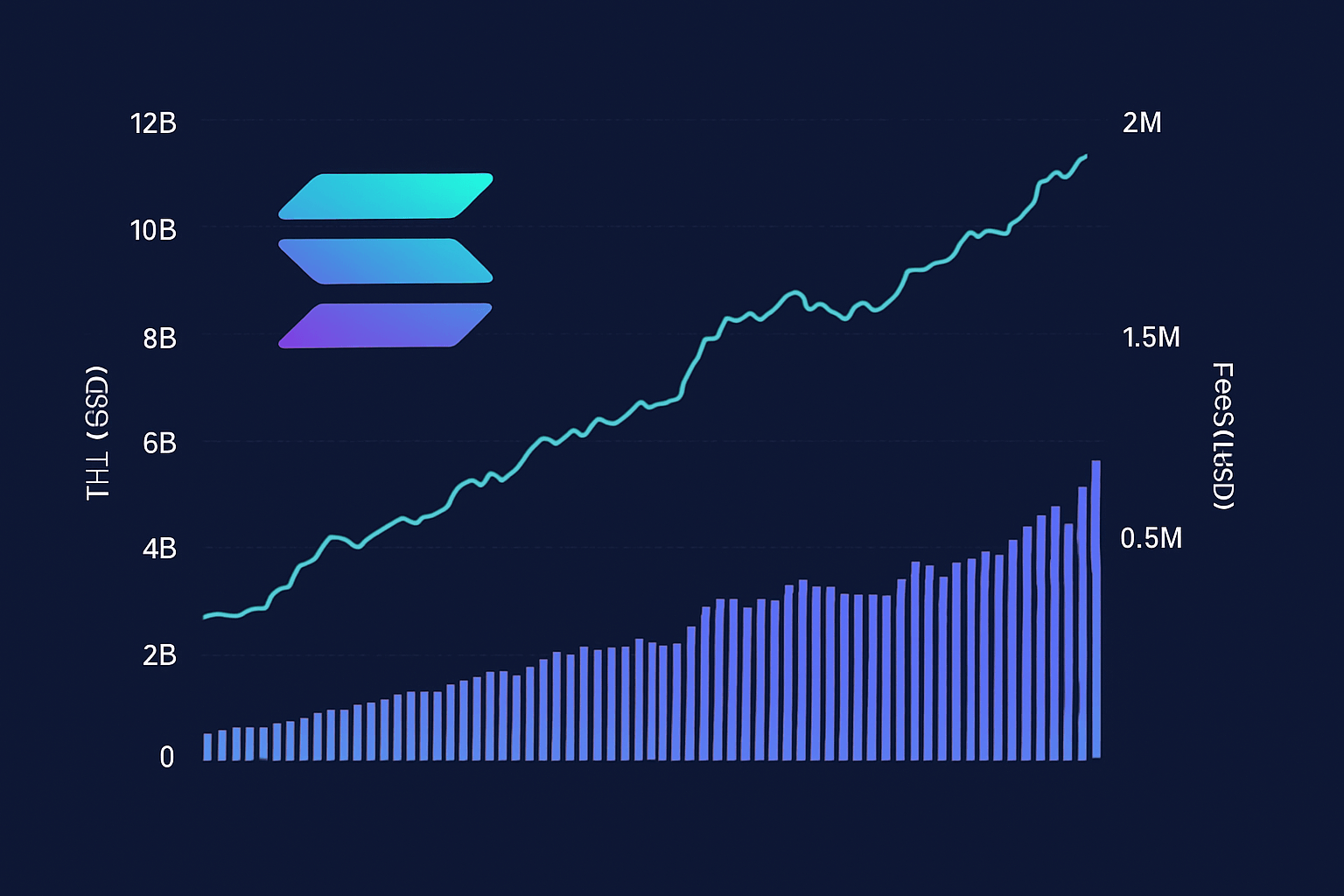

Tether  Solana

Solana  USDC

USDC  Lido Staked Ether

Lido Staked Ether  Dogecoin

Dogecoin  TRON

TRON  Cardano

Cardano  Wrapped stETH

Wrapped stETH  Chainlink

Chainlink  Wrapped Bitcoin

Wrapped Bitcoin  Ethena USDe

Ethena USDe  Hyperliquid

Hyperliquid  Wrapped eETH

Wrapped eETH  Sui

Sui

.png)