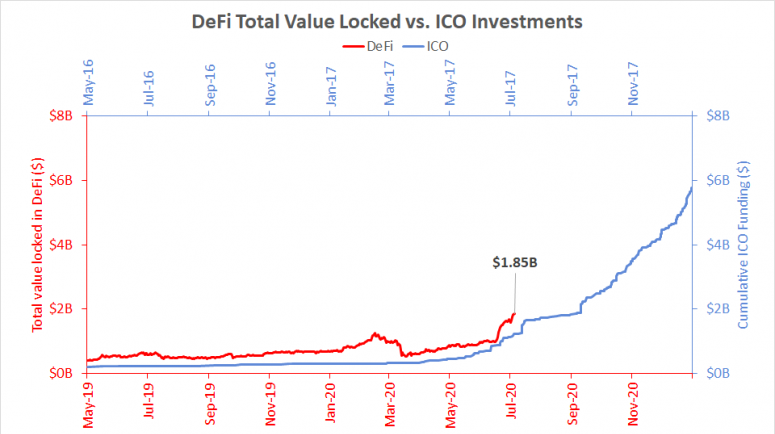

Thế giới tài chính phi tập trung (DeFi) bắt đầu nổi lên vào tháng 7/2017. Tương tự thời kỳ bùng nổ ICO, các số liệu của không gian chỉ di chuyển theo hướng đi lên.

Theo DeFi Pulse, hiện có gần 4 tỷ đô la tài sản tiền điện tử bị khóa trong DeFi. Theo ICO Tracker, thị trường ICO bắt đầu vượt qua 1 tỷ đô la vào tháng 7/2017, chỉ vài tháng trước khi doanh số bán token bắt đầu được nhắc đến trên ti vi.

Rõ ràng, người dùng tiền điện tử đang ngày xem trọng các ứng dụng DeFi, chủ yếu là do họ biết về nơi tạo ra lợi suất hoàn toàn mới: token quản trị COMP của giao thức Compound.

Token quản trị cho phép người dùng bỏ phiếu những vấn đề liên quan đến tương lai của các giao thức phi tập trung, nhưng cũng là một cách mới để người sáng lập DeFi lôi kéo tài sản đến với nền tảng của họ.

Như vậy, họ trở thành nhà cung cấp thanh khoản tiền điện tử và là ngôi sao của thời điểm hiện tại. Họ thậm chí có một cái tên đáng nhớ: yield farmer (người canh tác lợi suất).

TVL DeFi (2019-2020) so với đầu tư ICO (2016-2017)

Nguồn gốc

Thị trường tín dụng hoạt động trên Ethereum mang tên Compound bắt đầu phân phối token quản trị COMP cho người dùng giao thức vào ngày 15/6 vừa qua. Nhu cầu token (tăng theo cách phân phối tự động) đã khởi động cơn sốt hiện tại và đưa Compound đến vị trí hàng đầu trong DeFi.

Thuật ngữ ‘hot’ trong thế giới tiền điện tử hiện tại là “yield farming” (lợi suất canh tác), được hiểu là các chiến lược thông minh trong đó đặt tiền điện tử tạm thời vào một số ứng dụng của startup để kiếm được nhiều tiền hơn cho chủ sở hữu.

Một thuật ngữ khác cũng mới nổi là “liquidity mining” (khai thác thanh khoản).

Những lời bàn tán xung quanh các khái niệm này đã trở nên rầm rộ khi ngày càng nhiều người quan tâm.

Thông thường, người quan sát tiền điện tử chỉ xuất hiện trên thị trường khi hoạt động nóng lên và bắt đầu có linh cảm về một cái gì đó đang xảy ra ngay bây giờ. Không có gì cần bàn cãi, yield farming là nguồn gốc của những linh cảm đó vào lúc này.

Nhưng nếu chưa hiểu tất cả các thuật ngữ (“DeFi”, “liquidity mining”, “yield farming”), thì bạn không nên lo lắng. Bài viết sẽ phân tích từ cơ bản cho đến chuyên sâu những thuật ngữ trên.

Token là gì?

Token giống như những người chơi trò chơi điện tử kiếm được xu khi chiến đấu với quái vật, họ có thể sử dụng tiền đó để mua thiết bị hoặc vũ khí trong vũ trụ trò chơi đó.

Nhưng với các blockchain, token không chỉ giới hạn trong một trò chơi kiếm tiền trực tuyến gồm nhiều game thủ. Người chơi có thể kiếm được token ở một blockchain và sử dụng token đó trong nhiều nền tảng khác. Token thường đại diện cho quyền sở hữu hoặc quyền truy cập vào một số dịch vụ. Ví dụ: trong trình duyệt Brave, quảng cáo chỉ có thể được mua bằng token BAT.

Token đã được chứng minh là trường hợp sử dụng quan trọng trên Ethereum – blockchain lớn thứ hai thế giới. Thuật ngữ muốn nói đến ở đây là “token ERC-20”, là tiêu chuẩn phần mềm cho phép người tạo token viết quy tắc của họ. Token có thể được sử dụng theo một vài cách. Thông thường, chúng được sử dụng dưới dạng tiền trong một bộ ứng dụng. Vì vậy, nền tảng Kin có ý tưởng tạo ra token mà người dùng web có thể chi tiêu với nhau bằng số tiền nhỏ đến mức gần như họ cảm thấy không tiêu bất cứ thứ gì. Đó là tiền cho internet.

Bên cạnh đó, token quản trị mang ý nghĩa khác. Chúng không giống như token tại một trò chơi điện tử, như đã được mô tả ở trên. Chúng hoạt động giống như chứng chỉ để phục vụ trong một cơ quan lập pháp luôn thay đổi, cụ thể trao cho holder quyền bỏ phiếu về các thay đổi giao thức.

Vì vậy, trên nền tảng MakerDAO, holder có token quản trị MKR bỏ phiếu gần như mỗi tuần để quyết định thay đổi nhỏ đối với các tham số chi phối chi phí vay và số tiền người tiết kiệm kiếm được, v.v.

Tuy nhiên, một điểm chung của tất cả các token là chúng có thể giao dịch được và có giá trị. Vì vậy, nếu các token có giá trị bằng tiền thì có thể sử dụng để giao dịch hoặc ít nhất là làm những việc giống như giao dịch, tạo ra nền tài chính phi tập trung (DeFi).

DeFi là gì?

Đó là một câu hỏi hóc búa! Vào năm 2018, thuật ngữ thường được hiểu là “tài chính mở”. Tuy nhiên, định nghĩa này dường như đã phai mờ và DeFi là biệt ngữ mới.

DeFi là nền tảng cho phép bạn tham gia bằng tiền và nhận dạng duy nhất bạn cần là một ví tiền điện tử.

Nếu bạn có một ví Ethereum chứa crypto trị giá 20 đô la, hãy làm điều gì đó với những sản phẩm này. Di chuyển đến Uniswap và mua cho mình một số FUN (token cho các ứng dụng đánh bạc) hoặc WBTC. Truy cập MakerDAO và tạo DAI trị giá $5 (stablecoin có xu hướng đạt mức giá $1). Đến Compound và vay $10 USDC.

(Lưu ý: Số tiền được đề xuất rất nhỏ vì “không nên bỏ ra nhiều hơn số tiền bạn có thể mất” trong DeFi. Công cụ này rất phức tạp và có rất điều có thể sai. “Tiết kiệm” trong các sản phẩm này nhưng đừng đổ dồn tất cả tiền hưu trí vào đây).

Mặc dù chỉ mới ở giai đoạn chớm nở và thử nghiệm nhưng ý nghĩa đằng sau công nghệ là rất đáng kinh ngạc. Trên web bình thường, bạn không thể mua máy xay sinh tố mà không cần cung cấp cho chủ sở hữu trang web đủ dữ liệu để tìm hiểu toàn bộ lịch sử cuộc sống của bạn. Ngược lại, trong DeFi, bạn có thể vay tiền mà không ai hỏi tên bạn.

Các ứng dụng DeFi không cần lo lắng về niềm tin đối với người dùng vì nắm trong tay tài sản thế chấp mà người dùng đưa vào để trả nợ (ví dụ, trên Compound, khoản nợ 10 đô la sẽ cần khoảng 20 đô la thế chấp).

Nếu bạn thực hiện lời khuyên này và thử làm điều gì đó, hãy nhớ là bạn có thể trao đổi lại tất cả những thứ này lại ngay sau khi bạn bắt đầu. Chẳng hạn, mở khoản vay và đóng sau 10 phút. Tuy nhiên, nó có thể tốn của bạn một chút tiền phí nhỏ và phí sử dụng Ethereum hiện tại cao hơn nhiều so với thông thường, một phần do hoạt động mới mẻ này. Nhưng không đến mức làm người dùng tiền điện tử phá sản.

Vậy những người có tiền nhưng vẫn muốn vay thì sao? Hầu hết mọi người làm điều đó để thực hiện một số loại giao dịch. Ví dụ rõ nhất là short token (thu lợi nhuận nếu giá giảm). Nó cũng phù hợp cho những người muốn giữ token nhưng vẫn chơi trên thị trường.

Điều hành một ngân hàng sẽ không mất nhiều tiền?

Vâng, bạn không đọc nhầm đâu bởi vì DeFi có thể làm được điều đó. Trong DeFi, tiền chủ yếu được cung cấp bởi những người lạ trên internet. Đó là lý do tại sao các startup đứng sau ứng dụng ngân hàng phi tập trung đưa ra những cách thông minh để thu hút HODLer có tài sản nhàn rỗi.

Thanh khoản là mối quan tâm chính của tất cả các sản phẩm khác nhau. Có bao nhiêu tiền khóa trong hợp đồng thông minh?

“Trong một số loại sản phẩm, trải nghiệm sản phẩm sẽ tốt hơn nhiều nếu bạn có thanh khoản. Thay vì vay từ các VC hoặc nhà đầu tư nợ, ứng dụng sẽ vay từ người dùng của chính mình”, đối tác quản lý Avichal Garg của Electric Capital cho biết.

Avichal Garg – Đối tác quản lý Electric Capital

Lấy Uniswap làm ví dụ. Uniswap là “nhà sản xuất thị trường tự động” (AMM – một thuật ngữ chuyên ngành khác của DeFi). Như vậy, Uniswap là robot trên internet luôn sẵn sàng mua và bán bất kỳ loại tiền điện tử nào có sẵn trên thị trường.

Trên Uniswap, có ít nhất một cặp thị trường cho hầu hết mọi token trên Ethereum. Điều này có nghĩa là Uniswap trông giống như giao dịch trực tiếp cho bất kỳ cặp token nào, giúp người dùng dễ dàng hoạt động, nhưng được xây dựng xung quanh các pool (nhóm) của cặp token đó. Và tất cả các cặp thị trường này hoạt động tốt hơn nếu có các pool lớn hơn.

Pool là gì và có vai trò như thế nào?

Để trả lời câu hỏi “tại sao mọi người hay nói về pool?”, phần tiếp theo sẽ mổ xẻ cách hoạt động của Uniswap để phân tích.

Hãy nói về thị trường USDC và DAI, là 2 token có cơ chế hoạt động khác nhau để duy trì giá trị mặc dù có cùng định mức 1 đô la.

Giá Uniswap hiển thị cho mỗi token trong bất kỳ cặp thị trường nào có pool đều dựa trên số dư của từng loại trong pool đó. Nếu một ai thiết lập pool USDC/DAI, họ nên gửi số tiền bằng nhau cho cả hai. Trong một pool chỉ có 2 USDC và 2 DAI, nó sẽ cung cấp mức giá 1 USDC cho 1 DAI. Nhưng sau đó hãy tưởng tượng một người đưa vào 1 DAI và lấy ra 1 USDC, pool sẽ có 1 USDC và 3 DAI, do vậy sẽ không còn hoạt động đúng cách. Một nhà đầu tư thông thái có thể kiếm được 0,5 đô la lợi nhuận dễ dàng bằng cách đưa vào 1 USDC và nhận 1,5 DAI. Đó là một khoản lợi nhuận chênh lệch 50% và là vấn đề nếu thanh khoản hạn chế.

Đây cũng là lý do tại sao giá của Uniswap có xu hướng chính xác, bởi vì các trader theo dõi từng thay đổi nhỏ trong thị trường rộng lớn và kịp thời giao dịch để lấy lợi nhuận chênh lệch rất nhanh.

Tuy nhiên, nếu có 500.000 USDC và 500.000 DAI trong pool, giao dịch 1 DAI cho 1 USDC sẽ có tác động không đáng kể đến giá tương đối. Đó là lý do tại sao thanh khoản là hữu ích.

Hiệu ứng cũng tương tự trên DeFi, vì vậy thị trường muốn thanh khoản nhiều hơn. Uniswap giải quyết điều này bằng cách tính phí nhỏ cho mỗi giao dịch. Nền tảng trích một ít từ mỗi giao dịch và để lại trong pool (vì vậy 1 DAI thực tế chỉ có giá trị 0,997 USDC sau phí, do đó tăng thêm cho pool 0,003 USDC), mang lại lợi ích cho các nhà cung cấp thanh khoản vì khi ai đó đặt thanh khoản vào pool, họ sẽ sở hữu một phần của pool. Nếu có nhiều giao dịch trong pool đó, sẽ kiếm được rất nhiều phí và giá trị của mỗi phần sẽ tăng lên.

Và điều này đưa chúng ta trở lại với token.

Thanh khoản được thêm vào Uniswap dưới dạng token, không phải tài khoản. Vì vậy, không có sổ cái nào nói rằng “Bob sở hữu 0,000000678% pool DAI/USDC”. Bob chỉ có một token trong ví của mình. Và Bob không bắt buộc phải giữ token đó. Anh ta có thể bán nó hoặc sử dụng trong một sản phẩm khác.

Vậy mọi người kiếm được bao nhiêu tiền bằng cách đầu tư vào các sản phẩm này?

Có thể sinh lợi hơn rất nhiều so với việc đưa tiền vào một ngân hàng truyền thống và trước khi startup bắt đầu trao các token quản trị.

Compound là con cưng hiện tại của không gian, vì vậy hãy sử dụng nó để minh họa. Một người có thể đưa USDC vào Compound và kiếm 2,72%. Họ có thể đặt USDT vào đó và kiếm được 2,11%. Hầu hết các tài khoản ngân hàng của Hoa Kỳ kiếm được ít hơn 0,1% trong thời gian này, trông giống như muối bỏ biển.

Tuy nhiên, có vài điều phải đặc biệt lưu ý. Đầu tiên, có một lý do khiến lãi suất cao hơn nhiều: DeFi là nơi rủi ro để gửi tiền của bạn. Công ty Bảo hiểm Ký thác Liên bang Hoa Kỳ (FDIC) không bảo vệ các quỹ này. Nếu có hoạt động trên Compound, người dùng có khả năng không được rút tiền khi họ muốn.

Thêm vào đó, lãi suất luôn dao động. Bạn không biết bạn kiếm được bao nhiêu trong suốt một năm. Tỷ giá USDC hiện đang cao nhưng đạt mức thấp trong tuần trước. Thông thường, nó lên xuống trong phạm vi 1%.

Tương tự, người dùng có thể bị cám dỗ bởi các tài sản có lợi suất sinh lời cao hơn như USDT, thường có lãi suất cao hơn nhiều so với USDC. Đánh đổi ở đây là sự minh bạch của USDT trong thế giới thực so với USDC. Chênh lệch lãi suất thường là cách thị trường nói với bạn rằng một công cụ được xem là nguy hiểm hơn một công cụ khác.

Người dùng đặt cược lớn vào các sản phẩm này có xu hướng chuyển đến những công ty như Opyn và Nexus Mutual để đảm bảo vị trí của họ vì không có sự bảo vệ nào của chính phủ trong không gian non trẻ mới nổi, tức là nhiều rủi ro hơn về sau.

Theo đó, người dùng đưa tài sản vào Compound và kiếm được một ít lợi nhuận. Nhưng cách làm như vậy không sáng tạo lắm. Họ tìm kiếm mọi ngóc ngách để tối đa hóa lợi nhuận đó, cụ thể là những yield farmer.

Yield farming là gì?

Nói chung, yield farming là mọi nỗ lực đưa tài sản tiền điện tử vào hoạt động và tạo ra lợi nhuận cao nhất có thể trên các tài sản.

Ở cấp độ đơn giản nhất, yield farmer di chuyển tài sản trong Compound, liên tục theo đuổi bất kỳ pool nào đang cung cấp APY tốt nhất từ tuần này sang tuần khác. Như vậy có nghĩa là thỉnh thoảng họ gặp phải các pool rủi ro hơn, nhưng yield farmer có khả năng xử lý rủi ro. Maya Zehavi, một nhà tư vấn blockchain cho biết:

“Farming mang lại chênh lệch giá mới mà có thể lan sang các giao thức khác có token nằm trong pool”.

Tuy nhiên, vì những vị trí này được token hóa nên chúng có thể đi xa hơn.

Ví dụ đơn giản, yield farmer có thể đưa 100.000 USDT vào Compound. Họ sẽ nhận lại token cho stake đó, được gọi là cUSDT mặc dù không phải là tỷ lệ 1:1.

Tiếp theo, họ lấy cUSDT và đưa vào pool thanh khoản để nhận cUSDT trên Balancer – AMM cho phép người dùng thiết lập các quỹ chỉ số tiền điện tử tự tái cân bằng. Thông thường, cách làm này có thể kiếm được nhiều hơn bằng phí giao dịch. Đây là ý tưởng cơ bản của yield farming. Người dùng tìm kiếm các trường hợp khắc nghiệt trong hệ thống để đạt được năng suất cao nhất có thể trên nhiều sản phẩm mà nó sẽ hoạt động.

Tuy nhiên, ngay bây giờ, mọi thứ không bình thường và có lẽ sẽ không làm được như vậy trong một thời gian.

Tại sao yield farming lại ‘hot’ như vậy vào lúc này?

Là nhờ vào khai thác thanh khoản. Khai thác thanh khoản giúp siêu tăng yield farming.

Khai thác thanh khoản là khi yield farmer nhận được token mới cũng như lợi nhuận thông thường (“khai thác”) để đổi lấy thanh khoản của farmer.

“Ý tưởng là để kích thích sử dụng nền tảng làm tăng giá trị của token, từ đó tạo ra một vòng sử dụng tích cực nhằm thu hút người dùng”, Richard Ma của công ty kiểm toán hợp đồng thông minh Quantstamp cho biết.

Bên cạnh đó, Compound đã công bố đầu năm nay rằng họ muốn thực sự phân cấp sản phẩm và muốn trao một phần quyền sở hữu cho những người giúp họ trở nên phổ biến bằng cách sử dụng. Quyền sở hữu đó sẽ có dạng token COMP.

Tuy nhiên, hãy nhớ rằng những người đã tạo ra nó (nhóm và các nhà đầu tư) sở hữu hơn một nửa vốn chủ sở hữu. Bằng cách cho người dùng một tỷ lệ không gây ảnh hưởng quá nhiều, nền tảng có khả năng trở thành nơi phổ biến hơn để cho vay. Đổi lại, stake của mọi người có giá trị hơn nhiều.

Vì vậy, Compound đã công bố khoảng thời gian 4 năm mà giao thức sẽ cung cấp token COMP cho người dùng với số lượng cố định mỗi ngày cho đến khi hết. Các token COMP kiểm soát giao thức, giống như các cổ đông kiểm soát công ty giao dịch công khai.

Mỗi ngày, giao thức Compound chứng kiến chu kỳ hoạt động gồm có những người đã cho ứng dụng vay tiền và những người vay từ đó, rồi cung cấp cho họ COMP tỷ lệ thuận với phần của họ trong tổng số kinh doanh của ngày.

Kết quả rất đáng ngạc nhiên, ngay cả với các nhà quảng bá lớn nhất của Compound.

“Giá trị của COMP có thể sẽ giảm xuống, và đó là lý do tại sao một số nhà đầu tư đang gấp rút kiếm được càng nhiều càng tốt ngay bây giờ”.

Đây là một loại lợi suất hoàn toàn mới phát sinh từ khoản tiền gửi vào Compound. Trên thực tế, đó là cách để kiếm được lợi suất từ khoản vay. Đã ai từng nghe nói về một người vay kiếm được tiền lãi từ khoản nợ người cho vay chưa?

Giá trị COMP liên tục đạt hơn 200 đô la kể từ khi bắt đầu phân phối vào ngày 15/6. Các nhà đầu tư có nhiều vốn có thể tối đa hóa lợi nhuận hằng ngày bằng COMP. Ở phương diện nào đó, có thể gọi là ‘tiền miễn phí’.

Với Compound, bạn có thể cho vay, vay, gửi tiền mà bạn đã vay, v.v. Điều này được thực hiện nhiều lần và startup DeFi Instadapp thậm chí đã xây dựng công cụ để đầu tư vốn hiệu quả nhất có thể. Spencer Noon của DTC Capital cho biết:

“Yield farmer cực kỳ sáng tạo. Họ tìm mọi cách tăng lợi suất và thậm chí kiếm được nhiều token quản trị cùng một lúc”.

Giá trị COMP tăng vọt là một tình huống tạm thời. Hoạt động phân phối COMP sẽ chỉ kéo dài 4 năm và sau đó không còn nữa. Hơn nữa, hầu hết mọi người đều đồng ý rằng mức giá cao hiện nay được thúc đẩy bởi mức thả nổi thấp (nghĩa là có bao nhiêu COMP thực sự tự do giao dịch trên thị trường. Giá trị sẽ không bao giờ trở lại mức thấp này nữa). Vì vậy, giá giao dịch sẽ dần đi xuống và đó là lý do tại sao các nhà đầu tư thông thái đang cố gắng kiếm được nhiều nhất có thể ngay bây giờ.

Hấp dẫn bản năng đầu cơ của các trader đã được chứng minh là một cách tuyệt vời để tăng thanh khoản trên Compound. Theo đó, nó sẽ mang lại nhiều lợi nhuận hơn và cũng cải thiện trải nghiệm cho tất cả các loại người dùng Compound, bao gồm cả những người sẽ sử dụng nó cho dù họ có kiếm được COMP hay không.

Như thường lệ trong thế giới tiền điện tử, khi các doanh nhân nhìn thấy một cái gì đó thành công, họ sẽ bắt chước nó. Balancer là giao thức tiếp theo bắt đầu phân phối token quản trị BAL cho các nhà cung cấp thanh khoản. Nhà cung cấp cho vay flash bZx đã công bố kế hoạch. Ren, Curve và Synthetix cũng hợp tác để thúc đẩy pool thanh khoản trên Curve.

Theo đó, nhiều dự án DeFi nổi tiếng hơn sẽ công bố một số loại coin có thể được khai thác bằng cách cung cấp thanh khoản.

Trường hợp cần theo dõi ở đây là Uniswap và Balancer. Balancer có thể làm điều tương tự Uniswap, nhưng hầu hết người dùng muốn thực hiện giao dịch token nhanh chóng thông qua sử dụng ví của họ trên Uniswap. Sẽ rất thú vị nếu token BAL của Balancer thuyết phục các nhà cung cấp thanh khoản của Uniswap từ bỏ.

Tuy nhiên, cho đến nay, Uniswap nhận nhiều thanh khoản hơn kể từ thông báo BAL, theo trang web dữ liệu. Như vậy, thậm chí nhiều thanh khoản lớn hơn đã đến với Balancer.

Phải chăng khai thác thanh khoản có nguồn gốc từ COMP?

Câu trả lời là không, nhưng đó là giao thức được sử dụng nhiều nhất với kế hoạch khai thác thanh khoản thiết kế cẩn thận nhất.

Mặc dù có nhiều quan điểm nhưng nguồn gốc của khai thác thanh khoản có lẽ bắt nguồn từ Fcoin, một sàn giao dịch của Trung Quốc đã tạo ra token vào năm 2018, thưởng cho mọi người khi thực hiện giao dịch. Theo đó, mọi người bắt đầu khởi chạy bot để thực hiện các giao dịch vô nghĩa nhằm kiếm token.

Tương tự, EOS là blockchain nơi các giao dịch về cơ bản miễn phí, nhưng vì không bữa ăn nào thực sự miễn phí nên có những lời mời spam. Một số tin tặc độc hại không thích EOS đã tạo ra token có tên EIDOS trên mạng vào cuối năm 2019. Nó đã thưởng cho mọi người hàng tấn giao dịch vô nghĩa và bằng cách nào đó có được danh sách giao dịch.

Những sáng kiến này minh họa cách người dùng tiền điện tử phản ứng nhanh với ưu đãi.

Bỏ qua Fcoin, khai thác thanh khoản lần đầu tiên xuất hiện trên Ethereum khi thị trường token tổng hợp Synthetix thông báo vào tháng 7/2019 phần thưởng bằng token SNX cho người dùng đã giúp thêm thanh khoản vào nhóm sETH/ETH trên Uniswap. Đến tháng 10, đó là một trong những pool lớn nhất của Uniswap.

Khi Compound Labs, công ty giới thiệu giao thức Compound, quyết định tạo token quản trị COMP, công ty đã mất nhiều tháng để thiết kế loại hành vi nào họ muốn và cách khuyến khích nó. Mặc dù vậy, Compound Labs vẫn bất ngờ trước phản ứng, dẫn đến những hậu quả không lường trước được như chen chúc vào một thị trường không phổ biến trước đó (cho vay và vay BAT) để khai thác càng nhiều COMP càng tốt.

Mới tuần trước, 115 địa chỉ ví COMP khác nhau đã bỏ phiếu thay đổi cơ chế phân phối với hy vọng lan rộng thanh khoản ra thị trường một lần nữa.

Có DeFi cho Bitcoin không?

Vâng, câu trả lời là có và hoạt động trên Ethereum.

Không có gì có thể đánh bại Bitcoin theo thời gian, nhưng có một điều mà Bitcoin không thể tự làm được: tạo ra nhiều Bitcoin hơn.

Một trader thông minh có thể vào và thoát khỏi Bitcoin cũng như đô la Mỹ theo cách kiếm được cho họ nhiều Bitcoin hơn, nhưng điều này thật tẻ nhạt và rủi ro.

Tuy nhiên, DeFi cung cấp các phương thức để tăng lượng BTC nắm giữ – mặc dù hơi gián tiếp.

“HODLer long rất vui khi nhận được BTC mới từ chiến thắng ngắn hạn của đối tác. Đó là trò chơi”.

Ví dụ, người dùng có thể tạo Bitcoin mô phỏng trên Ethereum bằng hệ thống WBTC của BitGo. Họ đưa BTC vào và nhận lại số tiền tương tự bằng WBTC mới được đúc. WBTC có thể được giao dịch trở lại BTC bất cứ lúc nào, vì vậy nó có xu hướng có giá trị tương đương với BTC.

Sau đó, người dùng có thể lấy WBTC, stake vào Compound và kiếm được vài phần trăm mỗi năm trên lợi suất BTC của họ. Điều lạ lùng là những người vay WBTC có thể đang thực hiện để short BTC (nghĩa là họ sẽ bán nó ngay lập tức, mua lại khi giá giảm, đóng khoản vay và giữ chênh lệch).

HODLer long rất vui khi nhận được BTC mới từ chiến thắng ngắn hạn của các đối tác khác. Đó là trò chơi!

Rủi ro như thế nào?

Liz Steininger của Least Author, một kiểm toán viên bảo mật tiền điện tử cho biết:

“DeFi kết hợp với quỹ kỹ thuật số, tự động hóa các quy trình chính và cấu trúc khuyến khích phức tạp hoạt động trên các giao thức – mỗi loại có thực tiễn quản trị và công nghệ thay đổi nhanh chóng – tạo ra nhiều rủi ro bảo mật mới. Tuy nhiên, bất chấp những rủi ro này, lợi suất cao vẫn hấp dẫn không thể chối cãi để thu hút nhiều người dùng hơn”.

Chúng ta cũng đã thấy những thất bại lớn của các sản phẩm DeFi. MakerDAO không mấy khởi sắc trong năm nay do Thứ Năm Đen Tối. Ngoài ra còn có các tác nhân xấu khai thác nền tảng cho vay flash bZx.

Ngay bây giờ, thỏa thuận này quá hấp dẫn đối với một số quỹ nhất định đến mức không thể tự kiềm chế, vì vậy họ đang chuyển rất nhiều tiền vào các giao thức để khai thác thanh khoản tất cả các token quản trị mới mà họ có thể. Nhưng các quỹ (là thực thể được nhiều nhà đầu tư có năng lực góp vốn lại) cũng đang phòng ngừa rủi ro. Theo nhà cung cấp bảo hiểm DeFi Nexus Mutual, họ đã tối đa hóa phạm vi bảo hiểm có sẵn của mình trên các ứng dụng thanh khoản này. Opyn, nhà sản xuất công cụ phái sinh đáng tin cậy, đã tạo ra một cách để short COMP, chỉ trong trường hợp trò chơi này trở nên vô dụng.

Và những điều kỳ lạ đã phát sinh. Ví dụ, hiện tại có nhiều DAI trên Compound hơn số lượng đã được đúc trên thế giới. Như vậy, vẫn tiềm ẩn nguy hiểm cho mọi người.

Nói tóm lại, phân phối token quản trị có thể làm cho mọi thứ ít rủi ro hơn cho startup, ít nhất là hạn chế bị cảnh sát tóm được dấu vết.

“Các giao thức phân phối token cho công chúng, có nghĩa là có niêm yết thứ cấp mới cho các token SAFT, bác bỏ hợp lý bất kỳ lời buộc tội chứng khoán nào”, Zehavi viết.

(Thỏa thuận đơn giản cho các token tương lai – SAFT là cấu trúc pháp lý được nhiều nhà phát hành token ủng hộ trong cơn sốt ICO.)

Liệu một loại tiền điện tử có được phân cấp đầy đủ hay không là một đặc điểm chính của ICO cần dàn xếp với Ủy ban Giao dịch và Chứng khoán Hoa Kỳ (SEC).

Tương lai cho yield farming sẽ trông như thế nào? (Dự đoán)

COMP hóa ra là một chút bất ngờ đối với thế giới DeFi về phương diện kỹ thuật và những thứ khác. Nó đã truyền cảm hứng cho một làn sóng suy nghĩ mới.

Người sáng lập Hugh Karp của Nexus Mutual nhận xét:

“Các dự án khác đang làm việc dựa trên những điều tương tự”.

Trên thực tế, nhiều nguồn thông tin cho biết những dự án đến từ các thương hiệu hoàn toàn mới của sẽ ra mắt với các mô hình này.

Chúng ta có thể sớm thấy nhiều ứng dụng yield farming tầm thường hơn. Ví dụ, các hình thức chia sẻ lợi nhuận thưởng cho một số loại hành vi nhất định.

Ví dụ, hãy tưởng tượng nếu holder COMP quyết định giao thức cần nhiều người hơn để bỏ tiền vào và để tiền ở đó lâu hơn. Cộng đồng có thể tạo đề xuất loại bỏ một ít lợi suất của token và chỉ trả phần đó cho các token hơn 6 tháng tuổi. Con số có thể sẽ không nhiều, nhưng một nhà đầu tư có thời gian thích hợp và hồ sơ rủi ro có thể cân nhắc trước khi rút tiền.

(Đề xuất này từng xảy ra trong tài chính truyền thống: Trái phiếu kho bạc 10 năm thường mang lại nhiều lợi suất hơn Tín phiếu kho bạc 1 tháng mặc dù cả hai đều được hỗ trợ bởi niềm tin và tín dụng của Uncle Sam – chứng chỉ 12 tháng về tiền gửi trả lãi cao hơn tài khoản vãng lai tại cùng một ngân hàng, v.v.)

Khi lĩnh vực này trở nên mạnh mẽ hơn, các kiến trúc sư sẽ đưa ra những cách tích cực hơn bao giờ hết để tối ưu hóa ưu đãi thanh khoản theo những cách ngày càng tinh tế. Chúng ta có thể thấy holder token đưa ra nhiều cách hơn để các nhà đầu tư kiếm lợi nhuận từ mọi ngóc ngách DeFi.

Có rất nhiều câu hỏi cho ngành công nghiệp non trẻ này: MakerDAO sẽ làm gì để khôi phục vị trí vua của DeFi? Uniswap sẽ tham gia xu hướng khai thác thanh khoản? Bất cứ ai cũng sẽ gắn tất cả các token quản trị này vào một tổ chức tự trị phi tập trung (DAO)? Hay sẽ trở thành yield farmer?

Bất cứ điều gì xảy ra, yield farmer sẽ tiếp tục tiến nhanh về phía trước. Một số cánh đồng tươi mới có thể mở ra nhưng một số có thể sớm mang lại trái ít ngon hơn nhiều.

Nhưng có một điều rất hay về ngành khai thác trong DeFi là rất dễ dàng để chuyển đổi các lĩnh vực.

- Tìm hiểu về Yield Farming và những phát triển mới nhất trong DeFi

- Yam Finance thông báo chuyển sang YAMv2 sau khi kiểm toán thành công

- Yield Farming là gì?

Thùy Trang

Theo Coindesk

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Lido Staked Ether

Lido Staked Ether  Dogecoin

Dogecoin  TRON

TRON  Cardano

Cardano  Wrapped stETH

Wrapped stETH  Chainlink

Chainlink  Wrapped Bitcoin

Wrapped Bitcoin  Hyperliquid

Hyperliquid  Ethena USDe

Ethena USDe  Wrapped eETH

Wrapped eETH  Sui

Sui

.png)