Khi xem xét một tài sản trú ẩn an toàn, điều quan trọng là phải xác định chúng ta đang cần được bảo vệ khỏi cái gì. Những rủi ro có xác suất cao trong một hệ thống, hay các rủi ro mang tính hệ thống có hệ quả và xác suất thấp liên quan đến các hệ thống khác? Các nhà đầu tư thông minh nên xem xét sự khác biệt giữa rủi ro và khả năng phục hồi, và nhìn thị trường từ góc độ hệ thống.

Trong một môi trường phi thường như ngày hôm nay, có nhiều nguyên lý thị trường đang bị vi phạm. Mối tương quan tích cực giữa các loại tài sản khác nhau, vàng và đồng đô la Mỹ cùng nhau tăng cường, hàng nghìn tỷ đô la nợ năng suất âm và trục trặc trên thị trường tiền tệ. Đây là một số trong nhiều sự kiện bất thường xảy ra trong hệ thống tài chính ngày nay.

Trong bài viết giới thiệu về series Nghiên cứu định lượng sắp tới (Vàng vs Bitcoin), chúng tôi đánh giá cách cố gắng mang lại sự ổn định cho một hệ thống tài chính phức tạp, các ngân hàng trung ương đã gặp rủi ro trong gần như tất cả các loại tài sản đe dọa sự cân bằng của toàn bộ hệ thống tài chính, bao gồm cả vàng. Tần suất của các sự kiện thị trường bất thường cho thấy một điểm bùng phát đang đến gần.

Mặc dù không thể phủ nhận một tài sản dễ bay hơi hơn chỉ với 10 năm để thu thập dữ liệu, chúng tôi đề xuất rằng trong trường hợp xảy ra sự cố – với hậu quả lạm phát – Bitcoin có thể là một “nhà hảo tâm” lý tưởng hơn và là tài sản thích ứng hơn vàng trong chế độ mới bì những lý do sau:

(i) *Nó có quyền tự chủ với rào cản thấp đối với việc tham gia/không có phí ủy thác *(ii) * bản chất kỹ thuật số của nó phù hợp với nhân khẩu học thứ 21 và mô hình thay đổi theo giá trị kỹ thuật số *(iii) * tính linh hoạt kỹ thuật số của nó cho phép xây dựng các công ty kỹ thuật số, ứng dụng và có thể bảo vệ dữ liệu cá nhân trên mạng an toàn nhất thế giới *(iv) * sự tan vỡ trong niềm tin của công chúng đối với các tổ chức, bao gồm cả các ngân hàng trung ương nắm giữ một lượng lớn vàng của thế giới và *(v) nó tương đối tự chủ so với hệ thống tài chính kế thừa

Phần 1. Chúng tôi đánh giá các rủi ro phụ thuộc lẫn nhau trong thị trường tài chính ,và coi khả năng phục hồi của vàng và Bitcoin là nơi trú ẩn an toàn trong hệ thống phức tạp đó.

Phần 2. Chúng tôi xem xét một mô hình mới về giá trị, vì niềm tin vào tiền tệ khi một kho lưu trữ giá trị tiếp tục bị xói mòn. Bài viết này sẽ đi kèm với một cuộc điều tra định lượng về khả năng phục hồi của Bitcoin so với vàng dưới vai trò là một tài sản trú ẩn an toàn khỏi các hiệu ứng cuốn chiếu trong hệ thống tài chính.

Phần 1. Hệ thống phức tạp

Động lực học phức tạp là việc nghiên cứu các hệ thống thường ở trạng thái không cân bằng. Các hệ thống này được tạo thành từ nhiều sự tương tác và phụ thuộc phi tuyến tính giữa các phần khác nhau của nó – và phát sinh từ trật tự tự nhiên trong tự nhiên và xã hội như sinh vật, hệ sinh thái, tế bào người, nền kinh tế và xã hội nói chung. Tuy nhiên, lý thuyết phức tạp trái ngược với các mô hình tài chính thịnh hành hiện nay, tất cả đều được đặt trên các mô hình cân bằng của nền kinh tế.

Thị trường tài chính chia sẻ ba đặc điểm của hệ thống động lực phức tạp, theo định nghĩa của Trung tâm Stockholm Resilience Centre:

- rất khó đoán, do mối quan hệ/tương tác phi tuyến tính của chúng

- hiệu ứng truyền nhiễm, mọi thứ có thể lây lan rất nhanh

- tính mô đun, mặc dù toàn bộ hệ thống được kết nối tốt, các bộ phận của hệ thống được kết nối bên trong nhiều hơn giữa, điều này có thể hỗ trợ khả năng phục hồi của nó.

Sử dụng các vụ cháy rừng như một minh chứng cho động lực phức tạp, bất chấp sự thành công của chúng ta trong việc giảm tần suất của chúng, kích thước và sự tàn phá gây ra bởi các vụ cháy rừng đã tăng lên trong những năm qua. Kể từ đó, người ta đã phát hiện ra rằng sự can thiệp của con người trong việc triệt tiêu tần suất các vụ cháy rừng đã dẫn đến nhiều mẫu rừng bị phá hủy bởi vụ cháy.

Lý do chính cho điều này là do sự thiếu đa dạng trong rừng thông, chúng được trồng vì hiệu quả gỗ nhưng thiếu khả năng phục hồi và vì việc ngăn chặn hỏa hoạn cho phép các loài xâm lấn, phát triển nhanh hơn, vượt trội hơn các loài có khả năng phục hồi nhanh hơn. Điều này làm cho khu rừng trở nên kém đàn hồi hơn và ít có khả năng phục hồi sau các vụ cháy.

Rủi ro so với khả năng phục hồi: Sự tích tụ

Khi xem xét một tài sản trú ẩn an toàn, điều quan trọng là phải xác định chúng ta đang cần được bảo vệ khỏi cái gì –rủi ro có xác suất cao trong một hệ thống, hay các rủi ro mang tính hệ thống có hệ quả và xác suất thấp?

Mối đe dọa mang tính hệ thống là gì?

Theo Trung tâm Quản trị Rủi ro Quốc tế, mối đe dọa mang tính hệ thống phát sinh khi “các hệ thống có mối liên kết chặt chẽ và đan xen với nhau,” và sự gián đoạn trong một khu vực gây ra thiệt hại cho các nút phụ thuộc hoặc được lồng vào nhau. Một hệ thống ít khả năng phục hồi hơn đối với các mối đe dọa hệ thống này, nó liên kết chặt chẽ hơn với các hệ thống khác.

Việc mất đi khả năng phục hồi trong hệ thống tài chính có thể được nhìn thấy trong lãi suất ngân hàng trung ương giảm kể từ những năm 1980 do tỷ lệ này đã không phục hồi được sức mạnh trước đây sau mỗi cú sốc suy thoái.

Trước giữa thập niên 80, lãi suất Quỹ Fed (đường màu xanh) và nợ Liên bang (đường màu đỏ) di chuyển tương đối đồng bộ, giữ cho mức tăng nợ của chính phủ ổn định, vì cả tỷ lệ FF và nợ thường giảm trong thời kỳ suy thoái. Nhưng kể từ sự kết thúc của ‘tiêu chuẩn vàng’, chính phủ Hoa Kỳ đã tăng cung tiền bằng cách giảm lãi suất và nhận thêm nợ một cách dễ dàng hơn và nhanh hơn, đặc biệt là trong thời kỳ suy thoái.

Giống như các vụ cháy rừng là một quá trình tái sinh giúp dọn sạch gỗ chết và chỉ để lại những cây kiên cường hơn, cuối cùng là làm tăng khả năng phục hồi tổng thể, hệ thống kinh tế của chúng ta cũng có thể được hiểu theo cách tương tự. Tuy nhiên, vì việc thiết lập lại thực sự đã bị né tránh trong vài thập kỷ, và được QE và ngân hàng hỗ trợ một cách sai lệch, điều này đã dẫn đến việc có nhiều ‘công ty thây ma’ phát triển mạnh hơn. Chính vì điều này mà nhiều người đang tìm kiếm khả năng phục hồi trong một nơi trú ẩn an toàn mới cho thế kỷ 21.

Mặc dù các điều khoản đôi khi bị xáo trộn, có một sự khác biệt cơ bản giữa hai điều này. Trong khi số liệu rủi ro được đo bằng độ biến động trên thị trường tài chính xem xét mức độ rủi ro trước khi xảy ra sự kiện, thì lý thuyết hệ thống xem xét khả năng phục hồi của một hệ thống chuẩn bị trước, và phục hồi như thế nào sau những cú sốc có tác động lớn được đưa vào các hệ thống phức tạp khác.

Theo OECD, khả năng phục hồi là việc chuẩn bị sẵn sàng trước rủi ro, hấp thụ rủi ro và thích ứng rủi ro với các sự kiện ‘thiên nga đen’, hay nói cách khác là ‘mối đe dọa bất khả tri’.

Mặt khác, các chiến lược quản lý rủi ro (trong thị trường tài chính, phòng ngừa rủi ro, nơi trú ẩn an toàn, chiến lược đa dạng hóa hoặc lựa chọn) có thể có hiệu quả đối với các cú sốc có tác động tương đối thấp.

Rủi ro thị trường mang tính hệ thống và việc mất đi khả năng phục hồi

Trong các thị trường kế thừa, ngày càng có mối lo ngại rằng đầu tư thụ động và các quỹ ETF đã tạo ra bong bóng và những sự biến dạng trong thị trường chứng khoán, tất cả trừ việc phát hiện ra giá và ngăn chặn sai lệch biến động. Mối đe dọa thậm chí đã được ví như nghĩa vụ nợ được thế chấp (CDO), các công cụ phái sinh làm kết tủa GFC.

Rủi ro tiềm ẩn của các quỹ ETF này là các tổ chức tạo ra, bảo lãnh và lưu ký chúng – tất cả đều là đối tác của nhau đối với các công cụ phái sinh mà họ có trên sách của mình. Nói cách khác, ngành quản lý quỹ rất phụ thuộc lẫn nhau và đã phát triển ‘quá lớn để thất bại’.

Tám tổ chức quản lý tài sản lớn nhất ở Mỹ đã tích lũy được 22 triệu đô la tài sản được quản lý, tăng từ 8 triệu đô la năm 2006, theo nghiên cứu của nhà quản lý tài sản Fasanara Capital. Điều này có thể một phần là do vòng phản hồi tích cực của giá tài sản tăng do các nhà quản lý và quỹ theo xu hướng, dẫn đến mức độ rủi ro tương quan và tập trung cao trong thị trường chứng khoán toàn cầu và đặc biệt là trong ngành quản lý tài sản.

“Chúng tôi nhận thấy rằng trong những năm gần đây, các biện pháp đa dạng thị trường và khả năng phục hồi đã giảm theo các biện pháp đo lường entrôpi, tất cả trong khi kích thước tăng lên mức kỷ lục. Entrôpi trong thị trường ETF đã phân rã với tốc độ trung bình 4,5% mỗi năm trong mười năm qua và đường xu hướng của nó gần như đã đạt đến mức 2008.”

– Fasanara Capital

FSB (Ủy ban ổn định tài chính) đã cảnh báo về sự không phù hợp về thanh khoản giữa các khoản đầu tư và mua lại quỹ – về cơ bản, các quỹ ETF tạo ra ảo tưởng về thanh khoản cho tài sản vì số lượng quỹ vượt xa số lượng cổ phiếu và khả năng bán ( hoặc mua lại) chúng trong một đợt bán tháo hàng loạt.

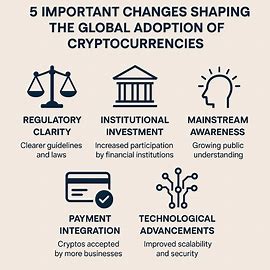

Sự tự chủ tương đối của Bitcoin trên hệ thống tài chính rộng lớn hơn có thể khiến nó trở thành nơi trú ẩn an toàn trước những cú sốc bắt nguồn từ hệ thống đó, vì có những kết nối yếu hơn sẽ dẫn đến những cú sốc cuốn chiếu. Mặc dù Bitcoin có những rủi ro riêng, nhưng phần lớn độc lập với hệ thống tài chính kế thừa.

Bitcoin và khả năng phục hồi danh mục đầu tư

Điều đặc trưng cho khả năng phục hồi của hệ thống là khả năng hấp thụ các cú sốc và cũng nhanh chóng thích nghi với trạng thái cân bằng mới sau khi thay đổi chế độ. Đối với khả năng phục hồi của Bitcoin, chúng tôi đề xuất khả năng phục hồi của Bitcoin (thông qua tỷ lệ phục hồi giá của nó) từ một sự kiện Thiên nga đen, sẽ lớn hơn vàng do những đặc điểm ‘thế kỷ 21’ độc đáo của nó.

Nếu dữ liệu được coi là ‘dầu’ của nền kinh tế mới thì Bitcoin, có lẽ là mạng dữ liệu đắt tiền và an toàn nhất thế giới, thu hút các nhà phát triển và doanh nhân công nghệ xây dựng các ứng dụng và phần mềm của internet mới (Web 3.0).

Thay vì chỉ đơn giản là ‘vàng kỹ thuật số’, Bitcoin có lẽ đã trở thành mạng thông tin và dữ liệu có giá trị và linh hoạt nhất trên thế giới. Theo nghĩa này, Bitcoin nên thích ứng và linh hoạt hơn với những thay đổi chế độ trong thế kỷ 21 vì nó là đặc tính kỹ thuật số, có thể thay thế được, linh hoạt và di động – chúng tôi tin là nó sẽ trở nên đáng mong đợi hơn và có giá trị hơn tính thẩm mỹ trang sức của vàng.

Bitcoin có đặc điểm là không có quỹ ETF, ngân hàng trung ương và ít tiếp xúc với tổ chức – vì điều này làm giảm quyền sở hữu chéo và kết nối với các bộ phận khác của hệ thống tài chính nhằm tăng khả năng phục hồi trong trường hợp bị sốc hệ thống.

Tính phụ thuộc lẫn nhau của vàng trên thị trường tài chính

Mặt khác, vàng có mối liên hệ chặt chẽ với các thị trường ‘kế thừa’ vì nó thuộc sở hữu của các ngân hàng trung ương và các danh mục đầu tư, cả công và tư, và hàng chục quỹ phái sinh và quỹ ETF – và như chúng ta sẽ tranh luận, nó có thể phản tác dụng dưới vai trò là một chiến lược trú ẩn an toàn.

Các quỹ vàng là những người bao bọc xung quanh một tài sản rủi ro trong đó đem lại nhiều trung gian giữa người mua và tài sản hơn là chỉ đơn giản là mua tài sản.

Ví dụ, giá trị của quỹ ETF vàng lớn nhất, SPDR Gold Share (GLD), phụ thuộc phần lớn vào vàng vật chất được giữ trong kho tiền ở London, và các tổ chức tài chính quan trọng có hệ thống, Nhà cung cấp quỹ State Street Global Advisors, Ngân hàng ủy thác của New York Mellon và HSBC là người giám sát vàng. Nếu bất kỳ tổ chức lớn nào (phụ thuộc nhiều vào nhau) thất bại thì giá trị của cổ phiếu quỹ có thể giảm về 0, giống như một số quỹ biến động ngắn đã làm trong cú sốc tăng vọt của VIX trong năm nay.

Ngoài ra, không phải tất cả các quỹ được xây dựng như nhau. Các quỹ ETF có thể được hỗ trợ đầy đủ bởi tài sản vật chất (GLD) hoặc hỗn hợp giữa giấy và vật lý. Mô hình được hỗ trợ đầy đủ có một số trở ngại rõ ràng, có một lượng cung vàng nổi tự do có thể được mua nhưng một lượng nhu cầu không xác định đối với quỹ vàng, có thể đưa ra sự chênh lệch giá giữa giao ngay và NAV của quỹ . Quỹ chỉ có thể phát triển đến một kích thước nhất định trước khi nó bóp méo giá cả.

Tại sao sau đó hầu hết mọi người mua vàng? Hầu hết các nhà đầu tư sẽ không bao giờ cần hoặc muốn sở hữu vàng vật chất mà chỉ đơn giản là nắm giữ một công cụ phái sinh trên giấy như một công cụ danh mục đầu tư.

Với hàng trăm sản phẩm phái sinh vàng (ETF, ETN, hợp đồng tương lai, quyền chọn, v.v.), vàng cũng được bảo đảm chắc chắn trong thị trường phái sinh toàn cầu, theo ước tính thận trọng, có mức vốn hóa khoảng 544 nghìn tỷ đô la, và với ước tính cao hơn là 1,2 nghìn triệu tỷ đô la . Để so sánh, vốn hóa của tất cả các thị trường chứng khoán trên thế giới là khoảng 80 triệu đô la và tất cả số vàng đang lưu hành (187.200 tấn theo Hội đồng vàng thế giới) có mức vốn hóa thị trường là 10 nghìn tỷ đô la (khi được định giá ở mức 1.500 đô la mỗi ounce) .

Tỷ lệ giấy so với vàng vật chất từ lâu đã là một vấn đề gây tranh cãi trên thị trường vàng và bạc, trong đó nhiều người khẳng định rằng thị trường phái sinh ngoại cỡ cho phép các nhà đầu cơ thao túng giá. Điều này cũng đang trở thành một vấn đề trong thị trường Bitcoin, nơi đã chứng kiến một dòng lớn các công cụ phái sinh, đặc biệt là tương lai, các sản phẩm trên các sàn giao dịch tiền điện tử và các thị trường truyền thống như thị trường CME và ICE. Tuy nhiên, khối lượng giao dịch đáng chú ý trên thị trường tương lai hiện bị nghi ngờ vượt quá thị trường giao ngay, tuy nhiên, ở mức độ nào là khó xác định do đòn bẩy, khối lượng kép và giả mạo trên các sàn giao dịch. ChainAnalysis ước tính $ 23 tỷ đã được giao dịch trong các công cụ phái sinh tiền điện tử cho đến quý 3 năm 2019.

Bitcoin vẫn còn ở giai đoạn đầu của quá trình phát triển phái sinh trong khi quy mô lớn của thị trường phái sinh kế thừa đã làm tăng rủi ro hệ thống bằng cách tăng sự phụ thuộc lẫn nhau của các tổ chức tài chính lớn trên thế giới, tất cả đều đóng vai trò trong việc phát hành, bảo hiểm, bảo lãnh và nắm giữ sản phẩm phái sinh – làm cho chúng trở thành đối tác của nhiều tài sản rủi ro tương tự mà chúng giữ trên sổ sách của chúng. Khi các hệ thống phụ thuộc nhiều vào nhau, nó làm tăng kết nối nút làm tăng hiệu ứng cuốn chiếu phát ra từ hệ thống.

Trong những tháng đầy biến động dẫn đến sự sụp đổ của Lehman Bros năm 2008 và cuộc khủng hoảng tài chính toàn cầu, vàng đã giảm mạnh trong gần như cả năm, có lẽ là do mọi người thanh lý các vị trí và bao gồm các yêu cầu ký quỹ và việc bán ra bởi các tổ chức lớn bao gồm các ngân hàng trung ương – một hiệu ứng cuốn chiếu.

Khi cuộc khủng hoảng tài chính bắt đầu vào đầu năm 2008, vàng (XAU/USD) ban đầu đã bị bán hết và giảm hơn 40%, thể hiện qua đường xu hướng, không như dự đoán về một tài sản trú ẩn an toàn khi bắt đầu khủng hoảng.

Mặc dù vàng đã phục hồi mạnh mẽ trong những năm sau cuộc khủng hoảng tài chính, nó cũng trùng khớp với sự phục hồi mạnh mẽ trong chỉ số S&P đã tiếp tục leo lên mức cao nhất mọi thời đại.

* Cả vàng (đường màu xanh) và S&P 500 đã tăng giá song song từ cuộc khủng hoảng tài chính vào năm 2009 để phục hồi vào năm 2013. Kể từ năm 2013, S&P đã vượt trội hơn so với vàng.*

Sự sụp đổ ngẫu nhiên và sự phục hồi của cả vàng và SPX trong một khoảng thời gian dài như vậy cho thấy vàng không hoạt động một mình như một nơi trú ẩn an toàn mà được hưởng lợi từ sự gia tăng thanh khoản từ việc nới lỏng định lượng, từ đó, nâng cao niềm tin thị trường rộng lớn hơn .

Cho dù mô hình này sẽ lặp lại trong cuộc suy thoái tiếp theo hoặc thậm chí được nhấn mạnh hơn là không rõ ràng. Tuy nhiên, đây là một ví dụ về sự không đáng tin cậy của vàng như một nơi trú ẩn an toàn do tính chất nội tại đối với hệ thống mà đáng lẽ ra nó phải là một rào cản để chống lại.

Phần 2. Mô hình giá trị thay đổi

Thay vì trở lại một tiêu chuẩn được hỗ trợ mạnh mẽ, tiền tệ đang trở nên toàn cầu hóa và không có khả năng sẽ có một sự trở lại với ‘tiêu chuẩn vàng’. Thay vào đó, mô hình của giá trị đang thay đổi thành số hóa giá trị.

Lợi nhuận Biên của chi phí sản xuất tiền đã được mở rộng cho các ngân hàng trung ương trong nhiều thập kỷ do Kho bạc đã ‘làm giảm’ lượng kim loại (bạc và niken) trong tiền xu và thậm chí thay đổi tiêu chuẩn của tiền giấy in. Năm 2018, Cục Dự trữ Liên bang đã in 243 triệu đô la Mỹ với chi phí 800 triệu đô la – tương đương 0,3% mệnh giá.

Vàng được nắm giữ bởi tất cả các ngân hàng trung ương như một hình thức tiền cơ sở không có chủ quyền vì đây là đơn vị thanh toán được chấp nhận toàn cầu.

Khi tiền định danh được số hóa hoàn toàn và các ngân hàng trung ương phát hành loại tiền kỹ thuật số của riêng họ, chi phí và dễ dàng sản xuất tiền sẽ lại bị cắt giảm. Điều này có thể cho phép chi tiêu tài chính thậm chí còn lớn hơn khi được ủng hộ bởi những người ủng hộ Lý thuyết Nới lỏng định lượng và tiền tệ hiện đại (MMT). Kiếm tiền từ nợ chính phủ theo đề xuất của MMT sẽ hoàn toàn hợp lý và thậm chí hợp lý hơn với một loại tiền kỹ thuật số của ngân hàng trung ương (CBDC), vì chính phủ sẽ có dữ liệu thời gian thực về mọi hoạt động kinh tế.

Khái niệm về giá trị đang trải qua một sự thay đổi mô hình khi một thế hệ mới có nguồn gốc từ thế giới của giá trị kỹ thuật số nổi lên như là nhân khẩu học toàn cầu. Millennials và Gen Z. “Thế hệ kỹ thuật số” này lớn lên cùng với Internet, ngân hàng trực tuyến, thẻ tín dụng, Magic: The Gathering, video game và tiền ảo. Kết quả là, thế hệ người tiêu dùng mới này sẽ hiểu giá trị như một khái niệm trừu tượng hơn, và không phải là thứ gì đó phải là vật chất hoặc được nắm giữ.

Thế hệ này sẽ định hình tương lai của tiền tệ, và có lẽ xác định loại tiền tệ dự trữ tiếp theo. Vào đầu thế kỷ 20, một câu chuyện toàn cầu đã xuất hiện rằng thay vì có các loại tiền tệ được gắn với vàng như một loại tiền tệ dự trữ (tiêu chuẩn vàng), chúng nên được hỗ trợ cho cả vàng và bạc. Tiền đề ở đây là việc gắn giá trị với vàng cản trở tăng trưởng kinh tế khi các quốc gia không thể mở rộng cung tiền vượt quá giá trị của số vàng mà họ nắm giữ và thường việc gắn giá trị này phải loại bỏ, đặc biệt là trong thời chiến. Một sự kết hợp vàng-bạc sẽ linh hoạt hơn và cho phép mở rộng tiền tệ nhiều hơn.

Niềm tin đang bị xói mòn đối với tiền tệ và các tổ chức tài chính

Vì tiền là một thứ chúng ta có thể sử dụng nó như một sự ủy quyền để tin tưởng vào một hệ thống. Nếu lãi suất là giá của tiền (mà bạn sẵn sàng cho vay) thì lãi suất âm và bằng 0 có tác dụng làm giảm niềm tin thay vì củng cố nó. Sử dụng câu chuyện thay thế tiền vàng của vàng, giá của nó cũng có thể được xem như là sự phá vỡ niềm tin vào tiền kế thừa.

Giá vàng (XAU/USD) màu xanh lam so với hiệu suất của kỳ vọng lạm phát (RINF) hoặc chứng khoán được bảo vệ lạm phát của Kho bạc Hoa Kỳ (TIPS) được thể hiện bằng đường màu cam, cho thấy sự phân kỳ rõ rệt kể từ cuối năm 2018. Trong nhiều năm, giá vàng và kỳ vọng lạm phát đã di chuyển chặt chẽ với nhau.

Mặc dù nổi tiếng là cung cấp sự bảo vệ chống lại lạm phát, kể từ Đại suy thoái, lợi nhuận hàng năm của vàng đã là 3% sau lạm phát, so với 8% đối với chỉ số Dow Jones. Những câu chuyện về vàng như một tài sản trú ẩn an toàn chống lại sự hỗn loạn của thị trường đã xuất hiện từ thời trung cổ khi vàng được sử dụng trong giao dịch thay vì tiền giấy do các vị vua dễ bị giết và vỡ nợ.

Bất chấp những câu chuyện về các nền kinh tế mạnh ngày nay, giá vàng tăng không phản ánh sự bảo vệ lạm phát nhưng báo hiệu sự sụp đổ của niềm tin vào tiền tệ, chính trị và kinh tế.

Trong sáu tháng đầu năm, các ngân hàng trung ương đã mua 15,7 tỷ đô la trong nỗ lực “đa dạng hóa” từ USD, điều này báo hiệu sự mất lòng tin giữa các ngân hàng trung ương, giống như doanh thu của các đồng tiền vàng tăng lên trong thời kỳ chiến tranh và mất lòng tin vào các chế độ quân chủ.

Chế độ hai bản vị cho thế kỷ 21: Bitcoin và vàng?

Khái niệm “Chế độ hai bản vị” xuất hiện vào những năm 1890, đòi hỏi một hệ thống tiền tệ dựa trên cả vàng và bạc, thay vì chỉ là tiêu chuẩn vàng thịnh hành trong nhiều thế kỷ. Thuật ngữ này tăng tần suất đặc biệt sau cuộc khủng hoảng năm 1893, do sự ràng buộc với một tài sản vật chất khan hiếm đã hạn chế lượng tiền và cung cấp tín dụng cần thiết để đưa các nền kinh tế ra vươn cao hơn.

Một sự gia tăng lợi ích tương tự đã xuất hiện với các thuật ngữ tìm kiếm Bitcoin từ năm 2012, do sự đầu cơ giá cả cũng như các câu chuyện khác bao gồm kêu gọi một hệ thống tài chính và tiền tệ tự trị mới, chủ quyền tài chính, chủ nghĩa vô chính phủ, tiền tệ không nợ và ‘vàng kỹ thuật số ‘.

Bitcoin tồn tại càng lâu, hiệu ứng Lindy càng trở nên mạnh mẽ hơn. Trong khi đó, những câu chuyện sẽ tiếp tục phát triển. Xét về mô hình đại dịch, câu chuyện về Bitcoin đã biến mất. Theo giáo sư Robert Shiller, nghiên cứu về thuật ngữ tìm kiếm kinh tế kể chuyện về Bitcoin đã đạt đến một cơn sốt tương tự như Chế độ hai bản vị trong thế kỷ 19.

Giống như những lời kêu gọi về Chế độ hai bản vị phát đã xuất hiện trong cuối thế kỷ 19 và đầu thế kỷ 20, thời kỳ của nhiều cuộc chiến ở châu Âu và Mỹ, một số yếu tố thúc đẩy cho Bitcoin đã gây xáo trộn địa chính trị, như Brexit và chiến tranh thương mại, v.v. .

Điều đáng chú ý nhất là trong vòng 10 năm, Bitcoin đã đi từ việc xuất hiện trong các chatroom online đến việc xuất hiện trong các tiêu đề trên phương tiện truyền thông toàn cầu cùng với Cục Dự trữ Liên bang, lãi suất và kêu gọi một hệ thống tiền tệ toàn cầu mới không dựa trên nợ. Mạng lưới đã tăng giá trị từ 0 đến hàng trăm tỷ đô la trong cùng khung thời gian.

Những câu chuyện lan truyền giống như một bệnh dịch virus. Liệu sự quan tâm đến Bitcoin và căng thẳng hệ thống có thể đạt đến một tầm cao mới để thúc đẩy Bitcoin trở thành nơi trú ẩn an toàn cho thế kỷ 21?

Kết luận: Chuẩn bị cho một sự thay đổi về chế độ

Điều quan trọng là phải xem xét thay đổi chế độ từ góc độ hệ thống khi việc xây dựng bong bóng đầu tư thụ động, sở hữu chéo tài sản và mối tương quan cao giữa các thị trường làm tăng thêm các mối đe dọa hệ thống. Một sự thay đổi chế độ xảy ra sau khi một hệ thống đạt đến điểm bùng phát, gây ra sự thay đổi đột ngột về trạng thái sang trạng thái cân bằng mới trong hệ thống.

Nhiều điểm tới hạn tiềm năng đang rình rập trong hệ thống tài chính toàn cầu. Thực tế là bong bóng nợ có chủ quyền toàn cầu ngày nay (cũng như chi phí khí hậu) bao gồm 14 nghìn tỷ đô la trái phiếu mang lại lợi nhuận tiêu cực đại diện cho lãnh thổ chưa được khám phá.

Thay vì chỉ đơn giản là ’vàng kỹ thuật số’ – Bitcoin có lẽ đã trở thành hệ thống thông tin và dữ liệu có giá trị, linh hoạt nhất trên thế giới.

Mỗi năm khi mạng Bitcoin tồn tại, nó càng phát triển với khả năng phục hồi. Bitcoin liên tục bị tấn công và thích nghi với các mối đe dọa mới này với các bản cập nhật cho mã cơ sở làm cho nó ngày càng có khả năng chống lại sự tấn công. Có rất nhiều tính năng trong thiết kế phi tập trung của nó có thể chuẩn bị cho một cú sốc hệ thống. Đây là xu hướng ngược lại với toàn bộ hệ thống tài chính.

- Tỷ phú, nhà đầu tư Shark Tank nổi tiếng Mark Cuban: Vàng tốt hơn Bitcoin

- Bitcoin, Vàng và S&P trong năm 2019: BTC và Vàng trỗi dậy giữa sự sụp đổ kinh tế, trong khi vốn chủ sở hữu xoay xở để ‘sống sót’

Diệu Anh

Tạp chí Bitcoin | Bravenewcoin

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Lido Staked Ether

Lido Staked Ether  Dogecoin

Dogecoin  Cardano

Cardano  TRON

TRON  Wrapped stETH

Wrapped stETH  Chainlink

Chainlink  Hyperliquid

Hyperliquid  Wrapped Bitcoin

Wrapped Bitcoin  Ethena USDe

Ethena USDe  Sui

Sui  Avalanche

Avalanche