Hoạt động trên ProShares Bitcoin Strategy ETF (BITO), quỹ ETF dựa trên hợp đồng tương lai bitcoin (BTC) hàng đầu thế giới, đã hạ nhiệt kể từ khi các quỹ ETF đầu tư trực tiếp vào tiền điện tử bắt đầu giao dịch tại Hoa Kỳ vào ngày 11/1.

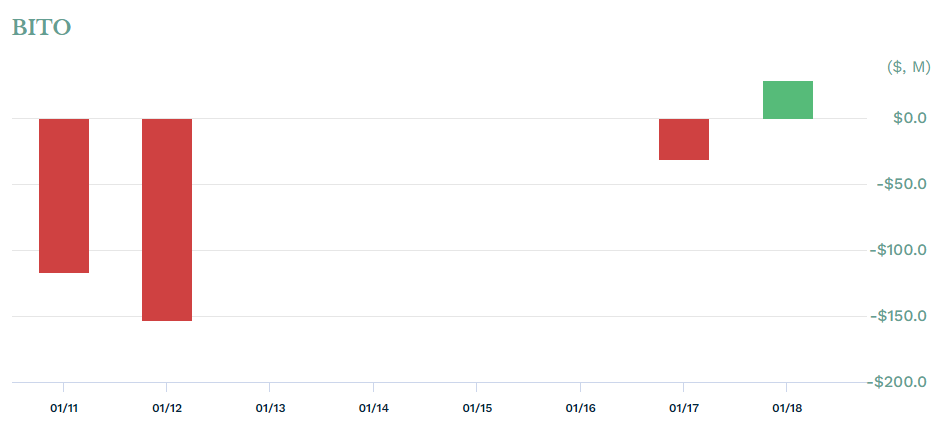

Vào hôm thứ Năm, lượng cổ phiếu BITO trị giá hơn 500 triệu USD đã được đổi chủ trên NYSE, giảm 75% so với kỷ lục 2 tỷ USD được ghi nhận vào ngày 11/1. BITO đã chứng kiến dòng vốn ròng chảy ra hơn 270 triệu USD trong cùng kỳ.

Nguồn: ETF

Trong khi đó, 11 quỹ ETF giao ngay đã ghi nhận khối lượng giao dịch tích lũy là 14 tỷ USD trong tuần đầu tiên, lớn hơn tất cả các quỹ ETF khác ra mắt vào năm 2023, khi chỉ tích lũy được hơn 1,2 tỷ USD tiền đầu tư trong một tuần kể từ khi thành lập.

Các quỹ ETF giao ngay đầu tư vào bitcoin, cho phép các nhà đầu tư tiếp cận với tiền điện tử trong khi tránh những rắc rối khi lưu trữ chúng và được coi là giải pháp thay thế tốt hơn cho các quỹ ETF dựa trên hợp đồng tương lai như BITO.

Vì BITO đầu tư vào hợp đồng tương lai BTC CME nên nó phải chuyển các hợp đồng hết hạn sang hợp đồng mới, phát sinh “chi phí luân chuyển”, điều này ảnh hưởng đến hiệu quả hoạt động của quỹ trong thời gian dài.

Cơ cấu tạo tiền mặt của các quỹ ETF giao ngay có thể sẽ đảm bảo các quỹ ETF dựa trên hợp đồng tương lai vẫn hoạt động song song.

ETF được tạo và mua lại theo hai cách: Tạo bằng hiện vật và tiền mặt. Trước đây, khi tổ chức phát hành ETF muốn tạo cổ phiếu mới, người tham gia ủy quyền (AP) mua chứng khoán cơ bản bao gồm ETF và giao chứng khoán cho tổ chức phát hành để đổi lấy một khối cổ phiếu ETF, có thể được bán trên thị trường công khai. Quá trình này hoạt động ngược lại khi ETF muốn mua lại cổ phiếu.

Quá trình này vẫn giữ nguyên trong cơ cấu tạo bằng tiền mặt, ngoại trừ việc AP cung cấp tiền mặt cho tổ chức phát hành và sau đó tổ chức phát hành mua tài sản thực tế.

Điều đó khiến AP, các tổ chức và công ty tạo lập thị trường, gặp rủi ro biến động giá Bitcoin giữa thời điểm họ nhận được lệnh mua và thời điểm nhà phát hành mua tài sản để tạo ra cổ phiếu mới. Do đó, các AP có khả năng phòng ngừa rủi ro tương tự với các sản phẩm được quản lý như hợp đồng tương lai BITO và CME.

“Không có gì lạ khi AP quay trở lại các sản phẩm được quản lý như BITO để phòng ngừa rủi ro cho vị thế của họ (được gọi là delta) vì họ có thể không có tài khoản hợp đồng tương lai CME để làm như vậy. Đây thường được coi là phương tiện trung gian tốt nếu họ không thể thực hiện hợp đồng tương lai Bitcoin CME”, Laurent Kssis, cố vấn giao dịch tiền điện tử tại CEC Capital, cựu nhà tạo lập thị trường ETF, cho biết.

Kssis nói thêm: “Rủi ro khi tiếp xúc hoặc không được bảo hiểm là rất cao, vì vậy BITO sẽ cung cấp lớp bảo hiểm phù hợp, mặc dù đây không phải là một biện pháp phòng ngừa hoàn hảo do vẫn có khả năng trượt giá và tốn kém một khoản chi phí. Nhưng nhiều AP sẽ không có lựa chọn (vì họ không thể mua Bitcoin hoặc không được bộ phận tuân thủ cho phép đầu tư trực tiếp vào Bitcoin) hoặc thậm chí sẽ không có cơ sở hạ tầng, chẳng hạn hệ thống lưu ký hoặc bộ phận hành chính hỗ trợ để điều chỉnh các vị trí”.

David Dương, người đứng đầu bộ phận nghiên cứu tổ chức tại Coinbase, cho biết trong bản tin hàng tuần rằng, bất chấp sự sụt giảm gần đây về khối lượng của BITO, nó sẽ vẫn là “một phần không thể thiếu trong không gian Bitcoin ETF”.

“Chúng tôi tin rằng một số AP (cụ thể là các đại lý môi giới) sẽ tiếp tục dựa vào các phương tiện phòng ngừa rủi ro được quản lý, chẳng hạn như hợp đồng tương lai long CME hoặc long BITO khi tạo cổ phiếu (hoặc hợp đồng tương lai short CME nếu mua lại)”.

Dương cho biết thêm một số AP có khả năng đã mua Bitcoin trước khi ra mắt ETF giao ngay và bán BITO để “để phòng ngừa rủi ro mua bán trong ngày”.

Tham gia Telegram của Tạp Chí Bitcoin: https://t.me/tapchibitcoinvn

Theo dõi Twitter (X): https://twitter.com/tapchibtc_io

Theo dõi Tiktok: https://www.tiktok.com/@tapchibitcoin

- 9 quỹ Bitcoin ETF đã tích luỹ tổng cộng 95.297 BTC

- Đây là cách các ông lớn Phố Wall đang quản lý Bitcoin ETF giao ngay

- CryptoQuant: Áp lực bán của GBTC có thể kéo dài đến tháng 4

Việt Cường

Theo CoinDesk

- Thẻ đính kèm:

- ProShares

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Lido Staked Ether

Lido Staked Ether  Dogecoin

Dogecoin  TRON

TRON  Cardano

Cardano  Wrapped stETH

Wrapped stETH  Chainlink

Chainlink  Wrapped Bitcoin

Wrapped Bitcoin  Ethena USDe

Ethena USDe  Hyperliquid

Hyperliquid  Wrapped eETH

Wrapped eETH  Sui

Sui

.png)