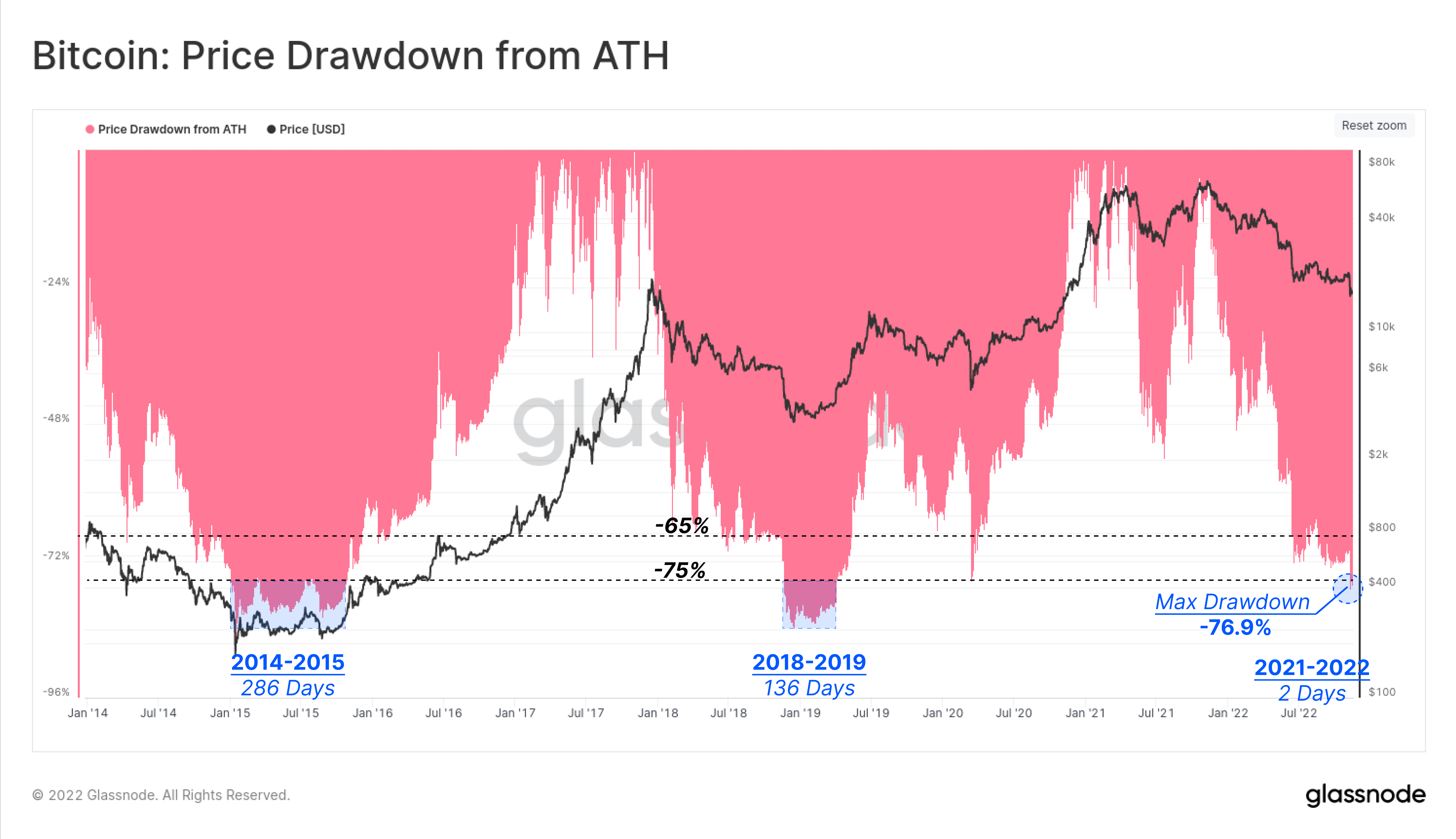

Giá Bitcoin hiện đang giảm 75% so với mức cao nhất mọi thời đại (ATH), với mức giảm tối đa là 76,9% do sự sụp đổ của FTX vào ngày 9 tháng 11. Tuy nhiên, điều này không có gì lạ trong lịch sử của Bitcoin. Trong thị trường gấu 2014-2015, Bitcoin đã giảm hơn 85% so với ATH của nó và tồn tại trong khoảng 286 ngày với mức đầu hàng tối đa.

Một sự kiện tương tự đã xảy ra trong thị trường gấu 2018-2019, cũng chứng kiến mức sụt giảm 84% trong 136 ngày. Việc rút tiền 76% bắt đầu vào giữa tháng 11, do đó, dựa trên lịch sử, điều này có thể tiếp tục vào Quý 1 năm 2023.

Bitcoin giảm giá từ mức ATH | Nguồn: Glassnode

Năm 2022, một thị trường gấu khác so với năm 2014 và 2018

Thị trường gấu năm 2022 hiện tại khác với thị trường gấu năm 2014 và 2018 vì nhiều lý do khác nhau, chủ yếu là do Bitcoin trở thành một loại tiền tệ chính thống.

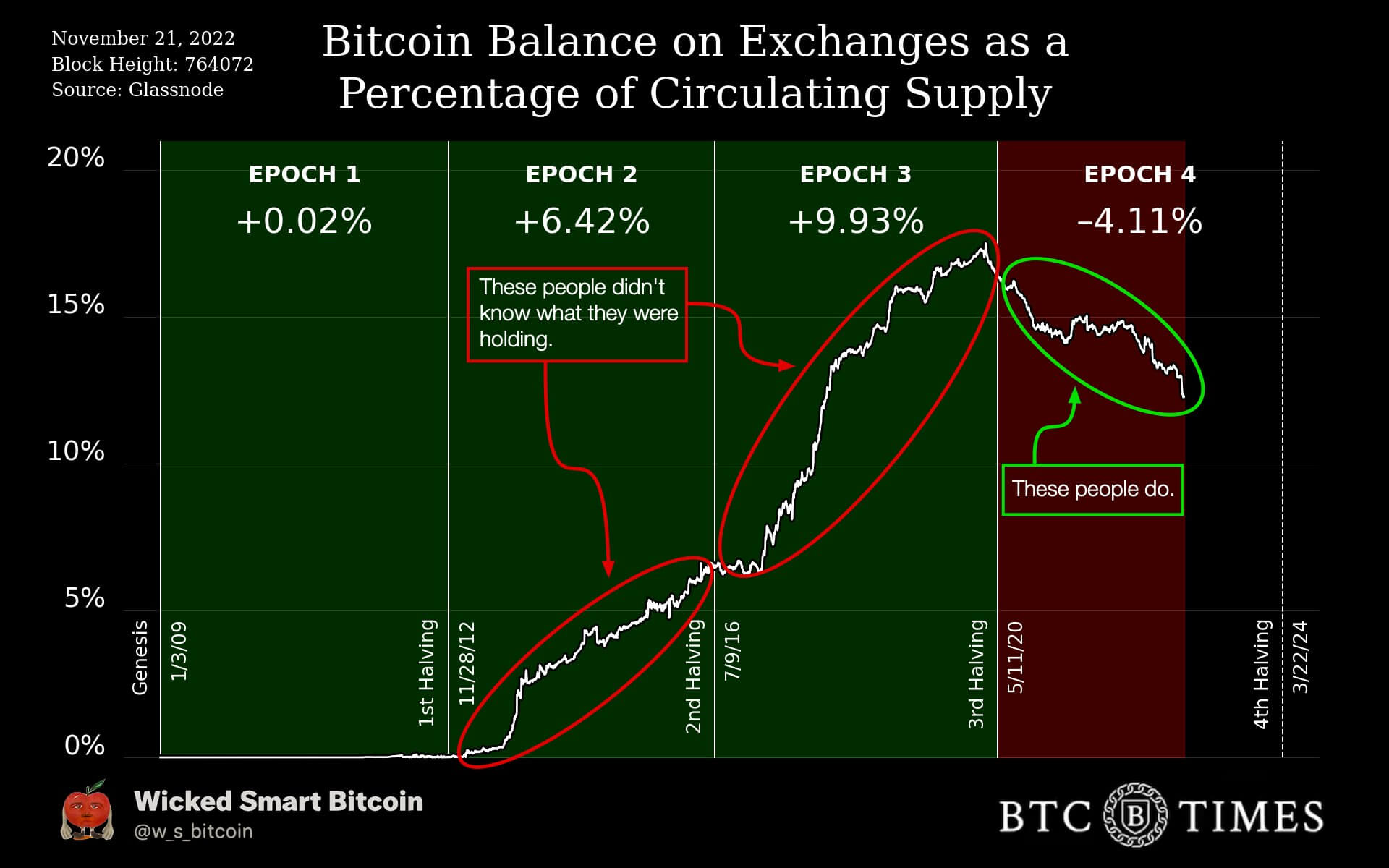

- Kỷ nguyên 2 – Sự kiện Halving thứ hai (2012-2016)

Trong đợt tăng giá năm 2013, khi Bitcoin tăng vọt lên hơn 1.000 USD – và vào năm 2017, khi giá đạt 20.000 USD – tiền đã nhanh chóng được đưa lên sàn giao dịch.

Trong sự kiện Halving thứ hai, hoặc kỷ nguyên 2 – chứng kiến giá Bitcoin đạt mức cao 1.000 USD – gần 6,5% BTC đã quay trở lại các sàn giao dịch tập trung. Từ đầu đến cuối Kỷ nguyên 2, vài trăm Bitcoin đến hơn 1.000 Bitcoin đã kết thúc trên các sàn giao dịch.

- Kỷ nguyên 3 – Sự kiện Halving lần thứ ba

Kỷ nguyên thứ 3 bắt đầu vào giữa năm 2016, chứng kiến khoảng 1 triệu Bitcoin trên các sàn giao dịch. Vào cuối đợt Halving thứ ba, các sàn giao dịch đã nắm giữ hơn 3 triệu Bitcoin, ngay trước Covid 2020. Điều này chứng kiến giá Bitcoin tăng lên 20.000 USD vào cuối năm 2017 nhưng mức thấp nhất là 3.000 USD.

- Kỷ nguyên 4 – Sự kiện Halving lần thứ tư

Kể từ khi covid và bắt đầu sự kiện Halving lần thứ tư, các sàn giao dịch đã chứng kiến sự sụt giảm hơn 4% nguồn cung Bitcoin, khiến khoảng 12% nguồn cung còn lại trên các sàn giao dịch. Trong 30 ngày qua, hơn 135.000 BTC đã được rút khỏi các sàn giao dịch — khoản khấu trừ 1% nguồn cung Bitcoin. Đây là kỷ nguyên đầu tiên mà số BTC bị loại bỏ trong thị trường gấu. Cho đến nay, Bitcoin đã chạm mức thấp nhất là 15.500 USD từ mức cao nhất là 69.000 USD.

Số dư Bitcoin trên sàn giao dịch | Nguồn: Wicked Smart Bitcoin

Lần này thì khác?

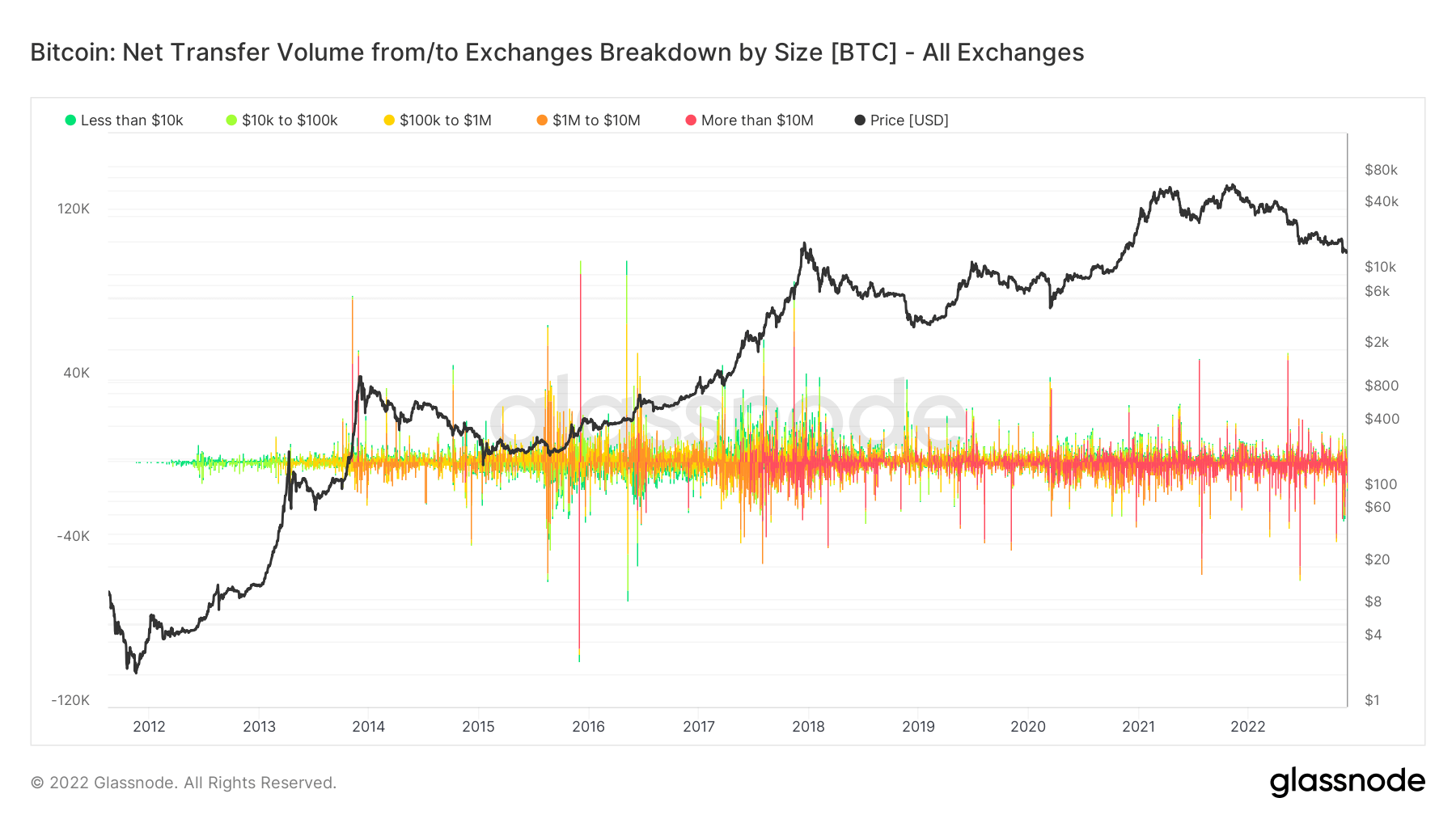

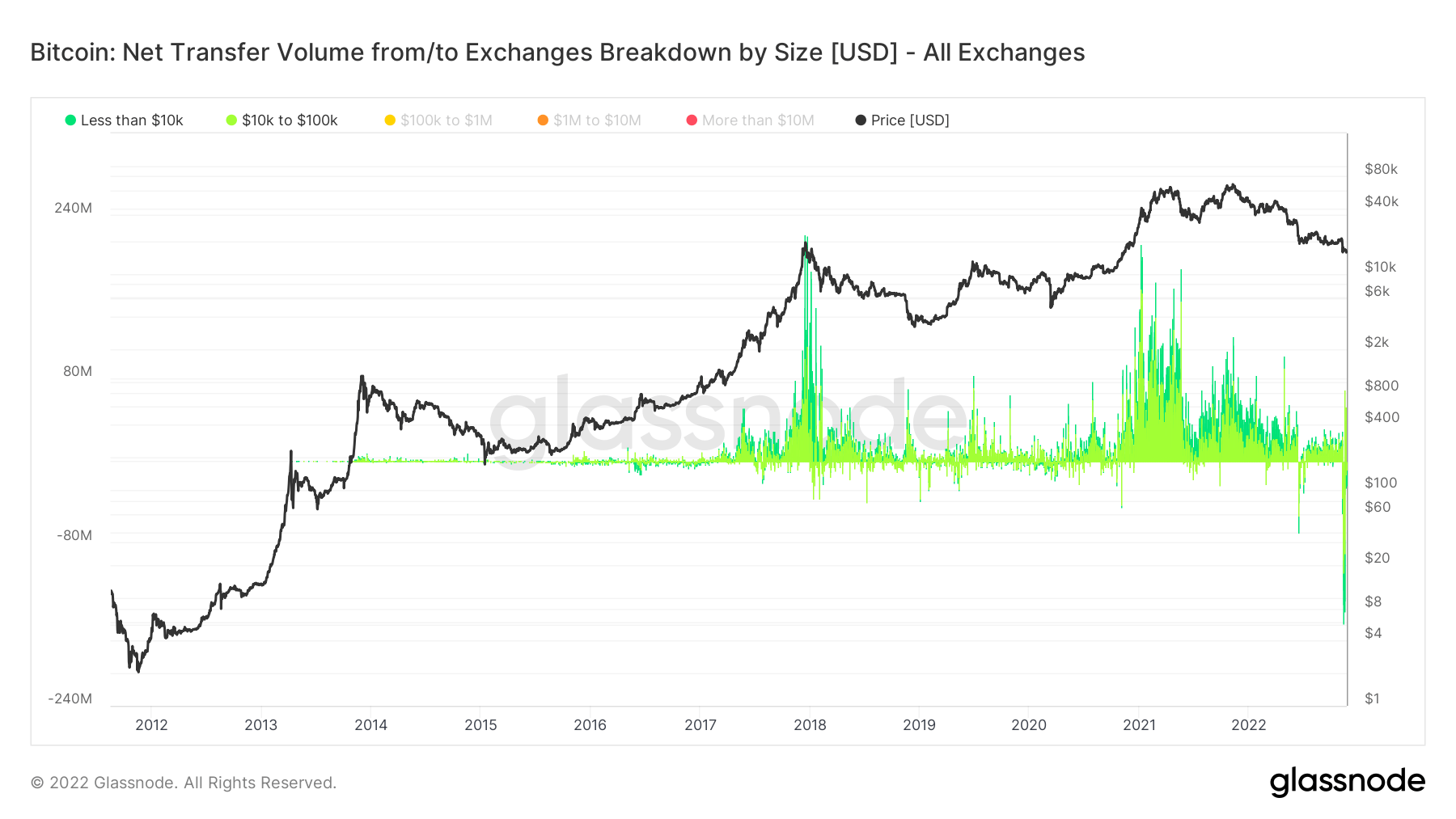

Tìm hiểu sâu hơn về các nhóm đang rút Bitcoin khỏi các sàn giao dịch, ta có thể thấy kể từ khi Bitcoin ra đời, một loạt các giao dịch chuyển từ xanh sang vàng báo hiệu các giao dịch nhỏ. Thời gian trôi qua và cho đến khoảng năm 2017, một cơn bão giao dịch màu đỏ bắt đầu xảy ra, báo hiệu việc áp dụng thể chế sắp vào thị trường.

Khối lượng chuyển ròng từ/đến các sàn giao dịch | Nguồn: Glassnode

Tuy nhiên, khi lọc để hiển thị các giao dịch bán lẻ dưới 100.000 USD, rõ ràng là họ đã FOMO trong các đợt tăng giá cao điểm của năm 2017 và 2021 — với hơn 200 triệu USD trong những ngày cao điểm. Mặt khác, trong 30 ngày qua, mạng lưới đã chứng kiến số lần rút tiền từ bán lẻ nhiều nhất từ trước đến nay, vượt qua 180 triệu USD. Nhà đầu tư bán lẻ có thể đã học được một bài học lớn với sự sụp đổ của FTX và ý nghĩa “not your keys, not your coin”.

Khối lượng chuyển ròng từ/đến các sàn giao dịch | Nguồn: Glassnode

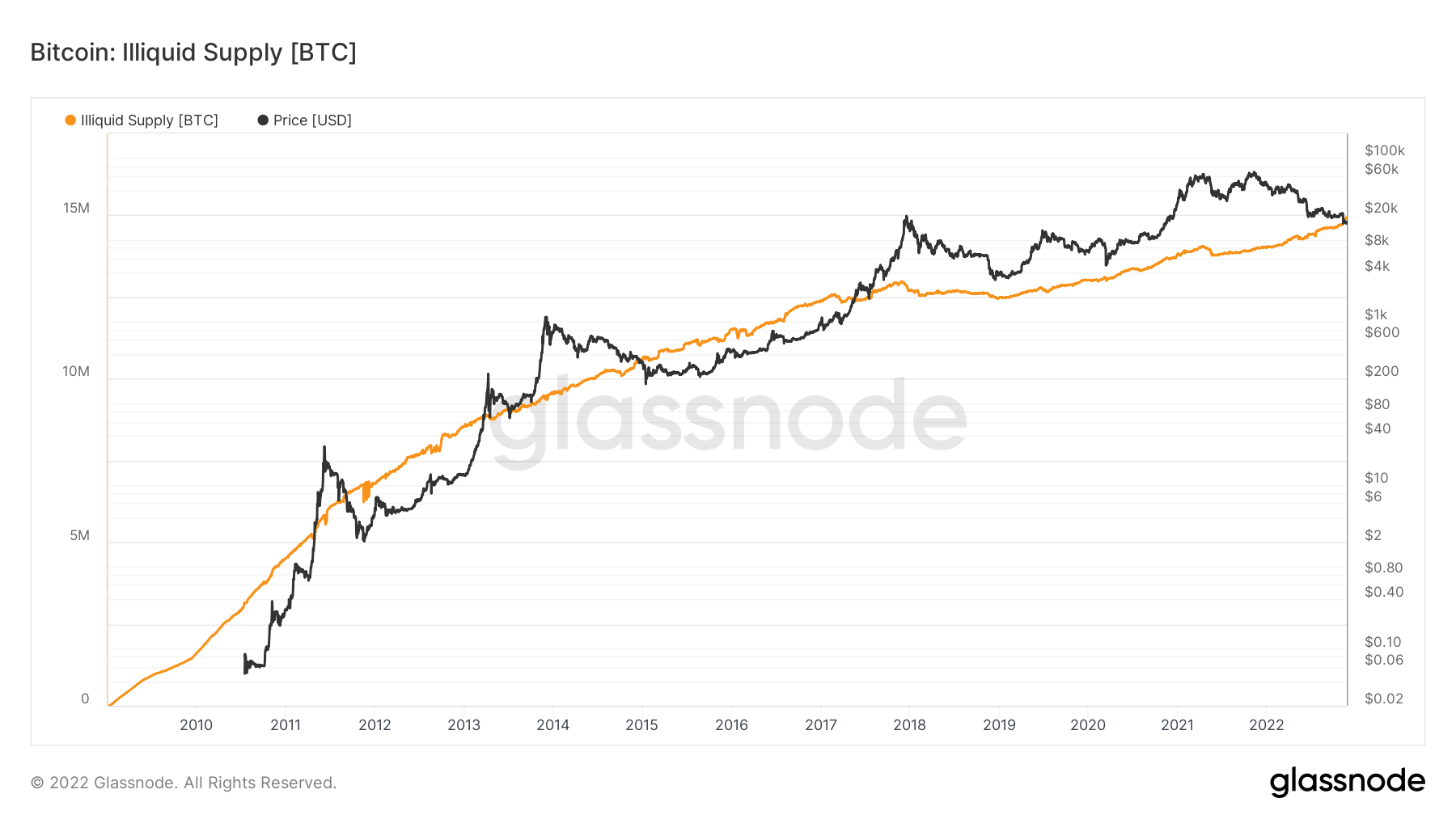

Do sự sụp đổ của FTX và các thực thể tập trung khác trong không gian tiền điện tử, quyền tự quản lý đã trở thành một chủ đề nóng và số lượng tiền tự quản lý đã tăng theo cấp số nhân vào năm 2022 (từ 14 triệu lên 15 triệu). Nguồn cung lưu hành hiện tại là 19,2 triệu sẽ đặt tiền tự lưu ký ở mức 78%.

Nguồn cung thiếu thanh khoản | Nguồn: Glassnode

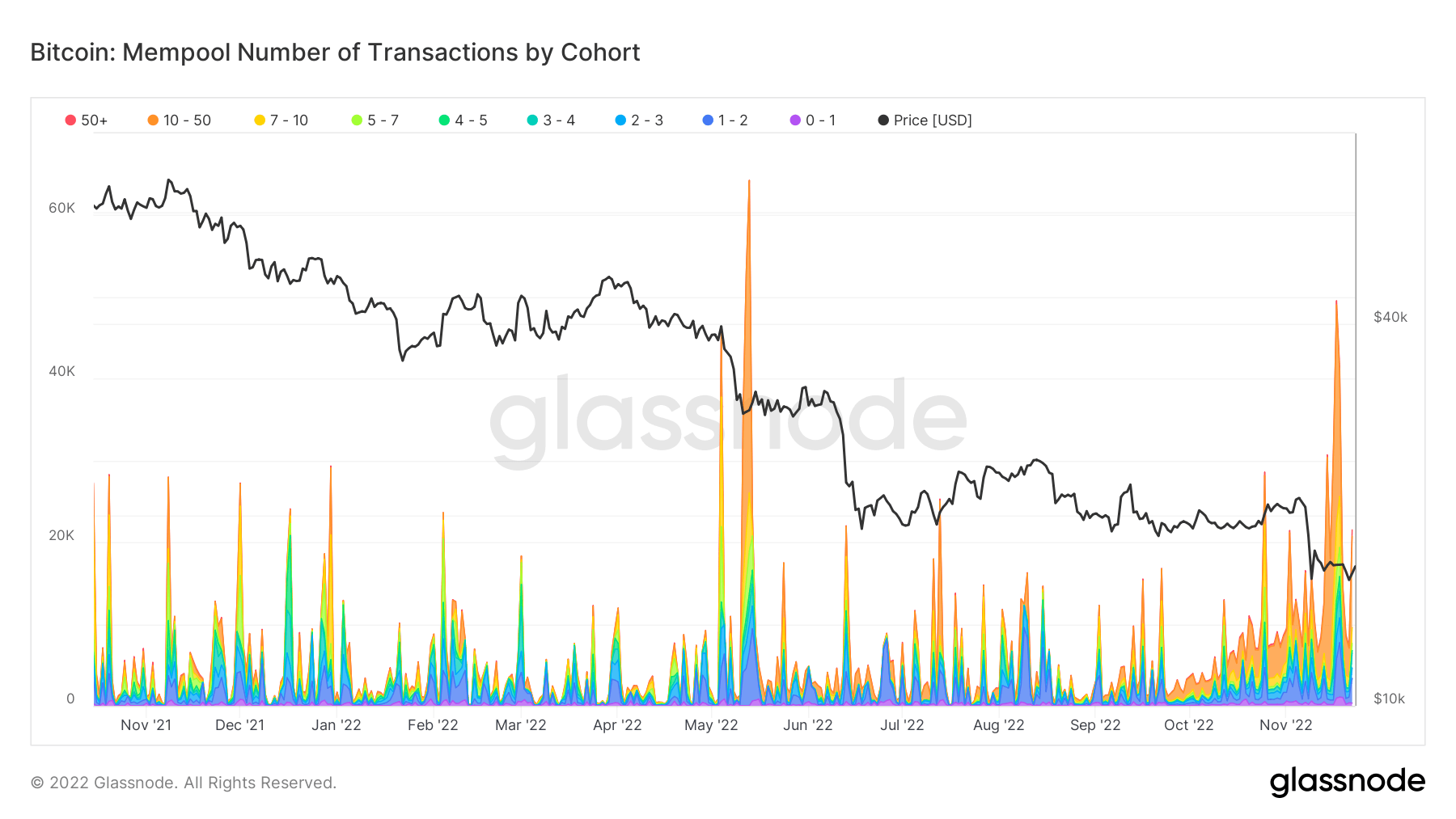

Do số lượng coin rời khỏi các sàn giao dịch, các pool đã chứng kiến sự gia tăng đáng kể trong các giao dịch — đáng chú ý nhất là vào tháng 6 và tháng 11. Có thể thấy một mối tương quan rõ ràng trong việc đầu hàng từ sự sụp đổ của FTX và Luna.

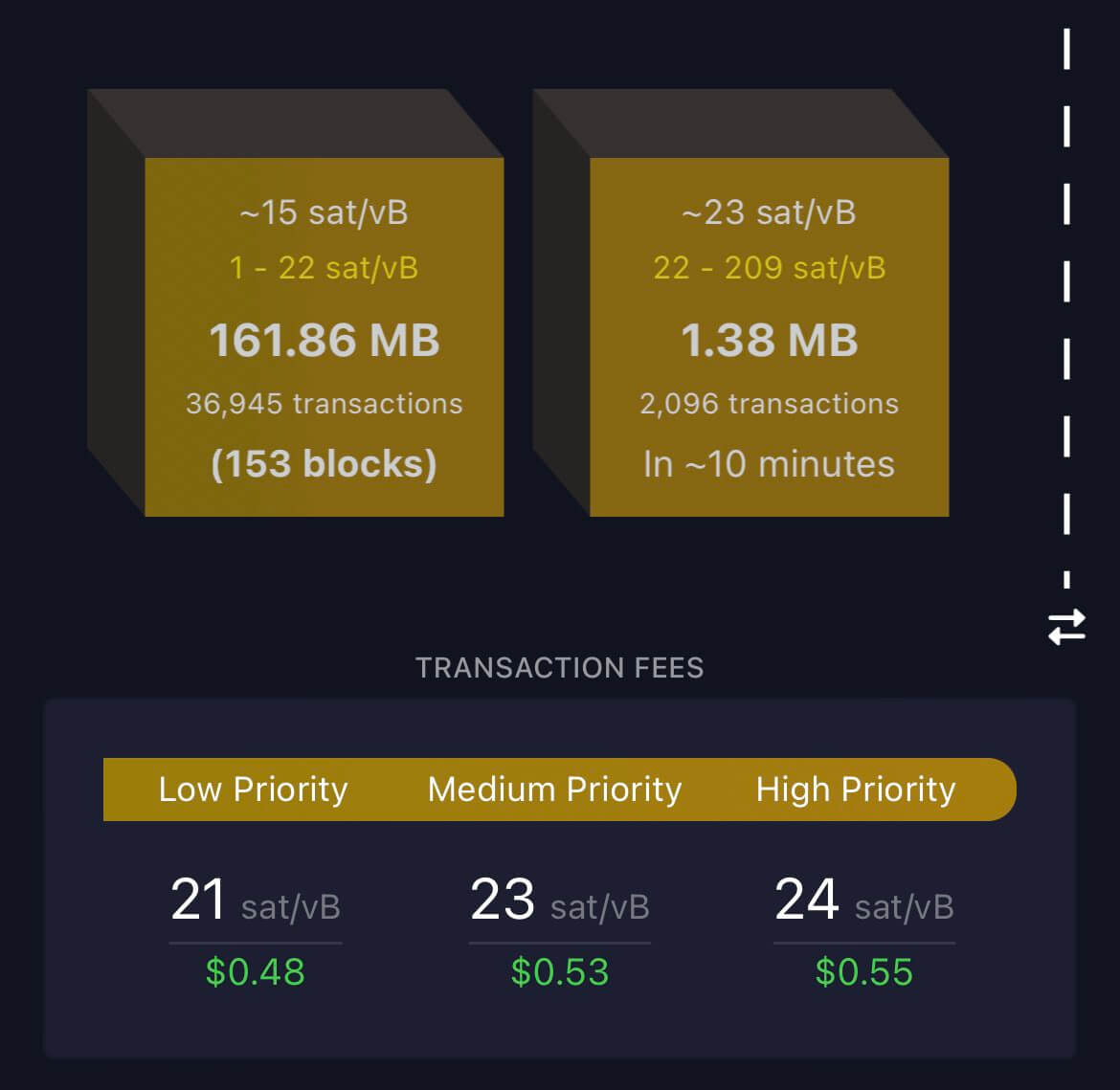

Những gì đã xảy ra vào tuần trước đã chứng kiến một lượng lớn khối lượng mạng và lưu lượng truy cập được xây dựng trên blockchain. Khi mempool bị tồn đọng, các node ưu tiên những node có phí cao hơn với khối lượng lớn. Vào ngày 14 tháng 11, 154 khối đang chờ trong mempool. Đây là lượng tồn đọng đáng kể nhất kể từ tháng 5 năm 2021 và hoạt động lớn như vậy hiếm khi được nhìn thấy bên ngoài thị trường tăng giá.

Số lượng giao dịch trên Mempool | Nguồn: Glassnode

Mempool | Nguồn: Mempool.space

Các thực thể mới tham gia vào hệ sinh thái

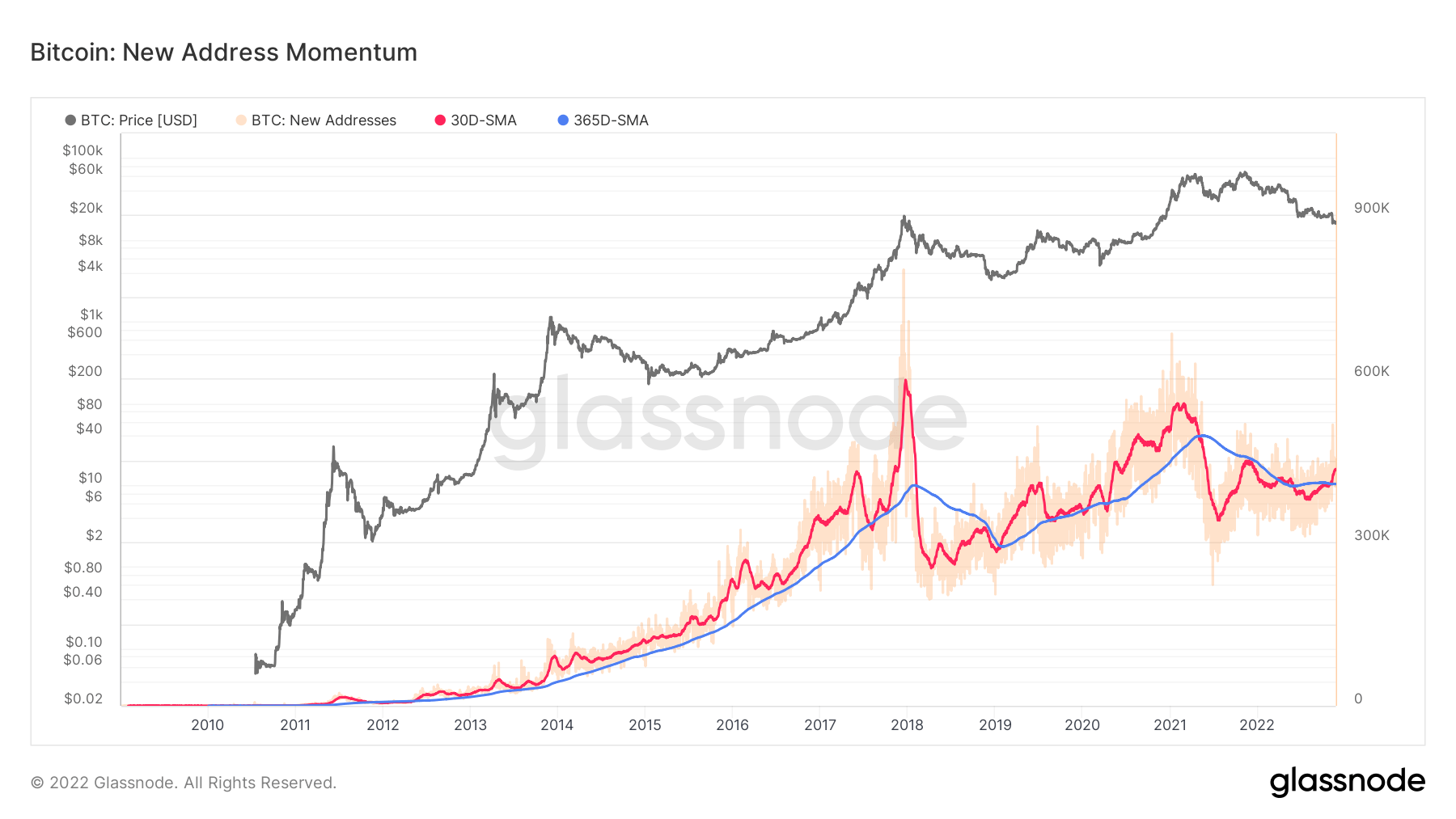

Việc áp dụng mạng lành mạnh được thể hiện bằng sự gia tăng số người dùng hoạt động hàng ngày, thông lượng giao dịch nhiều hơn và tăng nhu cầu đối với blockchain (và ngược lại). Tìm hiểu sâu hơn về dữ liệu on-chain cho thấy hầu hết các địa chỉ khác không đã được tạo trong tháng trước. Đường trung bình động đơn giản (SMA) 30 ngày của các địa chỉ mới đã vượt qua đường SMA 365 ngày, đi ngang trong phần tốt hơn của năm 2022.

Động lượng địa chỉ mới | Nguồn: Glassnode

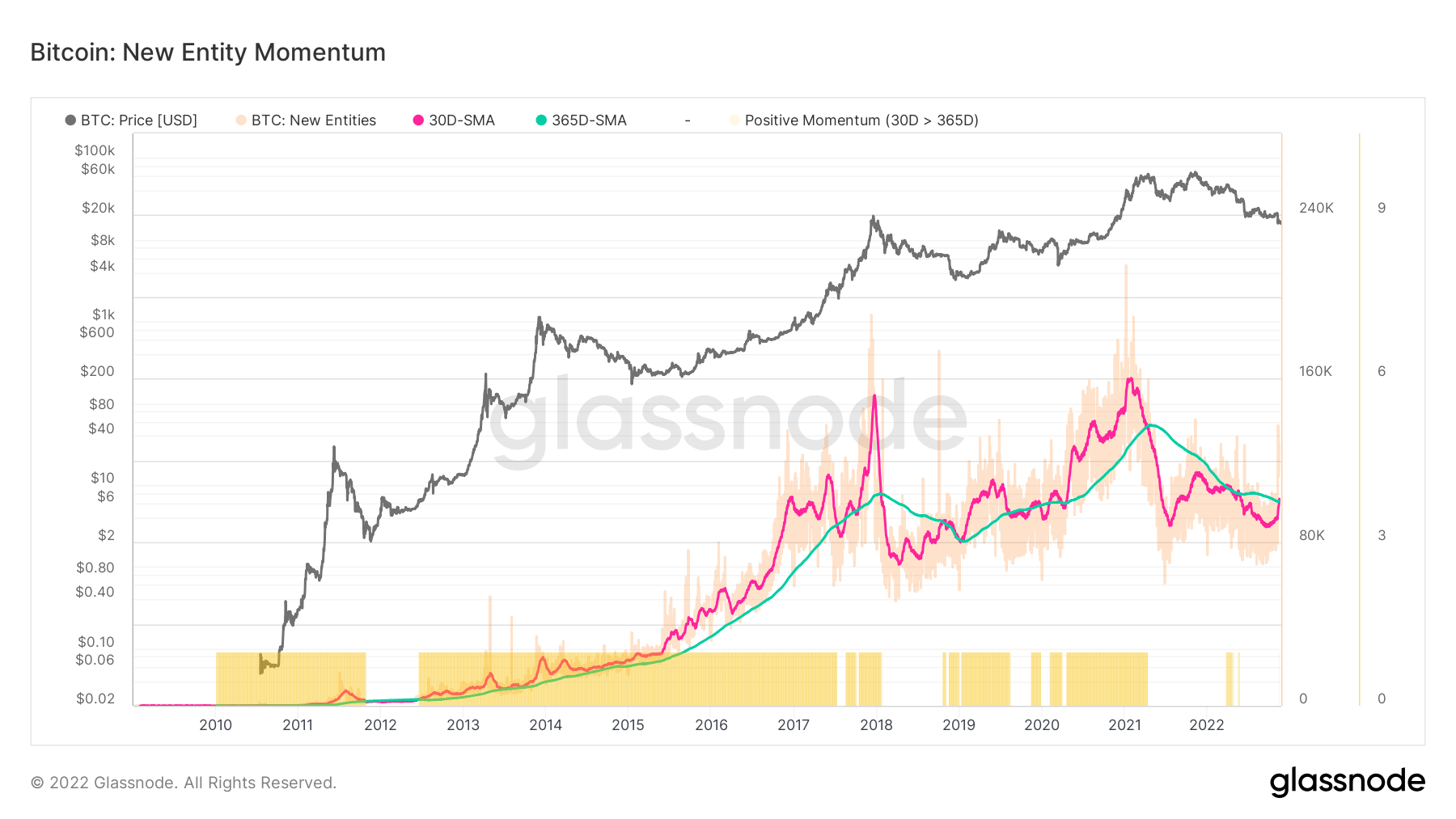

Sự tăng trưởng về số lượng địa chỉ mới được chuyển thành động lượng thực thể cao hơn. Tất cả các địa chỉ số dư khác không mới phải có được số dư đó trong tháng trước, làm tăng đáng kể các thực thể mới trên mạng lưới. Lần cuối cùng cả thực thể mới và địa chỉ mới đều nằm trên DMA 365 của chúng là trong đợt tăng giá 2020-2021.

Động lượng thực thể mới | Nguồn: Glassnode

Một đường cong lợi suất đảo ngược lịch sử của Hoa Kỳ

Đường cong lợi suất đảo ngược là khi lãi suất ngắn hạn cao hơn lãi suất dài hạn và thị trường nói với người cho rằng chúng quá chặt chẽ. Điều gì làm cho đường cong đảo ngược? Lãi suất ngắn hạn tăng do thị trường tin rằng Fed sẽ tiếp tục tăng lãi suất, trong khi lãi suất dài hạn giảm xuống dưới lãi suất ngắn hạn do niềm tin rằng đến một lúc nào đó, nền kinh tế sẽ thấy lạm phát giảm.

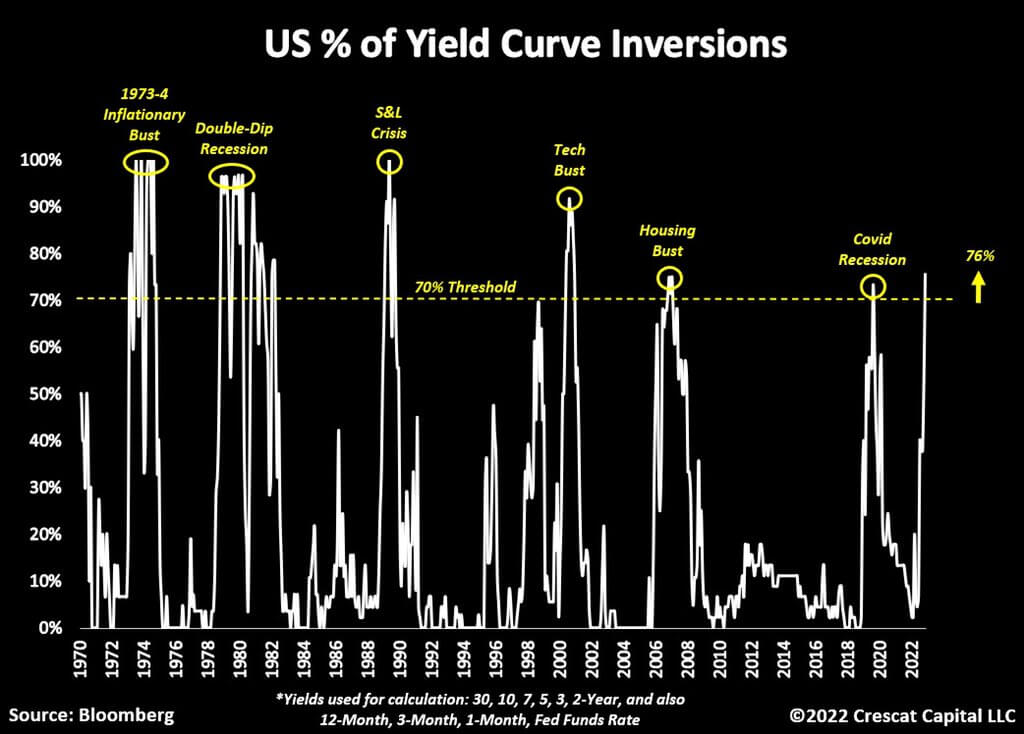

Nhiều đường cong lợi suất đảo ngược khác nhau được xem xét để xác định suy thoái, đáng chú ý nhất là kỳ hạn 10 năm trừ 2 năm và 10 năm trừ 3 tháng. Hiện tại, hơn 75% toàn bộ đường cong kho bạc của Hoa Kỳ bị đảo ngược; bất cứ lúc nào trên 70%, một cuộc suy thoái đã xảy ra trong 50 năm qua.

Tỷ lệ đảo ngược đường cong lợi suất của Hoa Kỳ | Nguồn: Bloomberg

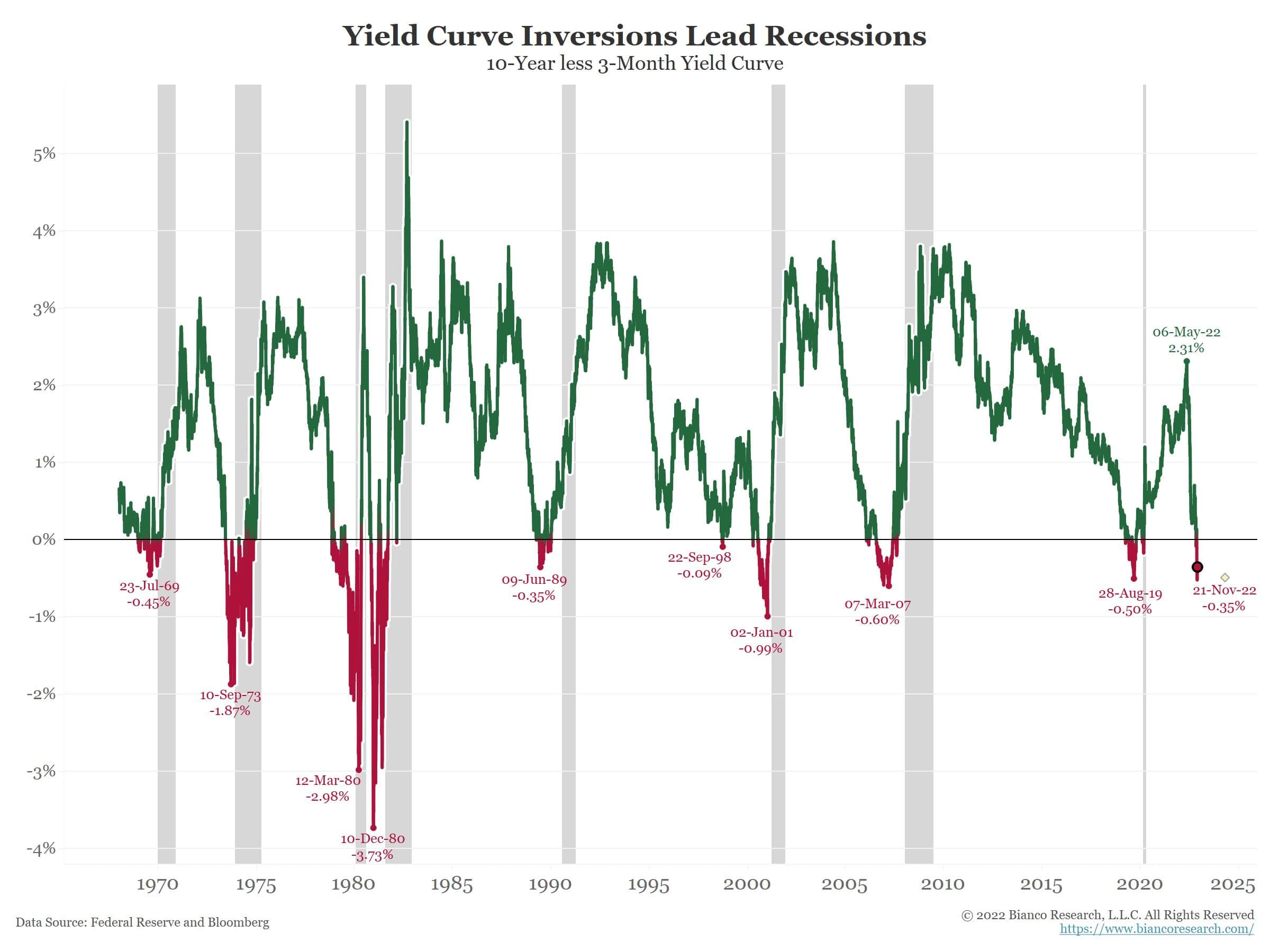

Các nhà kinh tế tin rằng chênh lệch lợi suất 10 năm ít hơn 3 tháng là chính xác nhất để xác định các cuộc suy thoái vì hầu hết các nghiên cứu đã nghiên cứu về nó. Đường cong đã bị đảo ngược trong gần hai tuần báo hiệu “sự đảo ngược liên tục”.

“Khi đường cong lợi suất 3 tháng/10 năm đảo ngược trong mười ngày liên tiếp, tỷ lệ này là 8 ăn 8 khi dự đoán các cuộc suy thoái trong hơn 50 năm qua. Thời gian giao hàng trung bình là 311 ngày hoặc khoảng mười tháng”, Jim Bianco, nhà nghiên cứu Bianco.

Tham gia Telegram của Tạp Chí Bitcoin: https://t.me/tapchibitcoinvn

Theo dõi kênh Tiktok của Tạp Chí Bitcoin tại đây: https://www.tiktok.com/@tapchibitcoin

- Sam Bankman Fried vẫn nghĩ FTT “hợp pháp” hơn hầu hết các Token

- Token FTT vẫn giao dịch trên $1 dù có 2 thực thể nắm giữ 73% tổng cung

Xoài

Theo Cryptoslate

- Thẻ đính kèm:

- Jim Bianco

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Lido Staked Ether

Lido Staked Ether  Dogecoin

Dogecoin  TRON

TRON  Cardano

Cardano  Wrapped stETH

Wrapped stETH  Chainlink

Chainlink  Wrapped Bitcoin

Wrapped Bitcoin  Hyperliquid

Hyperliquid  Wrapped eETH

Wrapped eETH  Sui

Sui  Ethena USDe

Ethena USDe

.png)