Tài chính phi tập trung (Defi) đã sử dụng tiền điện tử như một cơn bão cung cấp cho hodlers nhiều lựa chọn kiếm được lợi nhuận cao từ việc nắm giữ tiền điện tử và stablecoin của họ. Defi đã không chỉ dẫn đến cuộc biểu tình rất lớn trong giá của token phần thưởng và quản trị như YFI và LEND mà nó còn mở lối cho một sự quan tâm mới được tìm thấy trong crypto.

Việc phát hành các giao thức thanh khoản như Uniswap và Curve đã dẫn lối cho sự bùng nổ trong DeFi, với việc ngay cả các khách hàng tổ chức cũng quan tâm đến việc thu được lợi nhuận từ việc nắm giữ tiền điện tử của họ. Giờ đây, sự bùng nổ tiếp theo của các sản phẩm canh tác năng suất như Yearn.Finance và Pickle.Finance đã cho phép người dùng tận dụng nhiều giao thức tạo lãi suất.

Trong khi một số token DeFi chính đã chứng kiến sự điều chỉnh giá nổi bật gần đây , hoạt động trong lĩnh vực này đã phục hồi sau mức giảm mạnh 40% vào ngày 18 tháng 9. Trong khi tổng giá trị bị khóa giảm từ 13,25 đô la xuống 6,3 tỷ đô la chỉ trong 4 ngày, nó hiện đã đã phục hồi đến khoảng 9,5 tỷ đô la bị khóa, theo dữ liệu từ DeFi Pulse.

Canh tác lợi nhuận khó hơn vẻ ngoài

Yearn.Finance đã trở nên khá phổ biến trong giới cá voi Ethereum, đặc biệt là sau khi ra mắt yVaults cho phép người dùng gửi tiền.

Các kho tiền này về cơ bản là một tập hợp các hành động tự động trải qua nhiều giao thức để mở các vị trí trong các tài sản stablecoin có năng suất cao nhất. Những người tham gia cũng được hưởng lợi từ việc nuôi thêm các token trong quá trình này và tài khoản này hoạt động giống như một tài khoản tiết kiệm thông minh, chỉ là thông minh hơn nhiều.

yVaults đã được chứng minh là mang lại lợi suất phần trăm hàng năm (APY) cực kỳ cao cho người dùng, với một số thậm chí đạt mức phần trăm bốn chữ số. Tuy nhiên, các APY này có thể hơi gây hiểu nhầm vì chúng chỉ hiển thị lợi tức kỳ vọng cho một tỷ lệ thay đổi tại một thời điểm nhất định.

Hầu hết các dự án canh tác lợi nhuận chỉ kéo dài vài tuần hoặc thậm chí vài ngày, trong khi APY được hiển thị phản ánh tiền lãi kiếm được trong cả năm.

Điều này có nghĩa là các nhà đầu tư không có định hướng chi tiết có thể bị thu hút bởi một số lượng lớn các pool canh tác rủi ro nhưng sau đó thực sự kết thúc bằng việc thua lỗ vào thời điểm họ chuẩn bị thu hoạch.

Cá voi kiếm được bao nhiêu?

Để xem xét sâu hơn vấn đề lợi suất gây hiểu lầm, Flipside Crypto đã xây dựng một máy tính đo lường lợi nhuận kiếm được trên yVaults của Yearn.Finance. Thông qua đó, Flipside đã có thể xác định số tiền chính xác mà một số cá voi lớn nhất trong lĩnh vực tiền điện tử có thể kiếm được từ việc đặt cược vào yVaults.

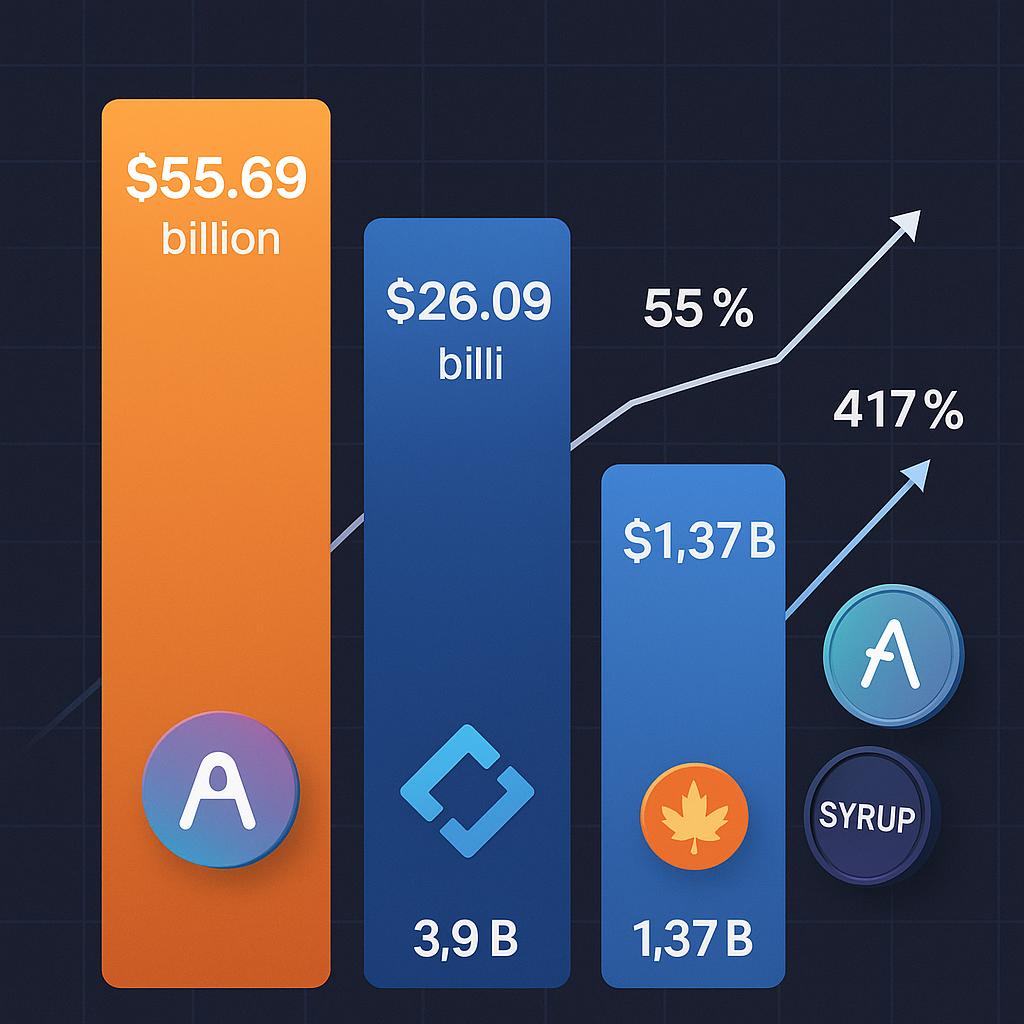

Sử dụng kho tiền yCRV, tận dụng Curve để kiếm tiền lãi chủ sở hữu, Flipside kết luận rằng một con cá voi trong kho yCRV đã khóa hơn 97 triệu đô la token yCRV (token được hỗ trợ bởi một rổ stablecoin) và cuối cùng đã kiếm được 800.000 đô la lợi nhuận sau ba tuần.

Lợi nhuận USD từ kho tiền yCRV. Nguồn: Flipside Crypto

Một con cá voi khác đã đầu tư 40,6 triệu đô la vào cùng một kho tiền và có thể đảm bảo lợi nhuận 500.000 đô la trong cùng khoảng thời gian.

Lợi nhuận USD từ kho tiền yCRV. Nguồn: Flipside Crypto

Con cá voi thứ ba dần dần gửi hơn 10,9 triệu đô la và kiếm được khoảng 177.000 đô la trong cùng khoảng thời gian.

Lợi nhuận USD từ kho tiền yCRV. Nguồn: Flipside Crypto

Theo Flipside Crypto, mặc dù APY không nằm trong phạm vi bốn chữ số, nhưng người dùng yCRV đã nhận được lợi nhuận đơn giản là 2,17%, tương đương với APY là 40,46%.

Mặc dù đây là một con số ấn tượng, có rất nhiều quỹ khác trả APY cao hơn nhiều, nhưng cũng cần lưu ý rằng việc đầu tư vào những kho tiền này đi kèm với rủi ro.

Các pool thanh khoản có đáng để liều mình không?

Kho tiền yCRV tương đối an toàn, vì nó không phụ thuộc vào giá của yCRV, mà dựa vào giá của các stablecoin cơ bản DAI, USDC, USDT và TUSD và chúng có thể mất chốt.

Tuy nhiên, các kho tiền khác có stake cao hơn khi người dùng có thể mất hoàn toàn khoản đầu tư của mình, như trong trường hợp của kho tiền yETH sử dụng Ether làm tài sản thế chấp để đúc các token DAI. Điều này có nghĩa là nếu giá của Ether giảm xuống dưới một điểm nhất định, thì người dùng sẽ mất tài sản thế chấp và khoản đầu tư vào kho tiền.

Trong tương lai, khi lĩnh vực DeFi tiếp tục mở rộng, các yếu tố bên ngoài như rào cản về quy định và thiếu khả năng mở rộng mạng có thể trở thành vấn đề đối với các nhà đầu tư và giao thức.

Vì những lý do này, các nhà đầu tư được khuyến nghị không bao giờ đầu tư nhiều hơn mức họ có thể thoải mái thua lỗ bất kể độ sâu của pool thanh khoản hay quy mô tổng giá trị của nền tảng DeFi phổ biến bị khóa.

- Nông dân canh tác năng suất trên DeFi kiếm được 500% lợi nhuận nhưng hầu hết không hiểu gì

- Các miners Ethereum đang là người chiến thắng trong canh tác lợi nhuận nhưng sẽ không kéo dài lâu

Annie

Theo Cointelegraph

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Lido Staked Ether

Lido Staked Ether  Dogecoin

Dogecoin  TRON

TRON  Cardano

Cardano  Wrapped stETH

Wrapped stETH  Chainlink

Chainlink  Wrapped Bitcoin

Wrapped Bitcoin  Hyperliquid

Hyperliquid  Ethena USDe

Ethena USDe  Wrapped eETH

Wrapped eETH  Sui

Sui

.png)