UNI, AAVE, MKR và YFI là một số token DeFi hoạt động tốt nhất tại thời điểm này. Trong khi DeFi phát triển ngoạn mục vài tháng qua, với việc Cardano mới phát hành mainnet hợp đồng thông minh, tâm lý phấn khích lên đến mức chưa từng có. Mặc dù vậy, thị trường DeFi đã giảm đáng kể giá trị. Cùng với đó, những altcoin này cũng thua lỗ kha khá.

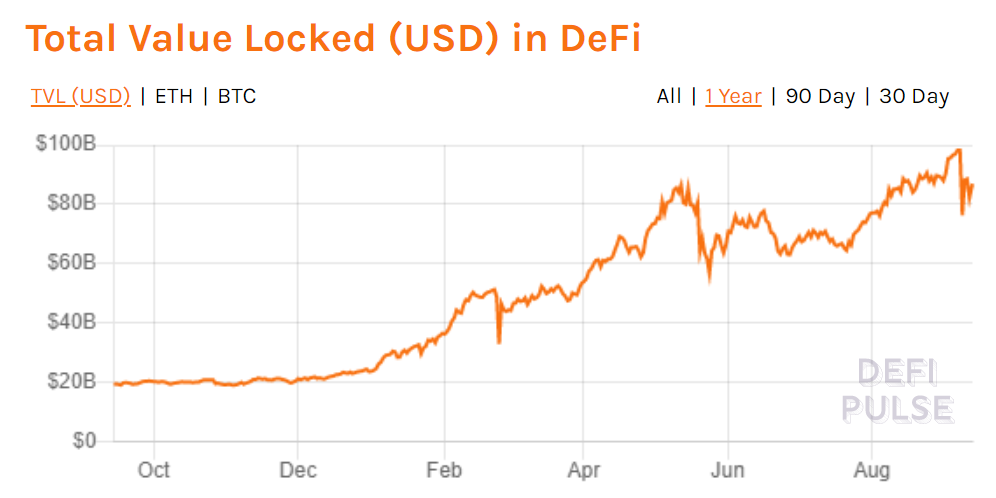

TVL DeFi giảm

Tổng giá trị khóa (TVL) trong DeFi vào tuần này giảm mạnh khoảng 11 tỷ đô la từ 100 tỷ đô la. Điều này không hoàn toàn mới lạ, vì đã xảy ra hai lần trước đó trong năm nay sau khi tăng vào tháng 2 và tháng 5. Vào tháng 2, nó đã giảm 18 tỷ đô la và tháng 5 giảm 19 tỷ đô la.

Tuy nhiên, ở mức 87 tỷ đô la, con số này vẫn cao hơn bao giờ hết, vì vậy không có gì phải lo lắng.

TVL DeFi | Nguồn: DeFi Pulse

Cùng với sự sụt giảm của TVL, chỉ số DeFi Pulse Index (DPI) đã giảm 16,62% vào thời điểm viết bài – vẫn thấp hơn mức tồi tệ nhất -24,01%. Mặc dù vậy, xem xét các tài sản DeFi hoạt động hàng đầu như UNI, AAVE, MKR và YFI mang lại nhiều lo lắng hơn.

Trong 5 ngày qua, mỗi token này đã giảm hơn 20%. UNI giảm 26,86% – nhiều nhất trong tất cả.

UNI giảm 26% | Nguồn: TradingView

Vậy tài sản nào tốt nhất?

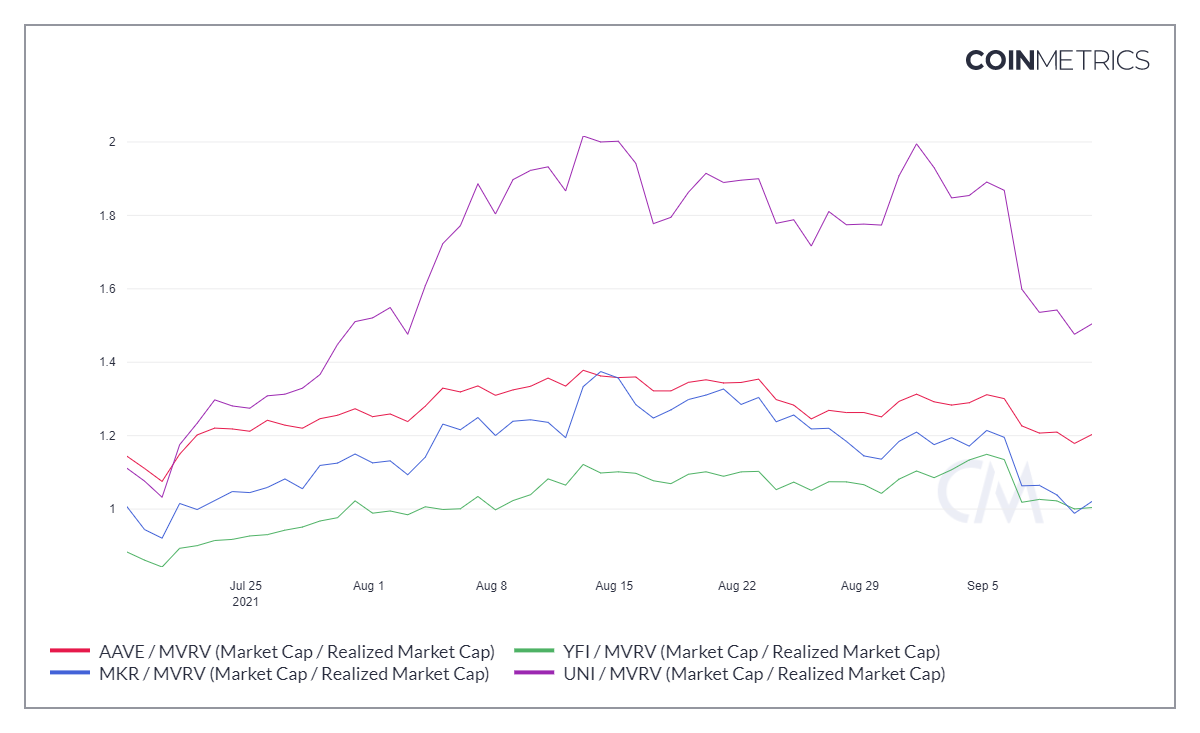

Mặc dù UNI giảm nhiều nhất, nhưng nó có hiệu suất mạng mạnh nhất. Tỷ lệ MVRV và giá trị mạng trên các giao dịch cho thấy sự thống trị hoàn toàn của Uniswap so với các altcoin khác.

MVRV của các coin | Nguồn: Coinmetrics

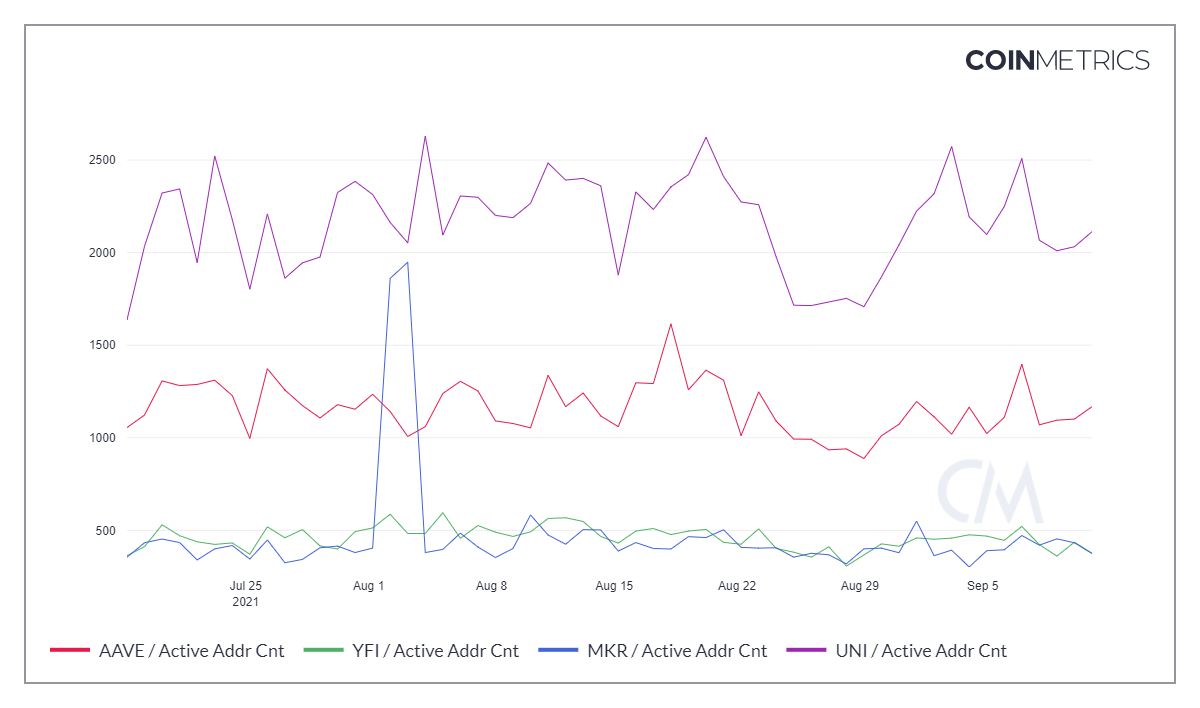

Về sự tham gia của nhà đầu tư, một lần nữa UNI dẫn đầu, tiếp theo là AAVE, YFI và MKR. Uniswap cũng hoạt động tốt nhất cả về địa chỉ hoạt động hàng ngày và số lượng giao dịch.

Địa chỉ hoạt động của các coin | Nguồn: Coinmetrics

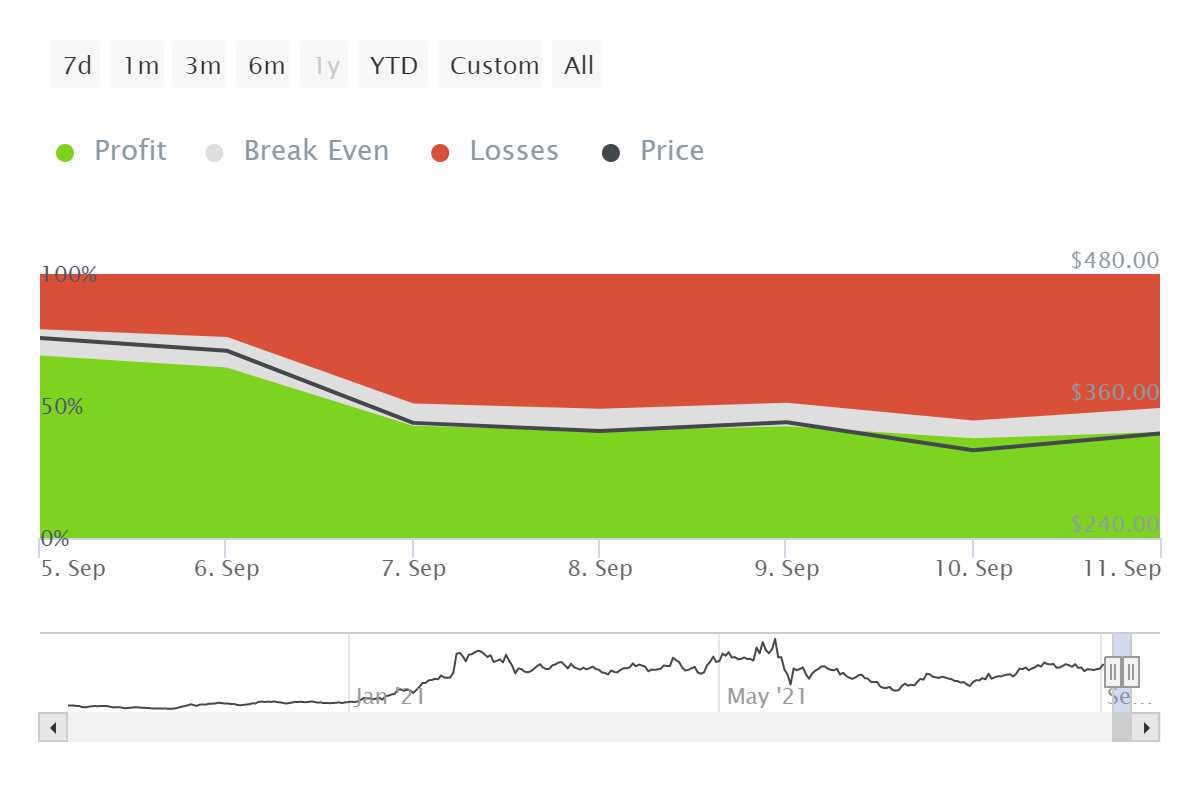

Nhưng về lợi nhuận, thứ hạng đã thay đổi. MKR có lợi nhuận cao nhất hiện tại. YFI và UNI theo sau nó. Ở đây, AAVE bị coi là một tài sản yếu kém vì khả năng sinh lời của nó chỉ 37%.

Lợi nhuận của AAVE là 37% | Nguồn: Intotheblock

Tuy nhiên, có nhiều cập nhật mới khác gần đây. Sự kiện hackathon UniCode đã được công bố cho cộng đồng Uniswap. Maker Foundation tự giải thể để nhường chỗ cho một mạng hoàn toàn phi tập trung. Yearn Finance báo cáo thu nhập 868.000 đô la trong quý 2, thông qua kho bạc yield farming.

Những điều này đã giúp giá tăng và khiến 3 altcoin trở thành lựa chọn đầu tư tốt hơn. Vì vậy, AAVE có thể là coin nên tránh xa bây giờ.

Khối lượng DEX thấp tác động đến các nhà đầu tư như thế nào?

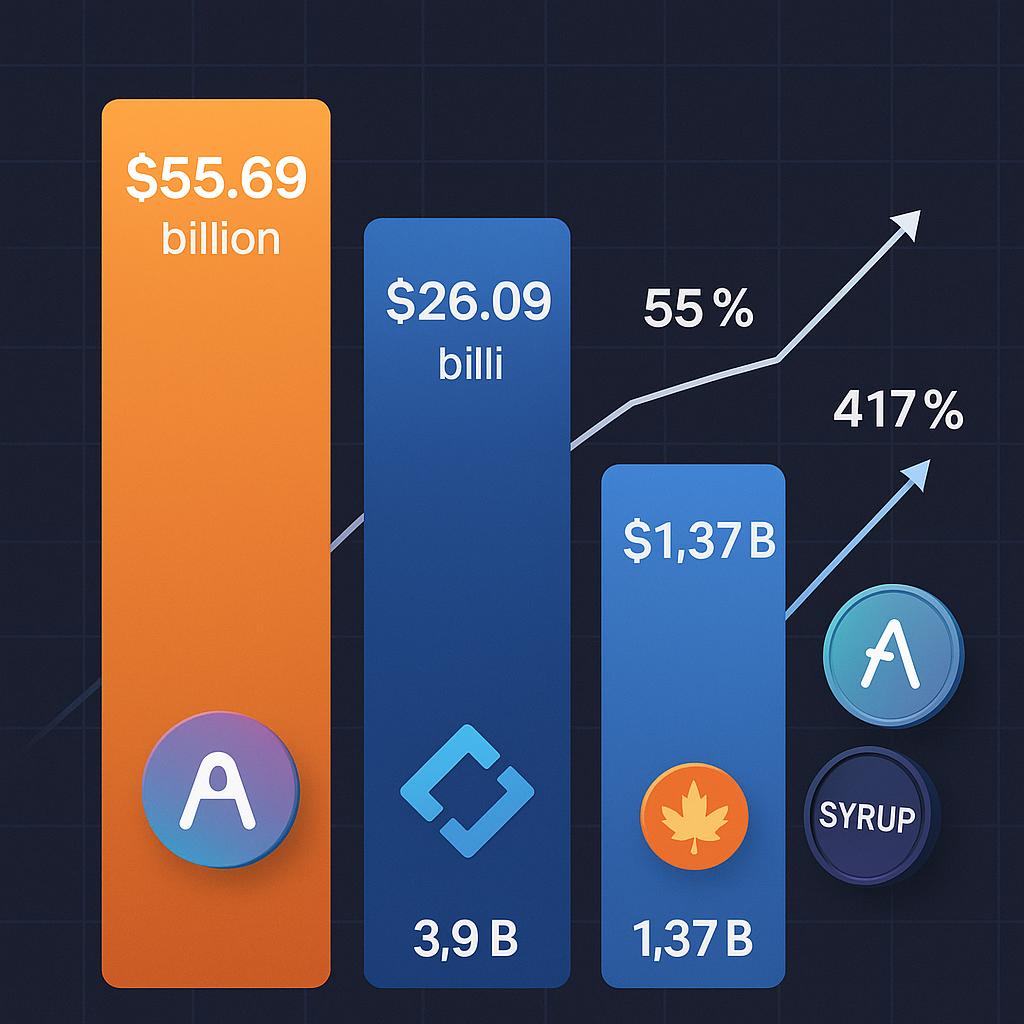

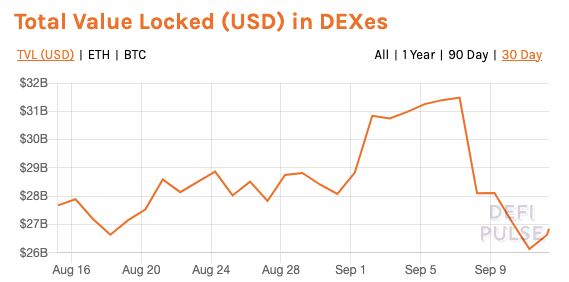

Ngay sau sự cố ngày 7/9, TVL trên các sàn giao dịch phi tập trung (DEX) sụt giảm đáng chú ý. Như đã thấy từ biểu đồ đính kèm, có đến 31,48 tỷ đô la khóa trên các sàn này cho đến ngày 7/9. Tuy nhiên, con số đã giảm xuống còn 26,1 tỷ đô la vào ngày 11/9.

Mức giảm 16,8% nói trên là lớn nhất kể từ tháng 6. Mặc dù đường cong đã thay đổi hướng đi và hiện đang tăng nhưng cần lưu ý rằng con số này vẫn nằm dưới ngưỡng 27 tỷ đô la.

Tổng giá trị bị khóa (USD) trên các DEX | Nguồn: DeFiPulse

Diễn biến phục hồi nhẹ nhìn chung do SushiSwap dẫn đầu. Theo dữ liệu từ DeFiPulse, DEX này hiện có hơn 4,06 tỷ đô la giá trị bị khóa và ghi nhận mức tăng 11% chỉ trong ngày qua.

TVL của Curve Finance và Balancer cũng vậy, tăng lần lượt 4% và 3%, phản ánh giá trị 11,46 tỷ đô la và 1,86 tỷ đô la tại thời điểm viết bài. Đáng chú ý, DeFi Projects đại diện cho các DEX phục hồi khá tốt so với phần còn lại.

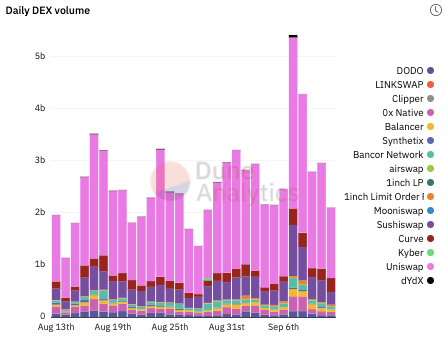

Tuy nhiên, khối lượng hàng ngày của DEX đã không thể phục hồi từ mức thấp. Theo biểu đồ bên dưới, khối lượng sàn giao dịch tích lũy trên 5 tỷ trước khi sự cố xảy ra nhưng hiện ở mức dưới 2 tỷ. Đáng chú ý, khối lượng của Uniswap và SushiSwap đã bị ảnh hưởng nặng nề và theo sau là Balancer. Điều thú vị là khối lượng của Curve đã phục hồi từ mức thấp.

Khối lượng DEX hàng ngày | Nguồn: DefiPulse

Hơn nữa, hầu hết các nền tảng lớn nói trên đều hoạt động trên chuỗi Ethereum và phí giao dịch không quá thuận lợi đến nay. Nhìn lại, yếu tố này về cơ bản cũng góp phần làm giảm khối lượng. Hơn nữa, cần lưu ý số lượng giao dịch stablecoin không thay đổi nhiều. Vì vậy, có thể nói rằng bản chất trì trệ đáng kể của stablecoin đã một phần nào đó gây giảm khối lượng.

Chi phí gas Ethereum tăng cao được cho là nguyên nhân chính gây ra sự sụt giảm khối lượng giao dịch trên các DEX này.

HODLer có nên dự đoán lợi nhuận giảm dần không?

Giá trị của các token liên quan đến những sàn giao dịch này cũng bị ảnh hưởng nghiêm trọng. Ví dụ, UNI, CRV, SUSHI và BAL đã giảm 22%, 6%, 23% và 24% trong tuần qua. Tuy nhiên, tại thời điểm viết bài, tất cả các token đều được giao dịch trong màu xanh, nhờ mức tăng 24 giờ tương ứng là 1%, 6,4%, 7% và 3%.

Không gian DEX từng chứng kiến một số sự cố như vậy trong quá khứ và nhanh chóng phục hồi. Theo đó, sẽ công bằng khi khẳng định rằng giai đoạn ảm đạm hiện tại không tự kéo dài. Quá trình phục hồi sẽ sớm xảy ra và HODLer tìm được lợi nhuận thậm chí còn cao hơn.

Mời các bạn tham gia Telegram của chúng tôi để cập nhật tin tức nhanh hơn: https://t.me/tapchibitcoinvn

- Giao thức DeFi Zabu Finance của hệ sinh thái Avalanche bị hacker tấn công và lấy đi 3,2 triệu đô la

- Các “ông lớn” thống trị thị trường DeFi trong quý 2

- Các nhà đầu tư tổ chức đổ xô đến Solana khi nhu cầu về Bitcoin và Ether lắng xuống

Minh Anh

Theo AZCoin News

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Lido Staked Ether

Lido Staked Ether  Dogecoin

Dogecoin  TRON

TRON  Cardano

Cardano  Wrapped stETH

Wrapped stETH  Chainlink

Chainlink  Hyperliquid

Hyperliquid  Wrapped Bitcoin

Wrapped Bitcoin  Ethena USDe

Ethena USDe  Sui

Sui  Figure Heloc

Figure Heloc