Do điều kiện kinh tế vĩ mô không ổn định, được đẩy nhanh bởi cuộc xâm lược Ukraine của Nga vào tháng 2, các loại tài sản rủi ro như cổ phiếu và tiền điện tử đã có xu hướng giảm trong suốt năm 2022. Tuy nhiên, DeFi đã chứng kiến thị trường gấu kéo dài hơn 1 năm mà chưa có dấu hiệu kết thúc.

Ethereum DeFi tiếp tục sụt giảm

Mặc dù DeFi đã cung cấp sự cho thị trường các sản phẩm minh bạch, rõ ràng, với những nguyên tắc cơ bản tương đối mạnh mẽ, nhiều tài sản hàng đầu của không gian đã giao dịch trong thị trường gấu hơn một năm qua.

Các token quản trị của một số giao thức DeFi phổ biến nhất, bao gồm MakerDAO, Aave, Uniswap và Compound, đã giảm từ 80% đến 92,5% giá trị so với mức ATH được ghi nhận vào tháng 5 năm 2021. Bối cảnh ảm đạm đã tràn ngập gần như tất cả các thị trường trong năm nay, với việc Nasdaq giảm 27% và Bitcoin bốc hơi 57,5%, DeFi đã bị ảnh hưởng nặng nề hơn nhiều so với hầu hết các tài sản tiền điện tử khác.

MakerDAO, giao thức đằng sau stablecoin phi tập trung – DAI, đã chứng kiến token MKR của nó giảm xuống còn khoảng $ 1.300, thấp hơn 79% so với mức ATH vào tháng 5 năm 2021 tại $ 6.292, khiến vốn hóa thị trường chỉ còn 1,2 tỷ USD, thấp hơn 6,5 tỷ USD của DAI.

Biểu đồ giá MKR | Nguồn: TradingView

Điều thú vị là các nguyên tắc cơ bản của Maker đã được cải thiện trong năm qua mặc dù hiệu suất giá của dự án khá kém. Vốn hóa thị trường của DAI đã tăng khoảng 40%, cho thấy rằng nó vẫn có tiện ích trong hệ sinh thái DeFi.

DAI gần đây đã giành lại vị trí của mình với tư cách là stablecoin phi tập trung hàng đầu sau sự sụp đổ của UST, vài tuần sau khi Do Kwon cam kết sẽ huỷ diệt DAI.

Và mặc dù không bằng năm ngoái nhưng Maker đã đạt trung bình khoảng 7,2 tỷ USD doanh thu hàng tháng từ đầu năm đến nay, giảm nhẹ so với mức trung bình hàng tháng khoảng 7,41 tỷ USD vào năm 2021. Dự án dựa trên Ethereum cũng được thiết lập để mở rộng sang StarkNet trong năm nay, có nghĩa là người dùng sẽ có thể truy cập nó với chi phí thấp hơn trên Layer-2.

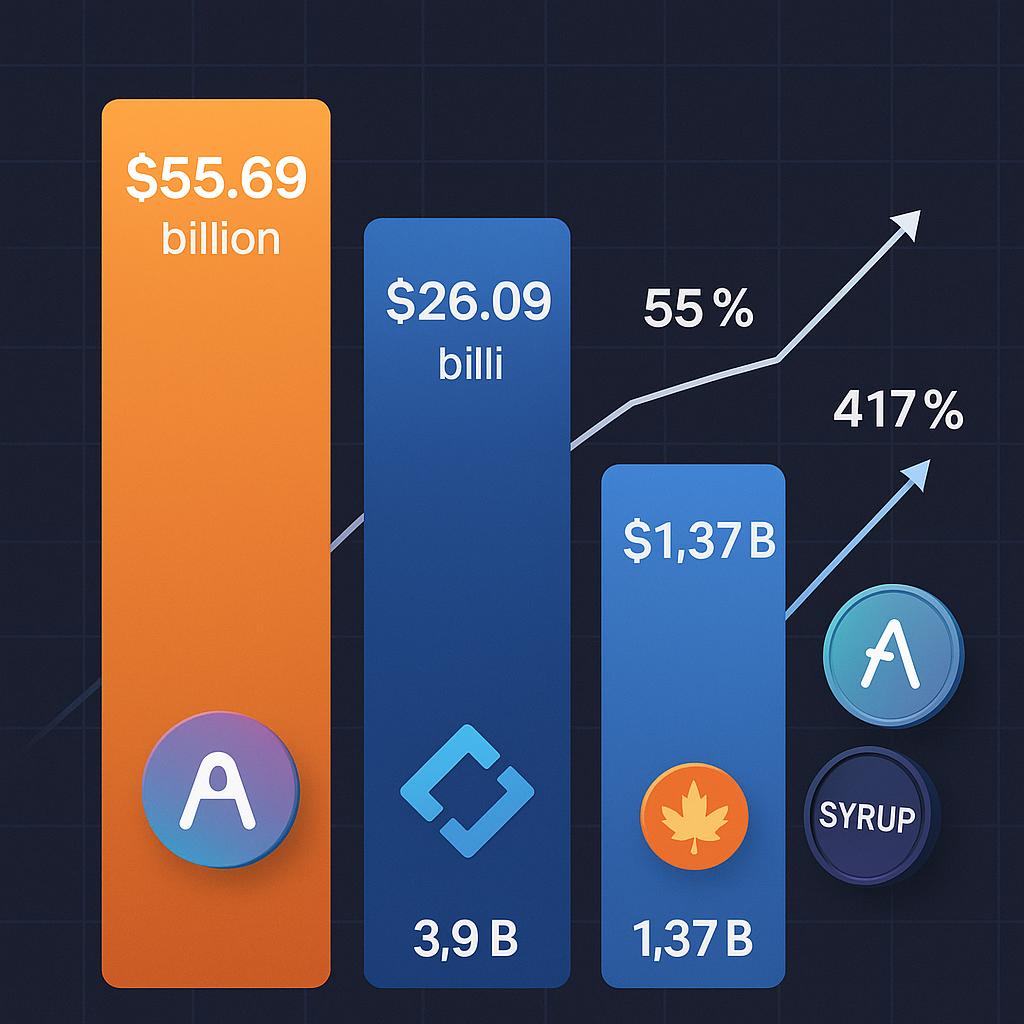

Aave, giao thức thị trường tiền tệ lớn nhất trong DeFi, cũng đang trong tình trạng lao dốc. Token AAVE của nó hiện đang được đổi chủ với giá khoảng $ 105, giảm khoảng 83% so với mức ATH vào tháng 5 năm 2021 là $ 661 mặc dù được cho là đã cải thiện các nguyên tắc cơ bản.

Biểu đồ giá AAVE | Nguồn: TradingView

Theo dữ liệu từ Defi Llama, Aave nắm giữ tổng giá trị tài sản bị khoá khoảng 11,8 tỷ USD trước khi UST sụp đổ, gần bằng lượng thanh khoản mà nó nắm giữ vào thời điểm này năm ngoái. Theo dữ liệu từ Token Terminal, tỷ lệ giá trên doanh thu của Aave đã giảm từ khoảng 19,8 lần xuống 8,38 lần, cho thấy rằng dự án đã tăng giá trị nội tại.

Aave gần đây đã triển khai bản cập nhật V3 với chức năng cross-chain trên Ethereum Layer-2 và các mạng lưới khác, nhưng điều đó không giúp AAVE có được động lực tăng trưởng.

Sàn giao dịch phi tập trung lớn nhất, Uniswap, cũng đã có một năm khó khăn. UNI, token quản trị của Uniswap ban đầu được tặng cho người dùng sớm sau “vampire attack” từ Sushi, hiện đang được giao dịch với giá khoảng $ 5,63, giảm 87,4% so với mức đỉnh vào tháng 5 năm 2021 là $ 44,92.

Biểu đồ giá UNI | Nguồn: TradingView

Tuy nhiên, xét về các nguyên tắc cơ bản, Uniswap đã không gánh chịu suy thoái lớn. Trước khi Terra sụp đổ, tổng giá trị bị khóa trên tất cả các cặp thanh khoản của nền tảng là khoảng 7,8 tỷ USD, hoặc chỉ giảm nhẹ so với tổng giá trị ATH tại khoảng 10,3 tỷ USD. Trong khi đó, Uniswap hiện tự hào có khối lượng giao dịch trung bình hàng tháng khoảng 46 tỷ USD. Vào tháng 5 năm 2021, Uniswap đang xử lý khoảng 31 tỷ USD. Tuy nhiên, giá UNI vẫn đang trong đà sụt giảm kể từ đó.

Compound, giao thức cho vay và là đối thủ cạnh tranh của Aave, đã bị ảnh hưởng nặng nề nhất trong số bốn dự án hàng đầu. Token COMP của Compound hiện đang được giao dịch quanh mức $ 70,14, giảm khoảng 92% so với mức cao nhất vào tháng 5 năm 2021 là $ 910.

Biểu đồ giá COMP | Nguồn: TradingView

Tuy nhiên, điều đáng chú ý là các nguyên tắc cơ bản của Compound được cho là đã suy yếu trong năm qua. Thị trường đã chứng kiến sự sụt giảm trên tất cả các chỉ số chính, bao gồm tổng giá trị tài sản bị khóa, tổng doanh thu và tỷ lệ giá trên doanh số bán hàng.

DeFi đã có thời gian bùng nổ vào mùa hè năm 2020, dẫn đến sự ra đời của yield farming (canh tác lợi nhuận) và đó là thời kỳ sôi động của hoạt động giao dịch được gọi là “mùa hè DeFi”. Nó cũng hoạt động tốt hơn so với thị trường rộng lớn vào đầu năm 2021, nhưng lĩnh vực này đã phải trải qua giai đoạn mùa đông tàn khốc kể từ vụ sụp đổ của thị trường tiền điện tử vào tháng 5 năm 2021.

Được định giá theo Bitcoin và Ethereum, lợi nhuận cho các dự án DeFi thậm chí còn tệ hơn. Khi các lĩnh vực tiền điện tử khác như NFT và “Layer-1 thay thế” đã tăng trưởng mạnh vào nửa cuối năm 2021, hiệu suất giá của DeFi khá yếu so với phần còn lại của thị trường. Hiện tại, với việc toàn bộ không gian đang rơi vào xu hướng giảm, và DeFi vẫn chưa có dấu hiệu tăng trưởng trở lại.

- ECB cảnh báo tương quan cao với chứng khoán làm dấy lên nghi ngờ về tính hữu ích của tiền điện tử

- Các nhà truyền giáo DeFi vẫn lạc quan bất chấp sự thất bại gần đây của Terra

- Top nhà phân tích dự đoán tăng giá cho 3 altcoin này

Việt Cường

Theo CryptoBriefing

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Dogecoin

Dogecoin  Lido Staked Ether

Lido Staked Ether  TRON

TRON  Cardano

Cardano  Wrapped stETH

Wrapped stETH  Chainlink

Chainlink  Hyperliquid

Hyperliquid  Wrapped Bitcoin

Wrapped Bitcoin  Ethena USDe

Ethena USDe  Sui

Sui  Figure Heloc

Figure Heloc