Quỹ Bảo hiểm BitMEX đã thêm gần 13.000 BTC vào năm 2019, đạt tổng cộng chỉ hơn 33.491 BTC tính đến ngày 30 tháng 12, tương đương 0,19% tổng Bitcoin lưu hành, dựa trên các dữ liệu có sẵn tại Blockchain.com.

Quỹ này kết thúc năm 2018 với gần 20.800 BTC, được thiết lập để đảm bảo rằng các lệnh thanh khoản liên quan đến các vị trí đòn bẩy được lấp đầy. Điều này có nghĩa là quỹ đã tăng 61% kể từ đầu năm 2019.

Nguồn: bitmex.com/app/insuranceFund

Quỹ bảo hiểm BitMEX hoạt động như thế nào?

Sàn giao dịch margin BitMEX đã thiết lập quỹ bảo hiểm giúp các trader nhận được tiền thắng cược. Đây là logic đằng sau quỹ.

Trong giao dịch đòn bẩy, những người tham gia thị trường được phép đặt cược rằng giá của một tài sản sẽ tăng giảm theo cấp số nhân (có thể lên tới 100 lần) số tiền họ gửi. Chiến lược này giúp mở rộng lợi nhuận tiềm năng để đặt cược chính xác (tuy nhiên nó tỷ lệ thuận với rủi ro cho nhà đầu tư).

Dưới đây là hai kế hoạch thương mại đòn bẩy

Trong ví dụ trên, Trader A, người đã thực hiện giao dịch chiến thắng dự kiến sẽ kiếm được lợi nhuận 5.000 đô la dựa trên mức tăng 500 đô la của giá Bitcoin với mức đòn bẩy 10 lần. Tuy nhiên, thực tế người này chỉ là thu được 4.000 đô la, tức các trader chiến thắng bị thâm hụt 1.000 đô la.

Các trader trong thị trường đòn bẩy truyền thống phải chịu mọi tổn thất hoặc rủi ro với các hành động pháp lý từ công ty môi giới cung cấp quyền truy cập vào sàn giao dịch phái sinh.

Đối với các hoạt động giao dịch liên quan đến các tổ chức tài chính lớn, trong đó sự kiện vỡ nợ sẽ gây nguy hiểm cho hệ thống tài chính, có một số lớp bảo mật. Sàn giao dịch phái sinh truyền thống có quỹ bảo hiểm lớn trị giá hàng tỷ đô la.

CME, sàn giao dịch phái sinh lớn nhất thế giới, có khoảng 22 tỷ đô la trong hệ thống bảo mật. Và trong trường hợp quỹ bảo vệ không đủ để trả số tiền đó, sàn giao dịch có thể phát huy sức mạnh của mình để yêu cầu các thành viên tham gia tài trợ cho các thành viên mặc định. Và trong những tình huống khẩn cấp, chính phủ có thể đưa ra một gói cứu trợ cho các tổ chức vỡ nợ, đặc biệt là khi sự kiện này đe dọa đến nền kinh tế.

Nhiều chuyên gia tài chính và nhà bình luận cho rằng các công cụ phái sinh chính là nguyên nhân dẫn đến cuộc khủng hoảng tài chính năm 2008, giai đoạn này chính phủ đã hỗ trợ cho các tổ chức tài chính lớn.

Sự tách rời của thị trường tiền điện tử khỏi thị trường tài chính truyền thống khiến các trader không được bảo đảm an toàn. Do đó, các sàn giao dịch khác đã phát triển các cơ chế khác nhau để cung cấp một số mức độ bảo mật. Đối với BitMEX, đây là quỹ bảo hiểm.

Tại sao Quỹ này ngày càng phát triển?

BitMEX đã hình thành một hệ thống để quỹ bảo hiểm phát triển trong một thị trường thanh khoản bởi một mức chênh lệch Bid/Ask. Nền tảng phân tích phái sinh tiền điện tử Skew nhận thấy BitMEX có thanh khoản cao nhất trong số các sàn giao dịch hàng đầu cung cấp giao dịch phái sinh.

Skew đã theo dõi chênh lệch bid/ask với giá 1 triệu đô la, 5 triệu đô la và 10 triệu đô la. Các sàn giao dịch khác đang được theo dõi bao gồm Binance, bitFlyer, Deribit, FTX, Huobi, Kraken và OKEx.

What differentiates BitMEX from other venues:

Not a pretty UI but order book depth! (Also a pretty UI doesn’t hurt!)

We are tracking current bid/offer spreads for $1mln, $5mln & $10mln for the main perpetual swapshttps://t.co/WJKIa6NzcE pic.twitter.com/4lfNUMip84

— skew (@skewdotcom) 13 tháng 11, 2019

Các biểu đồ dưới đây là từ 7:30 sáng GMT ngày 24 tháng 12.

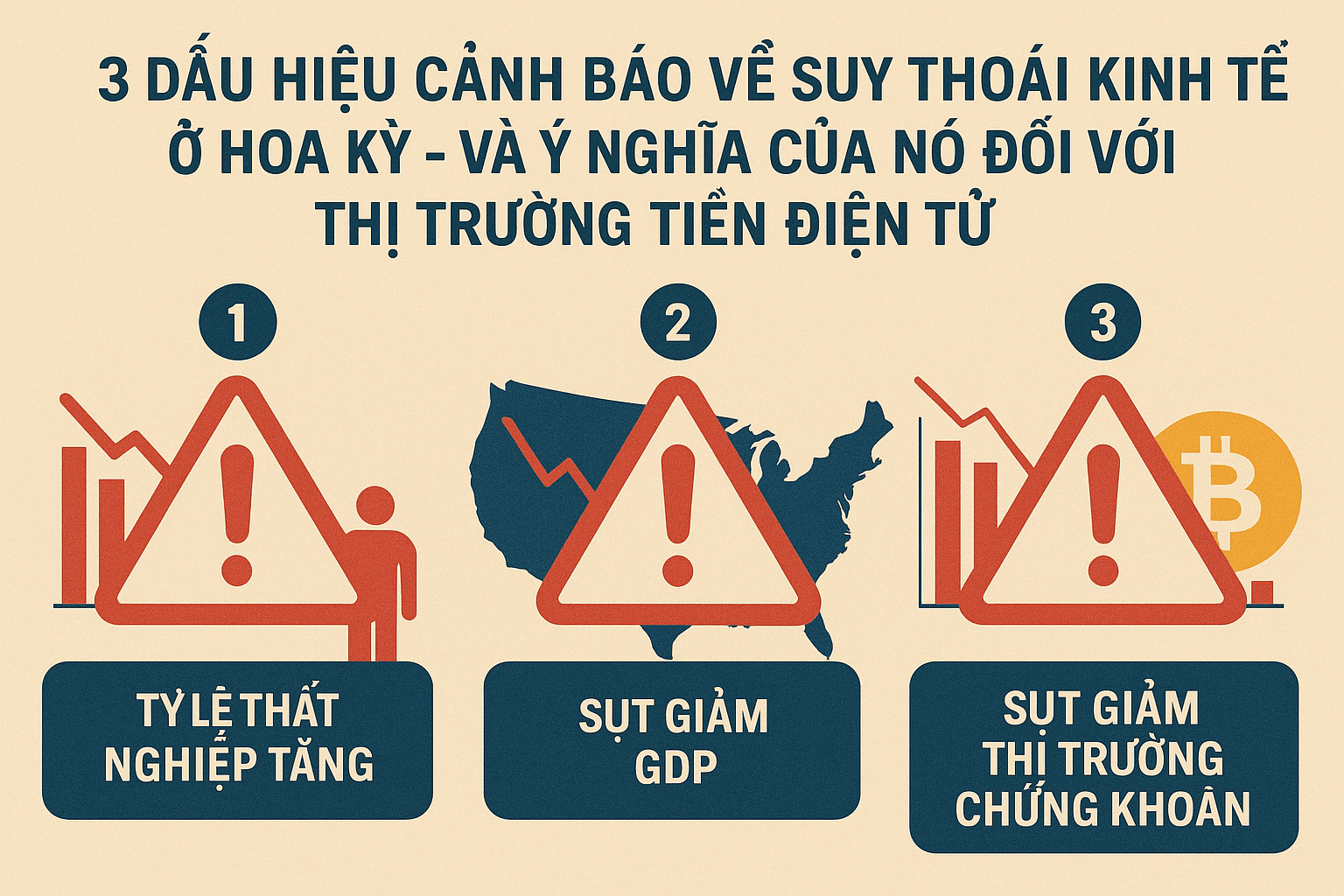

Các sự kiện lớn của quỹ trong năm 2019

Theo nghiên cứu của Skew, BitMEX có tính thanh khoản cao chính là nguyên nhân khiến quỹ phát triển. Theo BitMEX:

“Quỹ bảo hiểm phát triển từ tính thanh khoản có thể được thực hiện trên thị trường với mức giá tốt hơn giá phá sản của vị trí cụ thể đó.”

Tuy nhiên, đã có một vài sự sụt giảm nhỏ hàng ngày trong số dư của quỹ. Mức giảm lớn nhất kể từ khi quỹ bắt đầu hơn 3 năm trước xảy ra vào ngày 12 tháng 4 năm 2018, khoảng 5,1 triệu đô la Bitcoin.

Thông tin về quỹ

Những lời chỉ trích

BitMEX đã bị chỉ trích vì sự thiếu minh bạch của quỹ bảo hiểm. Sàn giao dịch không tiết lộ đầy đủ tất cả các biến số thương mại, chẳng hạn như giá phá sản, cho các trader.

The Block cũng lưu ý rằng Quỹ bảo hiểm BitMEX không phân tích rõ ràng về cách giải ngân được thực hiện cho mỗi hợp đồng. Tất cả điều này đã khiến một số người cho rằng BitMEX coi quỹ là một tài sản trên bảng cân đối tài sản của mình .

Trong một bài đăng trên blog, đối thủ của BitMEX, Deribit cho biết các quỹ bảo hiểm lớn như BitMEX dường như có tính thanh khoản quá mạnh, có thể làm giảm động lực theo đuổi các đổi mới bảo mật thị trường khác.

Các quỹ bảo hiểm phái sinh khác

Ít nhất 3 sàn giao dịch phái sinh hàng đầu khác cũng có một quỹ bảo hiểm: Deribit, Huobi và OKEx. Không giống như BitMEX, sử dụng tính năng hủy bỏ tự động để tính toán các khoản lỗ mà quỹ bảo hiểm không thể chi trả, các sàn giao dịch này sử dụng các cơ chế tổn thất xã hội hóa để tính toán tổn thất cao hơn số dư quỹ bảo hiểm của họ.

Tuy nhiên, Quỹ Bảo hiểm BitMEX làm giảm số dư quỹ của 3 sàn giao dịch.

Tính đến ngày 24 tháng 12, Quỹ bảo hiểm OKEx đã có trị giá gần 46,3 triệu đô la, thấp hơn nhiều so với mức tăng 100 triệu đô la mà quỹ BitMEX đạt được vào năm 2019. Vào tháng 6, Deribit cho biết rằng quỹ bảo hiểm của nó đã tăng lên 150 BTC, còn chi tiết về quỹ của Huobi vẫn chưa được tiết lộ.

- Quản lý quỹ Bitcoin trên BitMEX ‘tặng’ nhà đầu tư món quà exit scam trước Giáng sinh

- Bê bối rò rỉ dữ liệu từ Coinbase, BitMEX và Binance đặt ra câu hỏi đáng suy ngẫm

Thùy Ngân

Tạp chí Bitcoin | Cointelegraph

- Thẻ đính kèm:

- HackerNoon

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Lido Staked Ether

Lido Staked Ether  Dogecoin

Dogecoin  Cardano

Cardano  TRON

TRON  Wrapped stETH

Wrapped stETH  Chainlink

Chainlink  Hyperliquid

Hyperliquid  Wrapped Bitcoin

Wrapped Bitcoin  Ethena USDe

Ethena USDe  Sui

Sui  Figure Heloc

Figure Heloc