DeFi là cỗ máy cường điệu mới nhất trong thị trường tiền điện tử. Nó đã phát triển từ việc chỉ đơn giản là kiếm lợi nhuận bằng cách khóa tiền điện tử thành những token quản trị và có thể giao dịch các dẫn xuất này. Tính đến ngày 1 tháng 1 năm 2020, tổng giá trị bị khóa (TVL) trong DeFi chỉ là khoảng 675 triệu đô la. Tuy nhiên, khi DeFi, token quản trị và năng suất canh tác lợi nhuận đạt đến đỉnh điểm, giá trị này đã tăng lên 10,76 tỷ đô la – tăng 1,594% trong tính đến thời điểm hiện tại.

Bài viết này sẽ xem xét DeFi, sự cường điệu của nó và cách tất cả bắt đầu – có lẽ, nguồn gốc của DeFi 2.0

Nguồn: Defi Pulse

Sự hối tiếc

Ngay cả khi nhìn lại, điều này có vẻ không thực tế và bất ngờ. Khi một người ngồi quan sát và theo dõi nhiều đồng coin DeFi có được sự quan tâm của cộng đồng tiền kỹ thuật số, họ vẫn cảm thấy điều này giống với kỷ nguyên tiền bull run năm 2017.

Hầu hết những người từng trải qua đợt tăng giá năm 2017 đều cảm nhận được cảm giác hưng phấn.

Trong góc sâu tối tăm và ẩn danh của Telegram, những kế hoạch pump and dump đã được vạch ra và những trò scam khổng lồ như Bitconnect và kế hoạch khác đang phát triển. Mặt khác, mỗi ngày một ICO mới với whitepaper mới và giấc mộng lợi nhuận sẽ trở nên nổi bật và giá của nó sẽ tăng.

Bitcoin đang phát triển mạnh mẽ hơn và đầu cơ giá cũng vậy, cả hai đều đã đẩy nó lên mức cao nhất mọi thời đại. Khi cả thế giới biết đến thành tựu của Bitcoin, thì phần chìm của tiền điện tử, vốn chứa đầy những trò gian lận và những kẻ lừa đảo cũng đã được phơi bày.

Tại thời hiện tại, chính phủ và các cơ quan chính quyền đã vào cuộc để bảo vệ tiền và lợi nhuận của các nhà đầu tư, đặc biệt là vì công nghệ còn mới và tính phức tạp cùng với phần lớn hệ sinh thái không được kiểm soát.

Câu chuyện về DeFi cũng tương tự và cách nó thúc đẩy sự phục hồi tạm thời của Bitcoin và hầu hết hệ sinh thái tiền điện tử với các token quản trị trong đó.

DeFi và sự phát triển thành DeFi 2.0

Mặc dù hy vọng và kỳ vọng vào DeFi là rất cao, nhưng chúng dường như không thể nhìn thấu. Mặc dù từng đối mặt với code lỗi, hợp đồng thông minh chưa được kiểm toán và các nhà phát triển ẩn danh, DeFi vẫn là mục tiêu không thể bỏ qua đối với các tổ chức. Tuy nhiên, từ đó đến nay, rất nhiều thứ đã thay đổi và chất xúc tác biến những hy vọng của DeFi thành ngọn lửa rực sáng là – Compound.

Vào ngày 1 tháng 5 năm 2020, 5 nền tảng DeFi hàng đầu là Maker, Synthetix, Compound, Uniswap và Aave. Ngoại trừ Synthetix, tất cả đều là nền tảng cho vay. Các cuộc thảo luận trên Twitter Crypto đã nổ ra, tranh luận về việc các nền tảng cho vay tiếp quản chương trình staking được mong đợi của Ethereum.

Câu trả lời của Vitalik Buterin cho điều đó rất đơn giản, nhưng đầy tự tin – không và mọi thứ trong không gian cho vay / vay sẽ kết thúc.

Bất chấp điều đó, đến tháng 6, Compound – một nền tảng đáng tin cậy để vay và cho vay tài sản tiền điện tử, đã tung ra một token quản trị có thể đưa người dùng đến với hệ sinh thái DeFi bằng một cơn bão.

Compound và canh tác lợi nhuận

Vào ngày 16/6, Compound đã ra mắt “COMP” – một token quản trị sẽ thay thế nhóm Compound Protocol; những người nắm giữ token được phép tham gia vào bất kỳ và tất cả các thay đổi được thực hiện đối với Compound.

Người sáng lập Compound, Leshner đã tuyên bố:

“Các cá nhân, ứng dụng và tổ chức sử dụng giao thức Compound có khả năng cùng quản lý nó trong tương lai – và được khuyến khích để cung cấp quản trị”.

Việc phân bổ COMP rất đơn giản và nó hoạt động rất hiệu quả cho nền tảng. Nó đã trở thành token có giá trị nhất trong ngày đầu tiên giao dịch. Giá của COMP đã từ dưới 90 đô la lên 100 đô la vào ngày đầu tiên và 372 đô la sau 5 ngày ra mắt.

Giao dịch ở mức 98,6 đô la mỗi COMP khiến vốn hóa thị trường của nó ở mức 1 tỷ đô la, nó trở thành token DeFi lớn nhất theo vốn hóa thị trường được pha loãng hoàn toàn. Trên thực tế, COMP đã vượt qua token tiên phong quản trị lâu đời – Maker.

Không cần phải nói, COMP đã thành công.

Để tối đa hóa lợi nhuận của họ trên COMP, người dùng trên Compound sẽ sử dụng USDC làm tài sản thế chấp của họ và nhận lại USDT, sau đó sẽ được đổi lấy USDC trên Curve, USDC đã vay từ Curve sẽ quay trở lại Compound. Việc lặp lại các bước này sẽ tích lũy được số tiền lãi lớn. Tuy nhiên, nó là rủi ro.

Vì làm thủ công sẽ mất rất nhiều thời gian và sai sót, InstaDapp đã phát triển một công cụ có thể tự động hóa việc sử dụng đòn bẩy lên đến 4 lần.

Ngay sau đó, Balancer Labs – một DEX, đã tung ra token BAL có thể được sử dụng để quản trị và như một phần thưởng cho người dùng cung cấp tính thanh khoản. Theo sau Balancer Labs là Ampleforth và nhiều người khác.

Và do đó, kỷ nguyên canh tác lợi nhuận / khai thác thanh khoản bắt đầu…

Không chỉ các nền tảng như Balancer, Curve, 1Inch, v.v. tham gia vào cuộc cách mạng, mà họ từng tung ra các token quản trị. Điều này đã được lịch sử lặp lại nhưng có một chút thay đổi – Nó khá giống với khi các sàn giao dịch tung ra các token giao dịch.

Wifey? Wifi? YFI?

Trong khi sự điên cuồng về canh tác lợi nhuận đang phát triển thành một cơn sốt, mọi người bắt đầu chú ý và đổ tiền của họ vào nó. Hầu hết các nền tảng DeFi đều tham gia vào canh tác lợi nhuận – Compound, Balancer, Curve, bZx, Aave mStable, bạn đặt tên cho nó. Một số nền tảng đã bị cắt giảm, những nền tảng khác bị khai thác do code hoặc hợp đồng thông minh lỗi. Thậm chí Three Arrows Capital, một người chơi tổ chức đã hỗ trợ Aave (nền tảng cho vay) với khoản đầu tư 3 triệu đô la.

Một số nền tảng thậm chí còn khai thác trước thanh khoản các token này và tạo ra lợi nhuận tốt. Tất cả những điều này và mới chỉ là tháng 7, với 3 tỷ đô la TVL trong hệ sinh thái DeFi.

Làm việc âm thầm giữa tất cả cơn sốt canh tác lợi nhuận là Andre Cronje, người đã tung ra yEarn – một công cụ tổng hợp lợi nhuận chuyển hướng tiền gửi của người dùng đến các thị trường cho vay với lãi suất tốt nhất.

Sự ra mắt của YFI đã được CT cảm nhận, không chỉ vì đây là một nền tảng canh tác lợi nhuận khác với token sẽ kiếm được tiền cho họ mà do bản chất của việc ra mắt.

CT coi đây là một buổi ra mắt công bằng. Mặc dù ban đầu là vô giá, YFI đã đạt con số khổng lồ 40.000 đô la cho mỗi token, vượt qua cả king crypto – Bitcoin, về mặt giá cả.

Đúng vậy, hệ sinh thái DeFi đã có một làn gió mới mẻ nhờ sự ra mắt công bằng của YEarn và YFI của Cronje, nhưng có rất nhiều công ty sẵn sàng chiếm lấy vị trí và sự phổ biến của YFI.

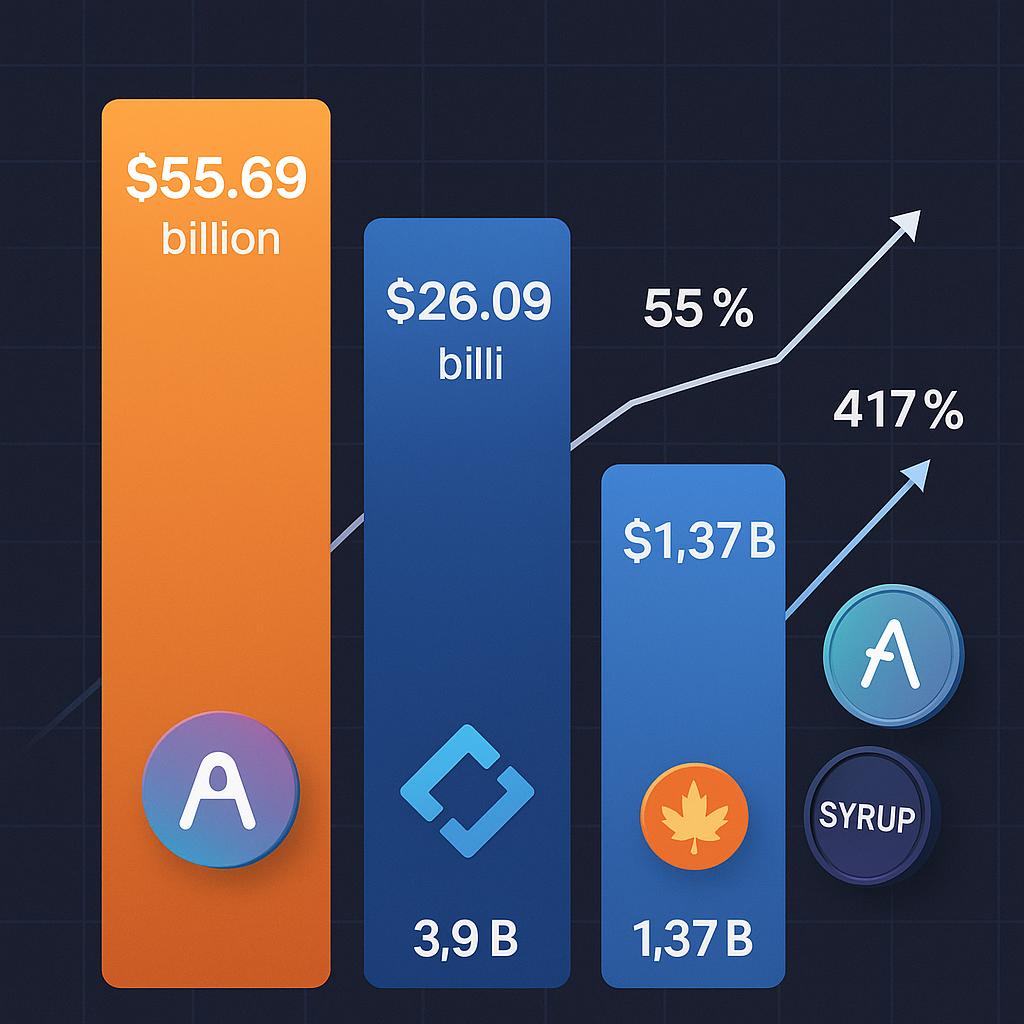

Dưới đây là biểu đồ hiển thị các token DeFi phổ biến và hiệu suất giá của chúng.

Nguồn: TradingView

Nguồn: TradingView

Một cái gì đó khác đang nấu ăn (dự định chơi chữ) trong hệ sinh thái DeFi – những người chơi mới và token mới sẽ cạnh tranh với YFI để trở thành con cưng của DeFi.

Chad và Food coin

YAM

Có điều gì đó đã thay đổi trong canh tác lợi nhuận và đó là khi food coin bắt đầu trở nên nổi bật với Yam. Đó là một giao thức kết hợp Ampleforth và meme cùng với sự tích cực của việc canh tác lợi nhuận, tất cả được đóng gói thành một nền tảng và đồng coin duy nhất.

Tuần thứ hai vào tháng 8 và một ngày sau khi Yam ra mắt, người dùng bắt đầu đổ tiền vào một nền tảng chưa được kiểm toán có tên Yam Finance. Yam Finance có thanh khoản trị giá khoảng 400 triệu đô la trong 24 giờ sau khi ra mắt. Tương tự như YFI, token Yam được sinh ra với giá trị bằng 0 và có thời điểm giá đạt gần 160 đô la, khiến vốn hóa thị trường của nó ở mức 57 triệu đô la.

Đột nhiên, Yam trở thành con cưng của DeFi, và tài sản từ Balancer, Curve và thậm chí là Yearn đã giảm lần lượt 16%, 24% và 38%.

Tuy nhiên, bi kịch ập đến với Yam khi đó là thời điểm ‘rebase’.

Điểm yếu và điểm nghẽn của DeFi đều xuất phát từ một khía cạnh – sự lành mạnh của DeFi / hợp đồng thông minh của giao thức canh tác lợi nhuận. Ngay cả khi TVL của DeFi đạt 8 tỷ đô la, nó vẫn đang trong giai đoạn tiền dậy thì.

Theo các báo cáo, đã có một lỗi trong code chưa được kiểm tra, một lỗi có nghĩa là giao thức sẽ tiếp tục in các token YAM “tồi” khiến chủ sở hữu token không thể đưa ra bất kỳ quyết định quản trị nào. Dự án đã được thông báo là đã chết vào lúc 8:00 UTC bởi người đồng sáng lập Brock Elmore. Các nỗ lực đã được thực hiện để hồi sinh dự án, nhưng người dùng đã suy nghĩ về những gì sẽ xảy ra trong tương lai.

Sau sự thăng trầm phù du của Yam, Curve và nhóm đằng sau nó đang chuẩn bị tung ra token quản trị của riêng họ, nhưng Chad không biết từ đâu, đã chọn code hợp đồng thông minh và khởi chạy Curve DAO, qua mặt những người sáng tạo.

Mặc dù những người sáng lập không đồng ý rằng đây không phải là lần ra mắt chính thức của các nhóm Discord, họ đã đến xem trước khi ra mắt của Chad.

Trong khi token CRV vẫn đang hoạt động, sự ra mắt của nó là điều mà mọi người sẽ không bao giờ quên.

SUSHI

Với việc Yam phải đối mặt với cái chết không kịp thời do lỗi của nó, đã có một người chơi mới trên DeFi – Sushi. Nhóm Sushi tự định vị mình là “một sự phát triển của Uniswap với SUSHI tokenomics”.

Khá giống với giao diện của Yam, trang đích của Sushi trình bày “Menu” cho trader hoặc người canh tác.

Trong khi Sushi hoạt động xuất sắc, người sáng lập của nó, Chef Nomi, quyết định rời khỏi dự án với ETH trị giá 14 triệu đô la. Đối mặt với phản ứng dữ dội từ cộng đồng và nhiều chủ đề trên Twitter từ CEO của FTX, Sam Bankman-Fried, người đầu bếp đã bàn giao quyền lực của dự án cho SBF. Tuy nhiên, một vài chủ đề Twitter sau đó, người sáng lập đã quyết định trả lại tiền và giúp nền tảng phát triển.

Hiện tại, token Sushi vẫn còn dưới 2 đô la, nhưng người ta thường biết rằng đồng coin sẽ pump khi có thông báo từ tài khoản Sushi chính thức hoặc ở mặt sau của bất kỳ chủ đề phát triển nào liên quan đến Sushi từ SBF.

Kể từ khi viết bài này, nhóm cũng đã bắt đầu mua lại token trị giá 14 triệu đô la và không giống như mọi lần khác, đồng coin này đã bán phá giá 16% trong 30 phút hoặc lâu hơn.

MEME Coin

Cuối cùng, nhưng không kém phần quan trọng, là token MEME được phát triển theo nghĩa đen như một trò đùa, nhưng đồng coin này đã đạt được một số lực kéo quan trọng. Giám đốc sản phẩm DeFi của ConsenSys, Jordan Lyall đã tạo ra “The Degenrator” như một trò đùa vì có rất nhiều đồng coin Defi xuất hiện – Sushi, Yam, Tendies, Kimchi, Burger, v.v. Chưa đầy một ngày sau, Meme đạt được 1 triệu đô la khối lượng giao dịch mỗi ngày.

Nguồn: Uniswap

Nguồn: Uniswap

Sau chủ đề Twitter của Andre Cronje về đồng coin này, MEME đã bơm 153%, đẩy nó từ 98 đô la lên 248 đô la trong vòng chưa đầy 5 giờ.

Kết luận

Vâng, để quay trở lại điểm ban đầu – sự cường điệu xung quanh DeFi; có rất nhiều cường điệu chưa được khai thác trong hệ sinh thái DeFi. Tuy nhiên, không thể phủ nhận số lượng điểm tương đồng của hệ sinh thái tiền điện tử ngày nay với hệ sinh thái năm 2017.

Mặc dù điều này đang giúp rất nhiều người kiếm được lợi nhuận nhanh chóng nhưng nó cũng đủ phức tạp để tất cả các cửa hàng bán lẻ tham gia vào FOMO. Tuy nhiên, điều này có thể thay đổi trong tương lai gần. Kết luận cho điều này là việc tăng giá là không thể tránh khỏi và những kẻ lừa đảo đang chờ để ăn cắp tiền từ những người dùng kém hiểu biết. Do đó, chúng tôi khuyên bạn nên nghiên cứu kỹ lưỡng trước khi tham gia vào canh tác lợi nhuận hoặc DeFi.

DeFi như một khái niệm có rất nhiều sức mạnh. Với các dự án phù hợp, nó có thể thành công và thậm chí thu hút lượng lớn người dùng và có lẽ là các tổ chức, giống như Bitcoin đã làm. Bất chấp điều đó, nó vẫn đang ở giai đoạn đầu và có rất nhiều chỗ để phát triển.

- Giao thức DeFi Aave ra mắt khung quản trị mới trên mainnet Ethereum

- Bitcoin vẫn bị mắc kẹt trong phạm vi giao dịch chính; Các cấp độ cần theo dõi

- Hai altcoin này sắp thực hiện sứ mệnh siêu mặt trăng, nhà phân tích cho biết

Ông Giáo

Theo AMBCrypto

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Lido Staked Ether

Lido Staked Ether  Dogecoin

Dogecoin  TRON

TRON  Cardano

Cardano  Wrapped stETH

Wrapped stETH  Wrapped Bitcoin

Wrapped Bitcoin  Stellar

Stellar  Hyperliquid

Hyperliquid  Sui

Sui  Chainlink

Chainlink  Bitcoin Cash

Bitcoin Cash