Nền tảng cho vay tài chính phi tập trung (DeFi) Compound có thể được coi là chất xúc tác cho cơn sốt yield farming (canh tác lợi nhuận) bắt đầu vào giữa năm 2020.

Trong khi MakerDAO là dự án DeFi đầu tiên cho phép người dùng vay tiền, Compound là dự án đầu tiên cung cấp các pool cho vay không cần cho phép, hỗ trợ người dùng kiếm lãi từ tiền điện tử gửi vào của họ.

Về bản chất, Compound cho phép người cho vay và người đi vay tương tác trực tiếp với giao thức để kiếm hoặc trả lãi suất thả nổi. Họ không phải thương lượng các điều khoản như kỳ hạn, lãi suất hoặc tài sản thế chấp với đối tác.

Giao thức nhóm các tài sản dựa trên Ethereum lại với nhau và cho vay với lãi suất thả nổi được điều chỉnh tự động, thường tốt hơn nhiều so với tỷ giá được cung cấp tại bất kỳ ngân hàng cao cấp nào. Mỗi thị trường tiền tệ là duy nhất đối với tài sản ERC-20 và có một sổ cái minh bạch, lưu giữ hồ sơ của tất cả các giao dịch và lịch sử lãi suất.

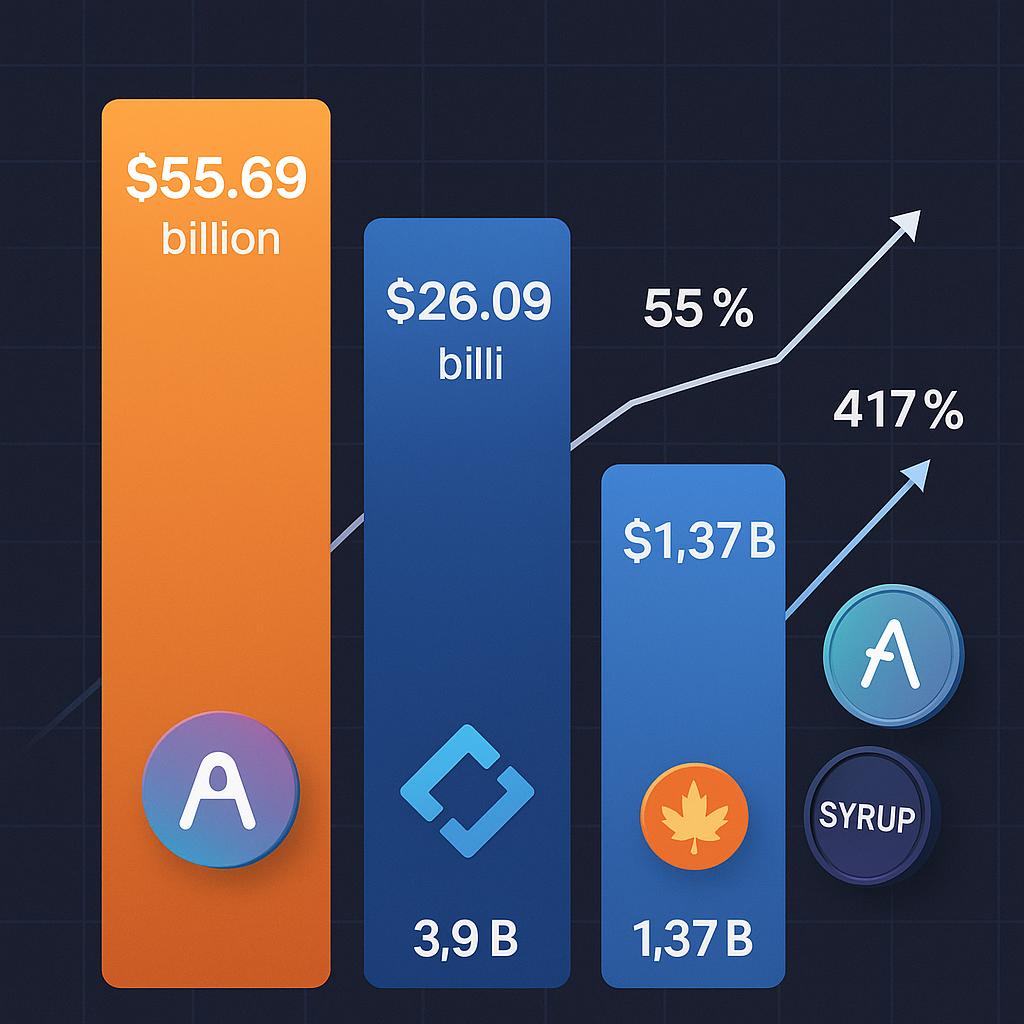

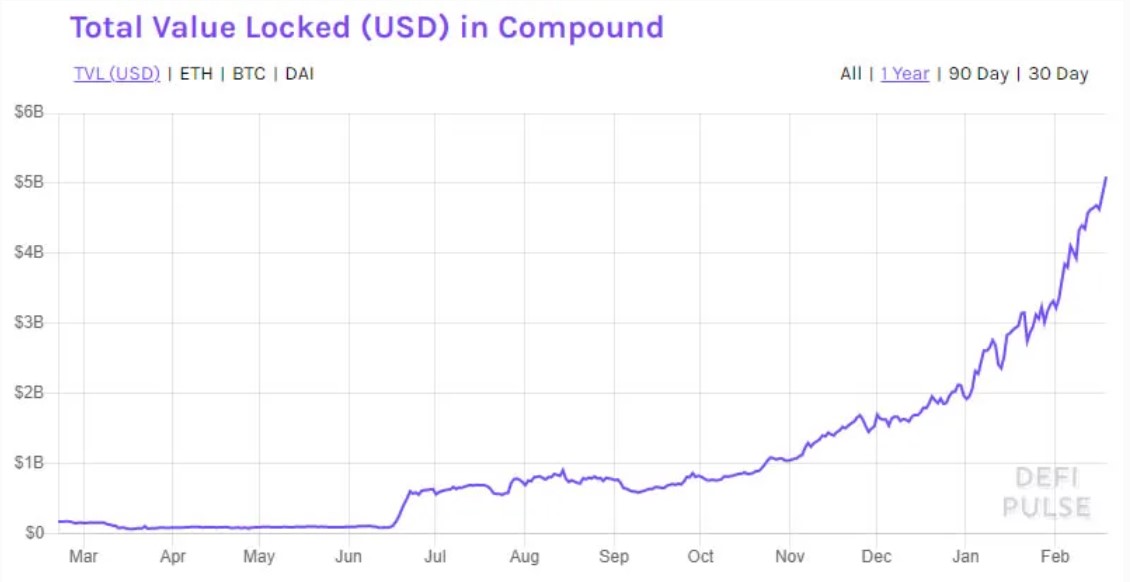

Tại thời điểm viết bài, Compound Finance là giao thức DeFi lớn thứ 3 về tổng giá trị bị khóa (TVL), ở mức 5 tỷ đô la được báo cáo theo DeFi Pulse.

Lịch sử giao thức

Whitepaper của Compound Finance được nhà sáng lập Robert Leshner và đồng sáng lập Geoffrey Hayes xuất bản vào tháng 2/2019. Tài liệu đã giới thiệu một giao thức phi tập trung thiết lập thị trường tiền tệ với lãi suất được đặt theo thuật toán dựa trên cung và cầu.

Vào năm 2018, Compound đã huy động được hơn 8 triệu đô la trong vòng hạt giống ban đầu và thêm 25 triệu đô la trong vòng Series A vào tháng 11/2019. Nền tảng được hỗ trợ đầu tư mạo hiểm với những tên tuổi lớn như Andreessen Horowitz, Polychain Capital và Coinbase Ventures cùng tham gia. Đây hiện là những người nắm giữ token quản trị lớn nhất nên có thể tạo ra ảnh hưởng lớn đến việc bỏ phiếu và hướng vận hành của giao thức.

Compound Finance ban đầu chỉ hỗ trợ 6 token: ETH, ZRX, REP, BAT, DAI và USDC. Hiện tại, có một số loại khác bao gồm WBTC, USDT, UNI và tất nhiên, token quản trị COMP của riêng nó.

Hoạt động như thế nào?

Cũng giống như hầu hết các giao thức DeFi, tiền điện tử thế chấp phải được cung cấp trước khi người dùng có thể thực hiện bất kỳ điều gì trên hệ thống. Số dư tài sản được thể hiện dưới dạng cToken, phát hành theo tỷ lệ 1:1, đại diện cho tài sản cơ bản thu lãi và dùng làm tài sản thế chấp.

Quá trình cung cấp tài sản bao gồm các giao dịch xác nhận bổ sung và phí gas, cũng như rút tiền và yêu cầu COMP kiếm được. Trong thời điểm nhu cầu Ethereum cao, phí gas có thể tăng đột biến khiến nền tảng này rất đắt để sử dụng cho các giao dịch nhỏ.

Tỷ lệ vay các token thế chấp phụ thuộc vào việc đó là token nào vì một số có giá trị tốt hơn. Các cToken mới được đúc hoạt động như một giấy chứng minh vay mượn và token đổi thưởng, cho phép chủ sở hữu đổi các token ban đầu.

Giá trị của chúng tăng lên thông qua tiền lãi kiếm được từ các token tài sản thế chấp ban đầu, vì vậy việc rút tiền mặt (hoặc chuyển đổi chúng trở lại) thường mang đến nhiều lợi nhuận hơn các tài sản cơ bản.

Vay trên Compound cần có cToken được gửi làm tài sản thế chấp, nhưng hệ số và số lượng có thể được vay bao nhiêu thay đổi tùy thuộc vào token.

Ví dụ, người dùng cung cấp 100 DAI làm tài sản thế chấp và hệ số tài sản thế chấp cho DAI là 75%, người dùng có thể vay tối đa 75 DAI cho các tài sản khác tại bất kỳ thời điểm nào. Giao thức dành ra 10% tiền lãi làm dự trữ và phần còn lại chuyển cho các nhà cung cấp tài sản thế chấp.

Compound có hợp đồng “Nguồn cấp dữ liệu giá mở” của riêng nó, có tỷ giá hiện tại của tất cả các tài sản được hỗ trợ. Nguồn này được lấy từ các sàn giao dịch có thanh khoản cao và cũng được sử dụng để tính lãi suất cũng như các hệ số thế chấp.

Lãi suất dựa trên “tỷ lệ sử dụng”, xác định lượng tài sản của người cho vay chuyển cho người vay để ngăn chặn tình trạng giảm thanh khoản. Nhờ những cơ chế này, Compound đã sống sót sau sự kiện “Thứ Năm Đen Tối” vào tháng 3/2020 gây thanh lý hàng loạt trên các kho tiền của MakerDAO.

Nếu vị thế nợ trở nên lớn hơn số lượng tài sản thế chấp (hoặc dưới mức thế chấp), giao thức sẽ trao đổi tài sản vay quá mức cho tài sản thế chấp với mức thấp hơn một chút so với tỷ giá thị trường. Cơ chế này cũng đóng vai trò khuyến khích người dùng quản lý các vị thế nợ của họ một cách hiệu quả.

Compound cũng cho phép các thành viên cộng đồng hoạt động như người thanh lý bằng cách sử dụng các công cụ của bên thứ ba như Compounder Liquidator. Theo đó, họ hoàn trả các khoản vay của người khác để đổi lấy ETH với tỷ giá thị trường tốt hơn.

Giao thức này đã thực hiện một số cuộc kiểm toán bảo mật và là một trong số ít của hệ sinh thái DeFi chưa bị hack hoặc khai thác khoản vay nhanh.

Nền tảng tiên phong về yield farming

Khi Compound Finance ra mắt token quản trị COMP vào tháng 6/2020, nhóm đứng sau dự án đã thực hiện bước đầu tiên để phân cấp quyền sở hữu, quản lý và quản trị giao thức.

“Bằng cách đặt COMP trực tiếp vào tay người dùng và ứng dụng, một hệ sinh thái ngày càng lớn sẽ có thể nâng cấp giao thức và khuyến khích quản lý chung giao thức trong tương lai với sự quản trị tốt”.

Đây cũng là sáng kiến yield farming đầu tiên khi Compound bắt đầu phân phối COMP cho người dùng giao thức tùy thuộc vào số lượng tài sản thế chấp mà họ đã cung cấp. Các đặc tính của nó đã thúc đẩy một loạt giao thức sao chép tung ra token quản trị cộng đồng của riêng họ với nỗ lực trở nên hoàn toàn phi tập trung.

Tuy nhiên, những gì thực sự đã xảy ra với Compound và số lượng lớn các giao thức DeFi sau đó là phần lớn token rơi vào túi của một số cá voi và nhà đầu tư ban đầu.

Dù bằng cách nào, vào ngày giao dịch đầu tiên 16/6/2020, COMP là tài sản DeFi có giá trị nhất vào thời điểm đó, khiến giao thức trở thành “kỳ lân” vốn hóa thị trường khi đạt 1 tỷ đô la.

Các token được đặt vào một “Hợp đồng dự trữ”, chuyển 0,5 COMP trên mỗi khối Ethereum vào giao thức để phân phối. Vào thời điểm đó, khoảng 2.880 token được phân phối mỗi ngày và tài sản thế chấp đã tăng lên nhờ vào trang trại thanh khoản thực sự đầu tiên của ngành công nghiệp mới chớm nở.

Trình theo dõi phân phối Compound hiển thị số lượng được phân phối cho mỗi pool token. Tại thời điểm viết bài, hơn 614.000 COMP đã được phân phối và có khoảng 3,8 triệu tham gia hệ thống kinh tế token của giao thức.

Nền kinh tế token COMP và quản trị

Mục đích chính của COMP là để quản trị cộng đồng và theo người sáng lập Compound Leshner:

“Các cá nhân, ứng dụng và tổ chức sử dụng giao thức Compound có khả năng cùng quản lý nó trong tương lai – và được khuyến khích cung cấp quản trị tốt.”

Tuy nhiên, vì các đề xuất được giới hạn ở những địa chỉ có hơn 100.000 token, nên thực sự chỉ có cá voi và nhà đầu tư mới có thể tạo ra sự khác biệt.

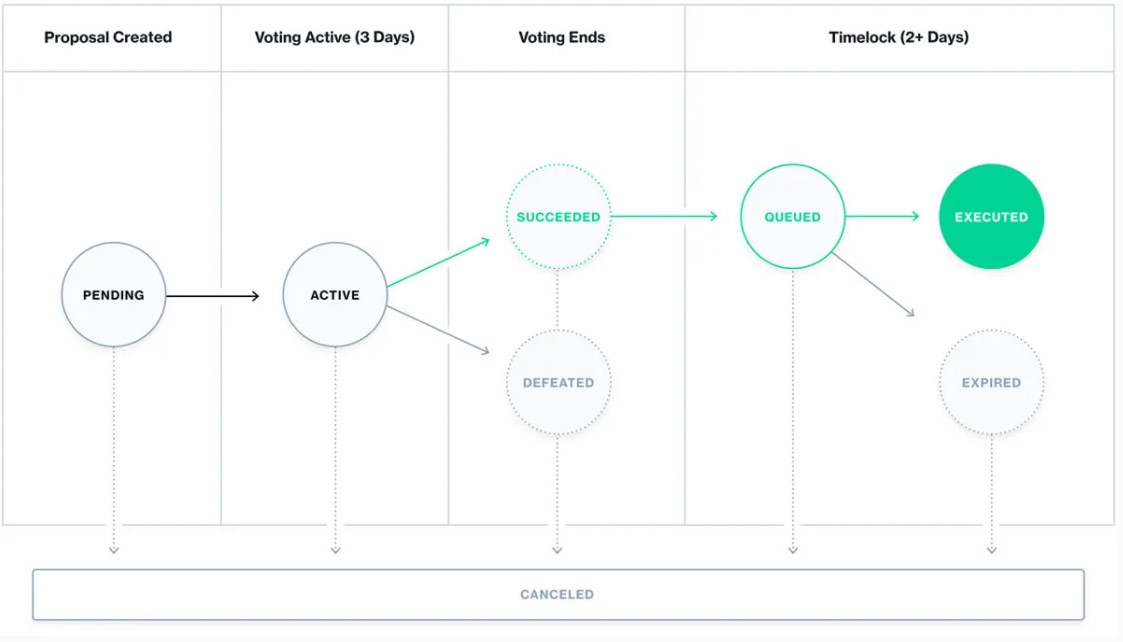

Sau khi được gửi, thời gian bỏ phiếu 3 ngày bắt đầu và tối thiểu 400.000 phiếu bầu để đạt được số đại biểu. Nếu đa số phiếu ủng hộ đề xuất, thay đổi mới sẽ được thực hiện sau 2 ngày chờ đợi.

Quy trình thông qua đề xuất trên Compound | Nguồn: compound.finance

Phân phối công khai COMP bao gồm khoảng 4,3 triệu token trong số lượng cung tối đa là 10 triệu, thực hiện trong khoảng thời gian 4 năm thông qua giao thức cho các nhà cung cấp thanh khoản.

5,7 triệu token còn lại sẽ được chia như sau: 24% thuộc về các cổ đông của Compound Labs, với Andreessen Horowitz (a16z) và Polychain Capital sở hữu gần 7%. Chỉ riêng hai chủ sở hữu đó đã chiếm 27% quyền biểu quyết và Bain Capital Ventures nắm giữ thêm 10%, theo tổng quan về quản trị giao thức.

Những người sáng lập Compound và nhóm nhận được 22,25% số COMP còn lại phải tuân thủ quyền được hưởng 4 năm và phần còn lại sẽ được dành cho các thành viên mới trong nhóm, khuyến khích tham gia quản trị trong tương lai.

Giao thức được hỗ trợ rất nhiều từ vốn mạo hiểm, với ít hơn một nửa nguồn cung sẽ đến tay người dùng và cộng đồng. Mặc dù bản thân nền tảng này là tự trị và phi tập trung nhưng hệ thống quản trị không thể thực sự được coi là như vậy khi so sánh với các nền tảng DeFi khác, mặc dù nó rất minh bạch.

Compound Finance vào năm 2021

Compound là giao thức DeFi hàng đầu theo tổng giá trị bị khóa vào giữa năm 2020 do thanh khoản tăng cao, đẩy mức tài sản thế chấp lên gần 1 tỷ đô la vào giữa tháng 8.

Nó bắt đầu mất vị thế trước các giao thức đối thủ mang lại lợi nhuận tốt hơn thông qua yield farming theo chủ đề thực phẩm. Giá COMP đã giảm từ mức cao nhất trên 335 đô la xuống dưới 100 đô la vào đầu tháng 11 và TVL đã giảm xuống còn 600.000 đô la.

Tuy nhiên, là một trong những giao thức DeFi đầu tiên như MakerDAO, Compound đã hồi sinh vào cuối năm và tăng vọt vào năm 2021 về khối lượng, giá và thanh khoản.

Vào giữa tháng 2, giá COMP đã tăng lên mức cao nhất mọi thời đại mới khoảng 566 đô la và tổng giá trị bị khóa trên nền tảng đạt mức kỷ lục 5 tỷ đô la theo DappRadar. DeFi Pulse đã báo cáo một con số tương tự.

Nguồn: Defi Pulse

Đến giữa tháng 2/2021, đã có 38 đề xuất quản trị, 32 trong số đó được thông qua. Lãi suất thu nhập cao nhất của nó tại thời điểm viết bài là USDC, với APY 13%.

Vẫn chưa có thông báo chính thức nào nhưng có khả năng giao thức sẽ triển khai các giải pháp mở rộng layer 2 vào một số giai đoạn trong năm 2021 để giảm bớt gánh nặng phí giao dịch cao.

- UNI và COMP đạt mức cao mới khi TVL DeFi đạt $27.6 tỷ

- Compound Finance (COMP) bứt phá và nhắm đến mức cao nhất mọi thời đại

- Tỷ phú Mike Novogratz mong đợi SEC Hoa Kỳ phê duyệt Bitcoin ETF trong vòng 12 tháng

Minh Anh

Theo Beincrypto

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Lido Staked Ether

Lido Staked Ether  TRON

TRON  Dogecoin

Dogecoin  Cardano

Cardano  Wrapped stETH

Wrapped stETH  Chainlink

Chainlink  Hyperliquid

Hyperliquid  Wrapped Bitcoin

Wrapped Bitcoin  Ethena USDe

Ethena USDe  Stellar

Stellar  Wrapped eETH

Wrapped eETH

.png)