Khi DeFi vượt ra ngoài lợi nhuận danh nghĩa siêu lạm phát để ủng hộ các cơ chế tìm nguồn cung ứng và đảm bảo thanh khoản bền vững hơn, một số dự án đã dẫn đầu xu hướng được gọi là “Real Yield” (tạm dịch: lợi nhuận thực).

Khi thời đại rủi ro cao, lợi tức cao trong tài chính phi tập trung đã kết thúc, một xu hướng mới của các dự án cung cấp lợi nhuận hơn nhưng bền vững hơn đã bắt đầu thay thế nó.

“Real Yield” trong DeFi là gì?

Những nhà đầu tư tiền điện tử giàu kinh nghiệm đều nhận thấy rằng thị trường chuyển động theo chu kỳ. Những giai đoạn được gọi là “tăng giá” thường theo sau các sự kiện halving của Bitcoin và cuối cùng thường dẫn đến các dự án được định giá trên trời khi những người mới tham gia thị trường bị FOMO bởi những lời thổi phồng và hứa hẹn hão huyền. Giá tăng mạnh đặc trưng cho thị trường tăng giá thường được theo sau bởi những đợt lao dốc thậm chí còn nhanh và mạnh hơn, và giai đoạn “giảm giá” kéo dài đến nỗi chỉ những dự án có các nguyên tắc cơ bản mạnh mẽ nhất mới trụ vững được.

Hơn nữa, mỗi chu kỳ thường được kết nối bởi những câu chuyện khác nhau – những câu chuyện phổ biến nhằm mục đích mô tả cấu trúc thị trường hiện tại hoặc suy đoán về kế hoạch tiếp theo. Trong khi DeFi bắt đầu nhen nhóm vào năm 2018 với sự xuất hiện của các dự án như Dharma, MakerDAO cùng Compound, và rồi nó đã thực sự phát triển trong “mùa hè DeFi” năm 2020 sau khi Compound tung ra token COMP để thưởng cho người dùng cung cấp tính thanh khoản.

Mùa hè DeFi đã kích hoạt thời kỳ hưng phấn yield farming (canh tác lợi nhuận), chứng kiến nhiều dự án bắt chước Compound bằng cách tung ra token để cung cấp lợi nhuận cho người dùng. Trong những trường hợp khắc nghiệt nhất, các nhà cung cấp thanh khoản đã cung cấp mức APY giả tạo lên đến năm, sáu hoặc thậm chí bảy con số trong thời gian ngắn. Mô hình tìm nguồn cung ứng thanh khoản này đã giúp khởi động ngành công nghiệp non trẻ nhưng cũng tỏ ra không bền vững. Thanh khoản cạn kiệt trên DeFi khi người dùng bắt đầu biến mất và hầu hết những token DeFi hoạt động kém hơn đáng kể so với ETH trong suốt đợt tăng giá năm 2021.

Mô hình khai thác thanh khoản ban đầu này có sai sót vì nó phát thải quá nhiều token gốc của các giao thức thay vì chia sẻ lợi nhuận từ giao thức cơ bản. Đối với các giao thức, tìm nguồn cung ứng thanh khoản là chìa khóa. Tuy nhiên, thực hiện phương pháp này là vô cùng tốn kém, với một số dự đoán ước tính chi phí trung bình khoảng 1,25 đô la cho mỗi 1 đô la thanh khoản được đảm bảo. Trong khi đó, đối với các staker và nhà cung cấp thanh khoản, mức lợi nhuận danh nghĩa cao mà nhà cung cấp thanh khoản đưa ra là gian dối vì lợi nhuận thực – được đo bằng lợi nhuận danh nghĩa trừ đi lạm phát – không tồn tại.

Sau mùa hè DeFi, ngành công nghiệp tiền điện tử hiện đang hội tụ để hướng tới một ngách mới. Giống như hầu hết những phân khúc khác trước đó, nó được bao trùm bởi một khái niệm mới: “Real Yield”. Thuật ngữ này đề cập đến các giao thức khuyến khích quyền sở hữu token và khai thác thanh khoản bằng cách chia sẻ lợi nhuận được tạo ra từ phí. Các giao thức Real Yield thường trả lại giá trị thực cho các bên liên quan bằng cách phân phối phí bằng USDC, ETH, những token do họ phát hành đã được đưa ra thị trường thông qua buyback (mua lại) hoặc những token khác mà họ không tự phát hành.

Trong khi danh sách các giao thức đằng sau xu hướng đang tăng lên, năm giao thức dưới đây đã trở nên nổi bật với tư cách là những người đón đầu xu hướng.

GMX (GMX)

GMX là một sàn giao dịch hợp đồng vĩnh viễn và giao ngay phi tập trung đã thực hiện nhiều vòng gọi vốn trong những tuần gần đây sau khi token quản trị bản địa của nó gần đạt mức giá cao nhất mọi thời đại (ATH) mặc dù thị trường gấu đang diễn ra (GMX đạt mức cao nhất là 62 đô la vào tháng 1; nó đạt 57 đô la vào ngày 5 tháng 9). Kể từ khi ra mắt vào cuối năm 2021, GMX đã nhanh chóng tích lũy thanh khoản sâu và chứng kiến khối lượng giao dịch tăng vọt. Bên cạnh việc phù hợp với thị trường sản phẩm rõ ràng, một phần lớn trong thành công của nó có thể là do mô hình chia sẻ doanh thu độc đáo.

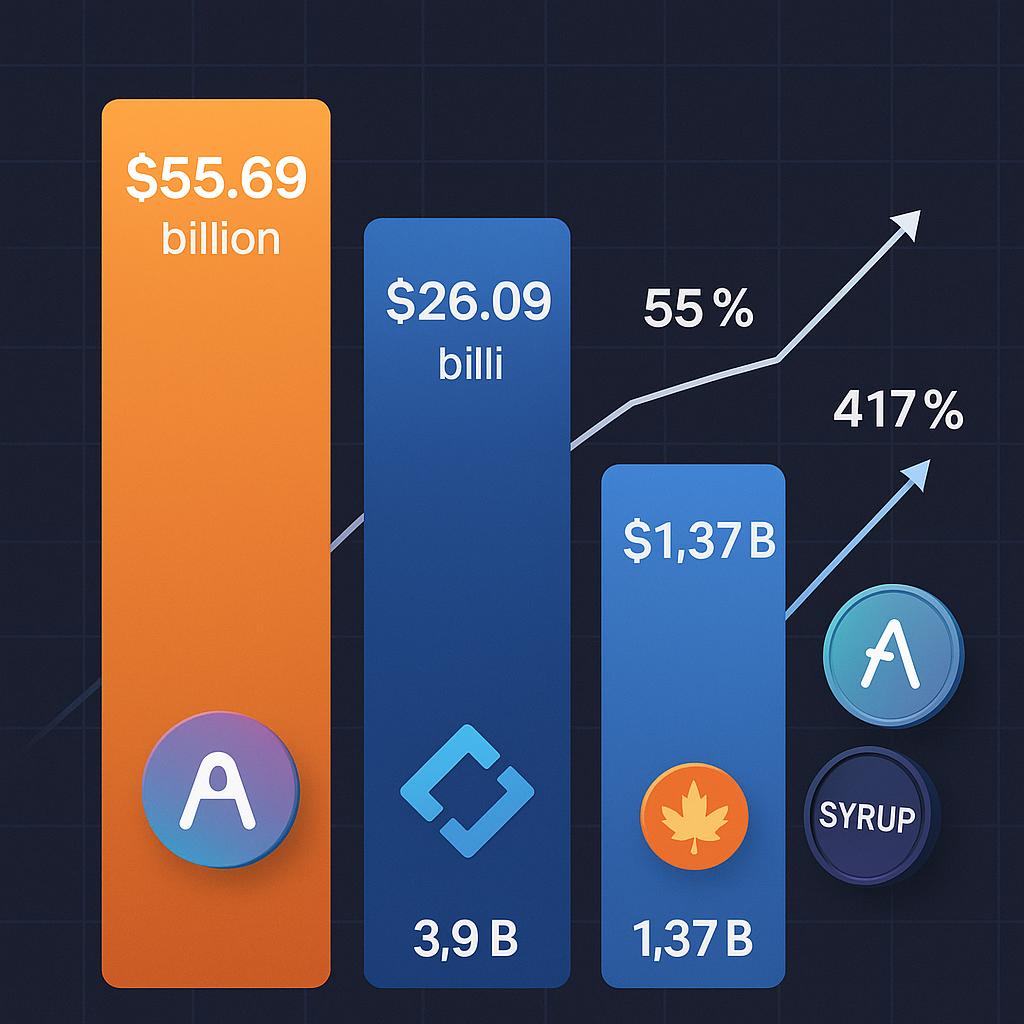

Dự án có hai token gốc: GLP và GMX. GLP đại diện cho một chỉ số của các tài sản có sẵn để giao dịch trên nền tảng, trong khi GMX là token chia sẻ doanh thu và quản trị ban đầu của dự án. 70% phí giao dịch của sàn giao dịch được trả cho các nhà cung cấp thanh khoản hoặc holder GLP dưới dạng ETH trên Arbitrum và AVAX trên Avalanche và 30% còn lại được chuyển cho những staker GMX. Nó hiện đang cung cấp tỷ suất lợi nhuận hàng năm (APR) lên tới 14% cho việc staking GMX và 28% cho việc nắm giữ GLP, không tính đến lợi nhuận tăng thêm được cung cấp cho việc đầu tư.

GMX/USDT. Nguồn: TradingView

Lợi nhuận này được đảm bảo thông qua chia sẻ lợi nhuận cơ bản thay vì phát thải token pha loãng, đã chứng tỏ sức hấp dẫn đối với các nhà cung cấp thanh khoản và holder token quản trị. Do đó, GMX đã tích lũy được thanh khoản cao nhất trên Arbitrum (hơn 304 triệu đô la tổng giá trị bị khóa) và có tỷ lệ staking cao nhất cho token quản trị, khoảng 86,15% tổng nguồn cung của nó đã được stake.

Synthetix (SNX)

Synthetix là một giao thức phi tập trung để giao dịch tài sản tổng hợp và các công cụ phái sinh. Đây là một trong những giao thức lâu đời nhất trong DeFi, đạt được thành công sớm trong hệ sinh thái Ethereum sau khi nó cải tiến mô hình tokenomic của mình để cung cấp lợi nhuận thực cho những holder SNX. Theo dữ liệu của Token Terminal, Synthetix tạo ra doanh thu hàng năm khoảng 82 triệu đô la và toàn bộ sẽ được chuyển cho staker SNX. Với giá SNX khoảng 2,7 đô la và vốn hóa thị trường được pha loãng hoàn toàn là khoảng 870 triệu đô la, tỷ lệ giá trên thu nhập của token là khoảng 10,4 lần.

SNX/USDT. Nguồn: TradingView

APR hiện tại cho staking SNX ở mức khoảng 53%, với lợi nhuận một phần đến từ phần thưởng staking lạm phát trong token gốc và một phần từ phí giao dịch trên sàn giao dịch dưới dạng stablecoin sUSD. Bởi vì một số phần thưởng khai thác thanh khoản đến từ việc phát thải token lạm phát, Synthetix không phải là một giao thức Real Yield thuần túy. Tuy nhiên, đây là một trong những giao thức tạo ra doanh thu hàng đầu của DeFi cung cấp lợi suất hỗn hợp cao nhất cho việc staking một phía trên thị trường.

Dopex (DPX)

Dopex là một sàn giao dịch quyền chọn phi tập trung trên Arbitrum, cho phép người dùng mua hoặc bán các hợp đồng quyền chọn và kiếm lợi nhuận thực một cách thụ động. Sản phẩm chủ lực của nó là Single Staking Option Vaults (SSOV – Kho quyền chọn staking duy nhất), cung cấp tính thanh khoản sâu cho người mua quyền chọn và thu nhập tự động, thụ động cho người bán quyền chọn. Bên cạnh SSOV, Dopex cũng cho phép người dùng đặt cược vào hướng lãi suất trong DeFi thông qua Interest Rates Option và đặt cược vào sự biến động của một số tài sản nhất định thông qua Atlantic Straddles.

Mặc dù tất cả các sản phẩm của Dopex đều cho phép người dùng kiếm được lợi nhuận thực tế bằng cách chấp nhận một số rủi ro định hướng, nhưng giao thức cũng tạo ra doanh thu thực thông qua các khoản phí mà nó chuyển hướng đến các bên liên quan. 70% phí sẽ được trả lại cho các nhà cung cấp thanh khoản, 5% cho người được ủy quyền, 5% để mua và đốt token rDPX giảm giá của giao thức và 15% cho các staker DPX quản trị một phía.

Giống như Synthetix, một số lợi nhuận staking cho DPX đến từ việc phát thải token pha loãng, có nghĩa là mô hình khai thác thanh khoản là hỗn hợp. Dopex hiện đang cung cấp khoảng 22% APY cho việc staking veDPX — DPX “được ủy thác bằng phiếu bầu” vẫn bị khóa trong bốn năm.

DPX/USD. Nguồn:Coinmarketcap

Redacted Cartel (BTRFLY)

Redacted Cartel là một giao thức quản trị tổng hợp mua lại những token của các dự án DeFi khác để sử dụng ảnh hưởng quản trị và cung cấp các dịch vụ liên quan đến tính thanh khoản cho các giao thức DeFi khác. Nó hiện tạo ra doanh thu từ ba nguồn: kho bạc – bao gồm token quản trị tạo ra lợi nhuận khác nhau; Pirex – một sản phẩm tạo ra Wrapper lỏng cho phép tự động cộng gộp và token hóa các sự kiện bỏ phiếu trong tương lai; và Hidden Hand – một thị trường cho các biện pháp khuyến khích quản trị.

Để kiếm một phần doanh thu của Redacted Cartel, người dùng cần “khóa doanh thu” (revenue-lock) token BTRLFLY của giao thức trong 16 tuần để nhận rlBTRFLY. Sau đó, họ nhận được một phần trong số 50% doanh thu của Hidden Hand, 40% của Pirex và từ 15% đến 42,5% của kho bạc. Lợi nhuận thực tế được thanh toán bằng ETH hai tuần một lần. Trong lần phân phối lợi nhuận cuối cùng, giao thức đã thanh toán ETH trị giá 6,6 đô la cho mỗi rlBTRFLY, đến từ doanh thu thực của nó.

BTRLFLY/USDT. Nguồn: TradingView

Gains Network (GNS)

Gains Network là giao thức phi tập trung đằng sau nền tảng giao dịch vĩnh viễn và đòn bẩy gTrade. Bên cạnh tài sản tiền điện tử, gTrade cho phép người dùng giao dịch tài sản tổng hợp như cổ phiếu và tiền tệ ngoại hối. Nhiều người coi đây là đối thủ cạnh tranh mạnh nhất với GMX.

Giao thức cho phép các bên liên quan kiếm được lợi nhuận thực tế được tạo ra từ phí nền tảng giao dịch theo nhiều cách. Ví dụ: người dùng có thể stake GNS hoặc cung cấp tính thanh khoản DAI được thực hiện để kiếm lợi nhuận tạo ra từ phí. Tổng cộng, 40% phí từ lệnh thị trường và 15% từ lệnh giới hạn được phân bổ cho những staker được thực hiện GNS, hiện kiếm được lợi nhuận gộp hàng năm khoảng 4% được thanh toán bằng stablecoin DAI. Mặt khác, các nhà cung cấp thanh khoản trong kho tiền DAI được thực hiện và các pool thanh khoản GNS/DAI kiếm được lợi nhuận thực tế khoảng 6% và 18% APY.

GNS/USDT. Nguồn: TradingView

Kết luận

Mặc dù “Real Yield” có thể đã tạo ra tiếng vang, nhưng cần lưu ý rằng mô hình tìm nguồn cung ứng thanh khoản này không hoàn hảo. Đầu tiên, các giao thức cần phải có lợi nhuận để cung cấp một cái gì đó cho các bên liên quan, vì vậy nó không có tác dụng gì nhiều đối với các dự án mới có ít người dùng. Các giao thức trong giai đoạn khởi động vẫn phải sử dụng đến khai thác thanh khoản lạm phát để cạnh tranh và thu hút đủ thanh khoản cũng như khối lượng giao dịch. Hơn nữa, nếu các giao thức phải giao doanh thu của họ cho các nhà cung cấp thanh khoản hoặc chủ sở hữu token, điều đó có nghĩa là họ có ít kinh phí hơn cho nghiên cứu và phát triển. Điều này có thể ảnh hưởng đến một số dự án về lâu dài.

Lợi nhuận thực tế hay không, hết lần này đến lần khác, lịch sử đã chỉ ra rằng khi thị trường suy thoái và thanh khoản cạn kiệt, chỉ những giao thức có các nguyên tắc cơ bản mạnh nhất và phù hợp với thị trường sản phẩm tốt nhất mới tồn tại được. Trong khi xu hướng “Real Yield” chỉ mới bắt đầu gần đây, những người sống sót sẽ thịnh vượng khi DeFi phát triển trong tương lai.

Tham gia Telegram của Tạp Chí Bitcoin để theo dõi tin tức và bình luận về bài viết này: https://t.me/tapchibitcoinvn

Disclaimer: Bài viết chỉ có mục đích thông tin, không phải lời khuyên đầu tư. Nhà đầu tư nên tìm hiểu kỹ trước khi ra quyết định. Chúng tôi không chịu trách nhiệm về các quyết định đầu tư của bạn.

- FBI Hoa Kỳ cảnh báo về DeFi khi chiếm tới 97% trong tổng 1,3 tỷ đô la bị đánh cắp trong Q1

- Fork DeFi đầu tiên sẽ khiến mọi thứ trở nên “hỗn loạn”

Ông Giáo

Theo CryptoBriefing

- Thẻ đính kèm:

- Yi He

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Lido Staked Ether

Lido Staked Ether  Dogecoin

Dogecoin  TRON

TRON  Cardano

Cardano  Wrapped stETH

Wrapped stETH  Chainlink

Chainlink  Wrapped Bitcoin

Wrapped Bitcoin  Ethena USDe

Ethena USDe  Hyperliquid

Hyperliquid  Wrapped eETH

Wrapped eETH  Sui

Sui

.png)