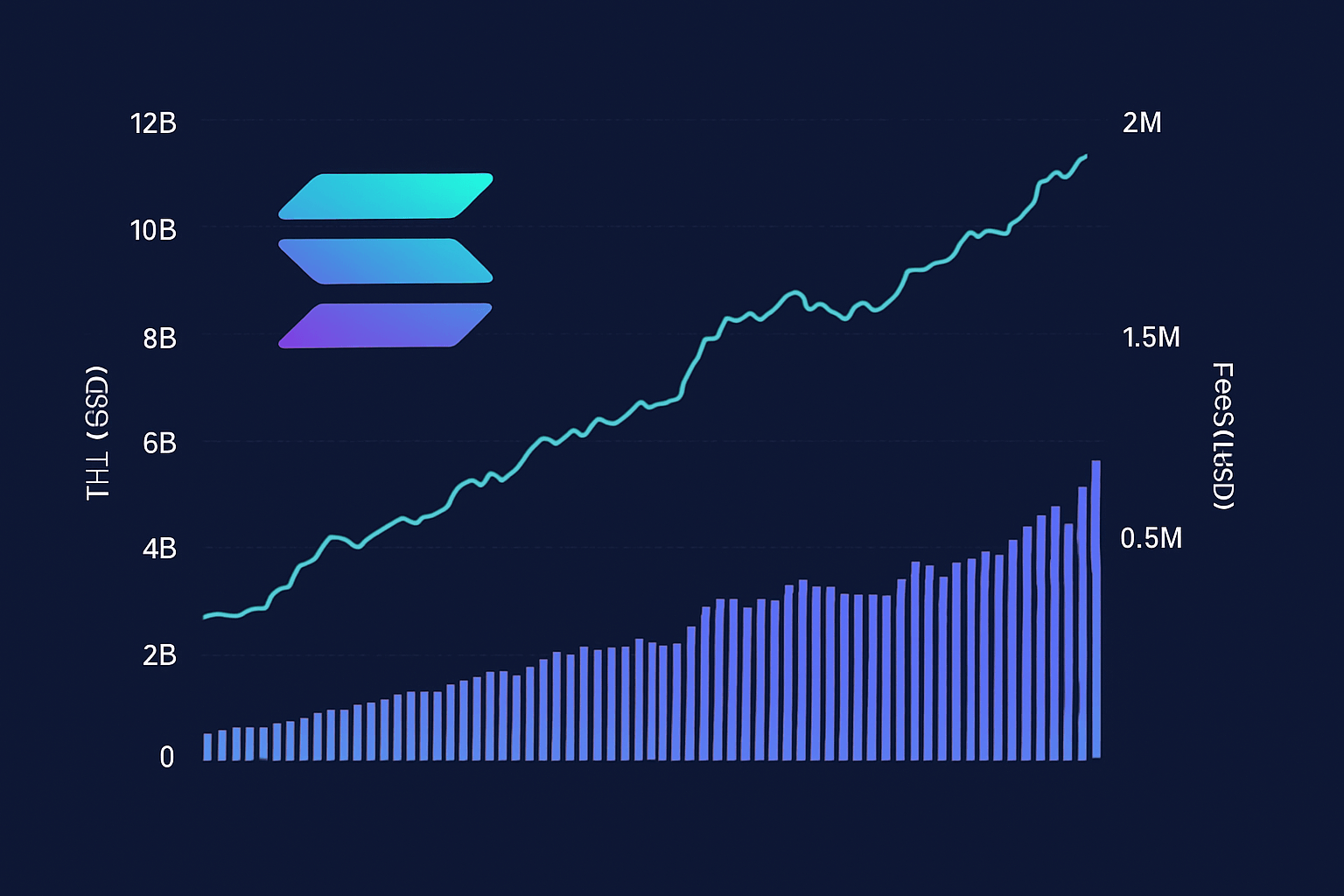

Thị trường tài chính phi tập trung (DeFi) dường như đang nguội dần sau cơn sốt mùa hè khi các phiên bản token hóa của Bitcoin và giao thức như Uniswap và SushiSwap hoạt động tốt hơn phần còn lại của thị trường. Đầu tháng 10, hai chỉ số DeFi chính là DeFi Composite Index của Binance và DeFi Pulse Index Set của TokenSet lần lượt mất hơn 60% và 50% giá trị. Trong khi đó, tổng giá trị bị khóa (TVL) trong các dự án DeFi đã nhích gần hơn tới mức cao nhất mọi thời đại là 11.2 tỷ đô la kể từ cuối tháng 9.

Chỉ số DeFi Composite Index (DCI) được Binance Futures tung ra vào cuối tháng 8 nhằm theo dõi hiệu suất thị trường DeFi bằng cách sử dụng một rổ các token giao thức DeFi niêm yết trên Binance. Chỉ số này được tính bằng USDT, sử dụng số bình quân gia quyền theo thời gian thực của rổ token DeFi trên Binance đã được chọn. Tái cân bằng chỉ số này diễn ra hàng tuần khi LEND được tái cân bằng vào tháng 10 do chỉ số này bị hủy niêm yết.

Chỉ số DeFi Pulse do TokenSet giới thiệu, chọn các token từ top 10 giao thức DeFi về TVL theo dữ liệu do DeFi Pulse công bố. Rổ này được tái cân bằng hàng tháng.

TVL là giá trị của tài sản bị khóa trong một giao thức DeFi cụ thể. Nó thường được dùng làm thước đo cho các nguồn DeFi khác nhau để tham chiếu mức độ chấp nhận và độ tin cậy của giao thức DeFi. Tuy nhiên, liệu TVL có đo lường chính xác sự quan tâm đến thị trường DeFi hay không vẫn còn là câu hỏi mở. Giám đốc điều hành Sam Bankman-Fried của sàn giao dịch phái sinh FTX có trụ sở tại Hồng Kông nói rằng giá trị này thường có thể bị tăng giả tạo bằng cách trợ cấp cho người dùng thông qua airdrop, tương tự như những gì Uniswap đã làm vào tháng 9. Anh kết luận:

“TVL là số liệu khá vô nghĩa: (a) bạn có thể trả tiền cho TVL tạm thời bằng airdrop; và (b) khi có nhiều vốn hơn bằng cách yield farming (canh tác lợi nhuận) thì càng có nhiều trang trại. Nhưng yield farming không hỗ trợ giá cả”.

Giám đốc điều hành Gregory Klumov của nhà phát hành stablecoin Stasis tính bằng Euro nói rằng giai đoạn được gọi là “cơn sốt mùa hè DeFi” chủ yếu mang lại lợi ích cho Bitcoin được token hóa. Anh nói thêm:

“Hầu hết các giao thức BTC đang được sử dụng để canh tác và có thêm khả năng tiếp xúc với dự án DeFi mà không làm mất khả năng tiếp xúc với BTC, đây có vẻ là hoạt động chấp nhận rủi ro hợp lý nhất đối với các nhà đầu tư Bitcoin. Gia tăng TVL không thể là chỉ số thực định giá token DeFi, rõ ràng đã đi trước giai đoạn phát triển sản phẩm”.

Với hầu hết các token DeFi nổi bật mất giá trị ở mức hai con số vào tháng 10, vốn hóa thị trường tích lũy cho tất cả các tài sản DeFi cũng giảm 25% chỉ riêng vào ngày 8/10. Các token thua lỗ nhiều nhất là SushiSwap (SUSHI), Uni Coin (UNI) và Yearn.finance (YFI), lần lượt 50.9%, 38.2% và 31.3%. Làn sóng giảm giá của các tài sản DeFi cũng đã chuyển sang tài sản thế chấp bị khóa trong nền tảng DeFi.

Mặc dù việc những số liệu giảm này trên toàn thị trường DeFi có vẻ đáng báo động đối với hầu hết nhà đầu tư, nhưng theo Klumov, nó cũng có thể được coi là điều chỉnh lành mạnh khi tài sản DeFi bây giờ sẽ tìm thấy giá trị thực của chúng. Anh nhấn mạnh thêm rằng TVL không nên là thước đo phù hợp :

“Vì thị trường đang trưởng thành, các số liệu phức tạp hơn phải được thiết lập để xác định đúng người thắng và kẻ thua”.

Phí giao dịch Ethereum

Cùng với DeFi, phí giao dịch Ethereum cũng trở thành một điểm quan trọng trong cộng đồng tiền điện tử. Phí giao dịch là chi phí trung bình để gửi ETH qua mạng. Các khoản phí này đạt mức cao nhất mọi thời đại là 15.2 đô la vào ngày 2/9 trước khi giảm xuống còn 1.47 đô la vào ngày 12/10 nhưng vẫn cao hơn 0.08 đô la được tính vào đầu năm. Động thái tăng tương tự đã xảy ra trên blockchain Bitcoin vào tháng 12/2017 khi phí giao dịch trung bình vượt quá 50 đô la, khiến khối lượng và giá trị giao dịch hàng ngày giảm theo.

Phí Ethereum tăng đột biến giúp các miner tạo ra doanh thu kỷ lục từ phí giao dịch trong 2 tháng liên tiếp so với Bitcoin, vốn giữ vị trí đầu bảng cho đến nay. Phí tăng dường như đã ngăn cản các nhà đầu tư trong không gian DeFi, vì làm tăng giá giao dịch trung bình cho mỗi giao dịch. Trong khi đó, Bankman-Fried chỉ ra những tác động tiêu cực mà sự gia tăng này gây ra đối với các giao dịch DeFi trong Ethereum:

“Khối lượng có thể sẽ cao hơn đáng kể nếu Ethereum có phí thấp hơn và thông lượng cao hơn. Đó là điều khiến tôi thực sự hào hứng với các giải pháp mở rộng quy mô”.

Klumov đã nêu rõ cách cộng đồng DeFi nói chung hưởng lợi từ phí cao hơn, đồng thời ca ngợi blockchain Ethereum đã đối phó tốt:

“Mức tối thiểu cho mỗi giao dịch tăng lên có thể bù đắp cho phí gas cao hơn. Đó là lý do tại sao các blockchain khác học hỏi theo thông qua dịch vụ DeFi của họ, nhưng hầu hết không thể thu hút được sự chú ý. Điều này chủ yếu là do sự tiện lợi và bảo mật mà Ethereum cung cấp ở cấp độ thanh toán”.

Cơn sốt DeFi kết hợp với phí giao dịch cao đã khiến hash rate của mạng Ethereum đạt mức cao nhất mọi thời đại là hơn 250 terahashes mỗi giây vào ngày 6/10, đánh dấu mức tăng 80% kể từ tháng 1. Hash rate đề cập đến sức mạnh tính toán của mạng, hoạt động như một chỉ báo về sức khỏe và bảo mật của blockchain. Hash rate cao sẽ cải thiện tỷ lệ giao dịch và doanh thu do các miner tạo ra từ giao dịch này, dẫn đến việc Ethereum cung cấp lợi nhuận gấp 3 lần so với Bitcoin.

Sự cố DeFi có giống với năm 2008 không?

Trở lại năm 2008, thị trường tài chính truyền thống bị rung chuyển do tính chất phức tạp của các sản phẩm như nghĩa vụ nợ được thế chấp và chứng khoán được bảo đảm bằng thế chấp, khiến các nhà đầu tư bối rối và lựa chọn nhầm kế hoạch mà họ ít am hiểu, dẫn đến việc thị trường sụp đổ, châm ngòi cho một cuộc suy thoái toàn cầu và cuối cùng khiến nền kinh tế Mỹ thiệt hại 12.8 nghìn tỷ đô la.

Sự phức tạp của DeFi cũng có bản chất tương tự ở chỗ cả nhà đầu tư và chuyên gia không hoàn toàn hiểu rõ phương thức hoạt động của thị trường. Theo những gì trưởng nhóm nghiên cứu và chiến lược Richard Red của đồng tiền kỹ thuật số Decred nói:

“Sự phức tạp được tạo ra từ quá trình tương tác của tất cả các giao thức mới này, có nghĩa là rất khó ngay cả đối với các chuyên gia để biết chính xác điều gì đang xảy ra. Chẳng hạn, có một giai đoạn Dai xuất hiện trên giao thức Compound nhiều hơn so với số lượng đã được đúc”.

Trong khi nêu bật những điểm tương đồng giữa vụ sụp đổ DeFi hiện tại và cuộc khủng hoảng tài chính năm 2008, cũng cần lưu ý sự khác biệt giữa chúng, đặc biệt là từ quan điểm của các nhà đầu tư, như Red nói:

“Nhiều người tham gia vào DeFi nhận ra những gì họ đang làm là rủi ro, nhưng bị lôi kéo để chấp nhận những rủi ro đó bởi tỷ lệ lợi nhuận cao trên tài sản đã khóa của họ. Một điểm khác biệt nữa là tốc độ nhanh hơn nhiều mà hệ sinh thái DeFi đang phát triển”.

Trong bối cảnh này, DeFi hoàn toàn trái ngược với dự án tiền điện tử ban đầu là Bitcoin được thúc đẩy để xây dựng hệ thống linh hoạt hơn nền kinh tế fiat. DeFi dường như có một khía cạnh khác, trong đó mức độ phi tập trung đang bị nghi ngờ do bản chất tập trung của các oracle được sử dụng trong một số giao thức. Do vậy, nó có thể dẫn đến tình trạng chỉ những người chơi chính và cá voi mới có cơ hội di tản khi thị trường bắt đầu chao đảo hoặc thậm chí tham gia vào hoạt động dẫn đến lợi nhuận lớn cho họ bằng cách khiến hệ thống sụp đổ.

- 12 kẻ lừa đảo Defi bị vạch mặt – Sự cố đột ngột ngừng hỗ trợ có đe dọa tương lai của Defi không?

- Trader DeFi: YFI lao dốc do bị Alameda Research short

- Lại là scam DeFi: Người sáng lập dự án CoinBreeder trị giá 50 triệu đô la đột ngột bỏ dự án

Minh Anh

Theo Cointelegraph

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Lido Staked Ether

Lido Staked Ether  Dogecoin

Dogecoin  TRON

TRON  Cardano

Cardano  Wrapped stETH

Wrapped stETH  Chainlink

Chainlink  Wrapped Bitcoin

Wrapped Bitcoin  Ethena USDe

Ethena USDe  Hyperliquid

Hyperliquid  Wrapped eETH

Wrapped eETH  Sui

Sui

.png)