Solana DeFi và Ethereum DeFi

EVM (Ethereum Virtual Machine) của Ethereum hiện đang thống trị DeFi và chỉ riêng Ethereum (không bao gồm layer 2) đã có hơn 43 tỷ đô la giá trị bị khóa (TVL). Tuy nhiên, Solana đang mang đến những khả năng mà Ethereum không thể đáp ứng ở trạng thái hiện tại. Cụ thể, đó chính là khả năng phục vụ các giao dịch on-chain, tần suất cao cho phép hỗ trợ các bộ tổng hợp nhà tạo lập thị trường (AMM) và sàn giao dịch có sổ lệnh giới hạn tập trung (CLOB) mà không cần giải pháp layer 2.

Các ranh giới của công nghệ và tài chính đang được thúc đẩy trong lĩnh vực DeFi ngày nay, xúc tác cho một kỷ nguyên biến đổi trong đó các giao thức tìm cách tận dụng công nghệ blockchain để vượt trội về tốc độ, phí và hiệu quả. Trong bối cảnh đang phát triển này, nguyên tắc về hiệu quả sử dụng vốn đã xuất hiện như một thước đo nền tảng, then chốt trong việc đánh giá năng lực hoạt động và tài chính của các giao thức mới lạ này. Bài viết sẽ đi sâu vào tầm quan trọng của hiệu quả sử dụng vốn, khám phá định nghĩa, tầm quan trọng và phương pháp tính toán gắn với blockchain. Tuy TVL từ lâu đã là thước đo cốt lõi để so sánh các blockchain hợp đồng thông minh, nhưng kết hợp các thước đo hiệu quả vốn khác nhau cùng với TVL có thể mang lại một bức tranh đầy đủ và nhiều sắc thái hơn. Mặc dù TVL cao chắc chắn có lợi cho blockchain, thanh khoản và hiệu ứng mạng, nhưng điều quan trọng nhất là những gì người dùng và ứng dụng phi tập trung (dApp) có thể làm với TVL này. Bằng cách mổ xẻ ứng dụng hiệu quả vốn trong TradFi và mở rộng phân tích sang lĩnh vực DeFi năng động, chỉ số này có tác động nhiều mặt trong việc tối đa hóa lợi nhuận, nâng cao lợi thế cạnh tranh và thúc đẩy tăng trưởng bền vững.

Hiệu quả sử dụng vốn

Trong tài chính truyền thống (TradFi), đặc biệt là trong hệ sinh thái startup, khái niệm hiệu quả sử dụng vốn đóng vai trò là thước đo quan trọng, phản ánh sự thành thạo của một công ty trong việc sử dụng các nguồn tài chính của mình để thúc đẩy tăng trưởng và tạo ra lợi nhuận. Nếu định nghĩa theo thuật ngữ toán học, hiệu quả sử dụng vốn đo lường tỷ lệ giữa số tiền mà công ty phân bổ cho các sáng kiến tăng trưởng và doanh thu mà những nỗ lực này mang lại. Về cốt lõi, hiệu quả sử dụng vốn nhằm tính toán rõ ràng mức độ thành thạo mà công ty sử dụng vốn của mình và lợi nhuận mà chi phí này tạo ra. Số liệu này đóng vai trò là chỉ báo quan trọng về tình hình tài chính và hoạt động của công ty, đặc biệt đối với các startup đang vượt qua giai đoạn phát triển ban đầu đầy bấp bênh. Khái niệm này nhấn mạnh tầm quan trọng của việc tận dụng các nguồn tài chính một cách hiệu quả để củng cố triển vọng tăng trưởng và lợi nhuận của công ty.

Trong DeFi

Sự liên quan của hiệu quả sử dụng vốn còn mở rộng sang lĩnh vực tài chính phi tập trung (DeFi) đang phát triển. Tại đây, nó được xem như một yếu tố then chốt củng cố sức sống và tính bền vững của các giao thức DeFi. Theo đuổi hiệu quả sử dụng vốn trong các hệ sinh thái phi tập trung này là rất quan trọng vì một số lý do:

– Tối đa hóa lợi nhuận: Hiệu quả sử dụng vốn nâng cao tiềm năng lợi nhuận của người dùng bằng cách tối ưu hóa các chiến lược đầu tư.

– Lợi thế cạnh tranh: Các giao thức thể hiện hiệu quả sử dụng vốn cao sẽ thu hút lượng người dùng lớn hơn và thanh khoản cao hơn, giúp họ có lợi thế hơn so với các đối thủ cạnh tranh.

– Nâng cao thanh khoản: Sử dụng vốn hiệu quả đảm bảo sử dụng tối ưu thanh khoản do người dùng cung cấp, tạo điều kiện cho các giao dịch, khoản vay và hoạt động tài chính khác suôn sẻ hơn. Điều này không chỉ giảm thiểu trượt giá mà còn cải thiện trải nghiệm giao dịch tổng thể, thu hút nhiều người tham gia vào nền tảng hơn.

– Giảm thiểu rủi ro: Nền tảng DeFi giảm thiểu rủi ro bằng cách đa dạng hóa khoản đầu tư vào nhiều tài sản hoặc giao thức khác nhau, từ đó hạn chế tác động của các lỗi riêng lẻ và bảo vệ tiền của người dùng.

– Thúc đẩy đổi mới và bền vững: Tập trung vào hiệu quả sử dụng vốn sẽ khuyến khích phát triển các giải pháp đổi mới, góp phần tăng trưởng lâu dài hệ sinh thái DeFi.

Hiệu quả sử dụng vốn đóng vai trò như một thước đo quan trọng về hiệu quả hoạt động của các giao thức trong bối cảnh tài sản kỹ thuật số. Số liệu này đánh giá mức độ sử dụng vốn thành thạo, nên có vai trò then chốt đối với những người liên quan/Nhà cung cấp thanh khoản (LP) đang muốn thực hiện yield farming (canh tác lợi nhuận), tức là đưa tiền điện tử của họ vào “hoạt động”. Tuy nhiên, cách LP tính toán hiệu quả sử dụng vốn cũng như cách họ cân nhắc điều đó với các yếu tố quan trọng khác như rủi ro và phí hợp đồng thông minh là rất quan trọng đối với lợi nhuận được điều chỉnh theo rủi ro của người dùng.

Một số cách tính toán hiệu quả sử dụng vốn phổ biến là đánh giá tỷ lệ tổng khối lượng giao dịch trên tổng giá trị bị khóa hoặc tổng khối lượng chia cho vốn hóa thị trường bị pha loãng hoàn toàn (FDV). Trong khi những điều này có thể hữu ích cho một LP tiềm năng nhưng không có một thước đo nào nói lên toàn bộ câu chuyện (sẽ được thảo luận thêm trong các phần sau). Việc tìm kiếm hiệu quả sử dụng vốn cao làm tăng mối lo ngại về khả năng xảy ra các số liệu sai lệch, chủ yếu thông qua giảm phí swap một cách chiến lược. Tuy phí thấp hơn có thể nâng cao hiệu quả sử dụng vốn của sàn giao dịch phi tập trung (DEX) bằng cách yêu cầu ít TVL hơn để đạt được khối lượng cao hơn, nhưng cách tiếp cận này có thể không nhất thiết chuyển thành lợi nhuận tăng lên cho các nhà cung cấp thanh khoản. Mối quan hệ sắc thái giữa hiệu quả sử dụng vốn và tạo phí nhấn mạnh tầm quan trọng của việc đánh giá toàn diện ngoài các thước đo hiệu quả sử dụng đơn thuần. DEX thể hiện hiệu quả sử dụng vốn vượt trội có thể không nhất thiết phải mang lại doanh thu tương ứng cho LP, làm nổi bật tương tác phức tạp giữa hiệu quả hoạt động và lợi nhuận.

Hiệu quả thanh khoản

DeFi là một bước ngoặc thay đổi quan trọng trong lĩnh vực tài chính bằng cách cung cấp các dịch vụ hoạt động mà không có sự giám sát tập trung, tận dụng thanh khoản do cộng đồng đóng góp. Mô hình thanh khoản do cộng đồng cung cấp này trái ngược với TradFi vì ở đó thanh khoản thường được các tổ chức có vốn hóa tốt cung cấp. Sự phụ thuộc của DeFi vào cơ sở người dùng để đảm bảo thanh khoản gây ra sự phức tạp trong hoạt động, đặc biệt là do mức vốn hóa của những người tham gia thường thấp hơn. Điều này đòi hỏi phải sử dụng nguồn vốn sẵn có một cách chiến lược và hiệu quả hơn để đảm bảo chức năng cũng như thành công của nền tảng.

Thách thức đối với nền tảng DeFi là thu hút và duy trì thanh khoản. Điều này rất cần thiết để thực hiện giao dịch, ổn định nền tảng và làm người dùng hài lòng. Nói một cách đơn giản, thanh khoản đề cập đến mức độ dễ dàng mua hoặc bán một tài sản mà không gây ra biến động giá đáng kể. Qua đó cho thấy độ sâu thị trường đủ để các trader thực hiện giao dịch một cách nhanh chóng. Nếu không có đủ thanh khoản, các nền tảng có thể tăng chi phí giao dịch và làm giảm hiệu quả sử dụng vốn, gây nguy hiểm cho việc giữ chân người dùng. Do đó, các sáng kiến DeFi sử dụng những cơ chế như khai thác thanh khoản và yield farming để khuyến khích sự tham gia của người dùng và cung cấp thanh khoản. Điều này là rất quan trọng cho khả năng tồn tại lâu dài của họ. Ngoài ra, có nhiều chiến lược khác để nâng cao hiệu quả thanh khoản (và vốn) trong thế giới DeFi, bao gồm:

– Quản lý pool thanh khoản (LP): Ngoài việc duy trì mức thanh khoản lành mạnh, triển khai chiến lược các quỹ này là rất quan trọng để tối đa hóa lợi nhuận của người tham gia.

– Mở khóa tài sản thế chấp: Tài sản thế chấp là điều cần thiết để vay trong DeFi. Mở rộng phạm vi các loại tài sản thế chấp được chấp nhận không chỉ cải thiện hiệu quả sử dụng vốn mà còn đặt nền tảng cho các mô hình kinh doanh sáng tạo và khả năng sinh lời cao hơn.

– Thanh khoản do giao thức sở hữu: Tuy khai thác thanh khoản ban đầu có thể thu hút người dùng thông qua tỷ lệ phần trăm hàng năm (APY) cao, nhưng nó cũng có thể dẫn đến bão hòa thị trường và giảm nhanh chóng TVL. Do đó, các dự án đang tìm cách quản lý thanh khoản hiệu quả hơn, đảm bảo tăng trưởng ổn định và lâu dài.

– NFT có tính tương tác và DeFi: Việc tích hợp NFT có tính tương tác trong các dự án DeFi mở ra con đường mới để thu hút giá trị và nâng cao hiệu quả sử dụng vốn cho người dùng. Ví dụ, một số giao thức cho vay nhất định đã giới thiệu NFT với các tiện ích tài chính, chẳng hạn như dùng làm tài sản thế chấp.

Những nỗ lực nhằm nâng cao hiệu quả thanh khoản này nhằm cải thiện trải nghiệm tổng thể của người dùng nhưng cũng bắt đầu một chu kỳ tăng trưởng có đạo đức, thu hút nhiều người dùng hơn và thúc đẩy một hệ sinh thái cạnh tranh, đa dạng.

Quá trình phát triển hiệu quả của DeFi

AMM đơn giản cho thanh khoản tập trung

Quá trình phát triển của Uniswap từ phiên bản đầu tiên sang phiên bản thứ ba đã nâng cao đáng kể bối cảnh của DeFi, đặc biệt là trong lĩnh vực swap token on-chain và hiệu quả thanh khoản. Uniswap V1 đã đặt nền móng bằng cách giới thiệu pool thanh khoản phi tập trung cho các cặp token, thưởng cho người dùng vì những đóng góp thanh khoản của họ. Thúc đẩy khái niệm này, Uniswap V2 mang đến một số cải tiến, bao gồm swap ERC-20 sang ERC-20, tích hợp oracle giá và hỗ trợ mở rộng cho các token ERC-20 không chuẩn.

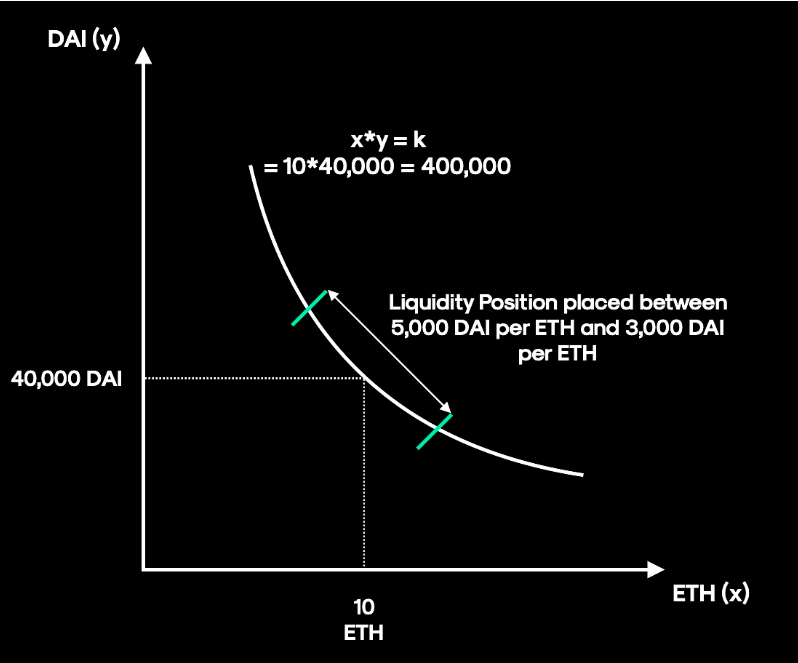

Tuy nhiên, chính Uniswap V3 đã đánh dấu bước nhảy vọt đáng kể về hiệu quả thanh khoản thông qua hai tính năng đột phá: thanh khoản tập trung và nhiều cấp độ phí. Không giống như các phiên bản trước có thanh khoản được phân bổ đồng đều trên toàn bộ đường cong giá của thị trường, V3 đưa ra khái niệm thanh khoản tập trung. Đổi mới này cho phép các nhà cung cấp thanh khoản phân bổ vốn theo các mức giá cụ thể, tối ưu hóa việc sử dụng vốn bằng cách tập trung thanh khoản vào nơi cần thiết nhất. Do đó, các pool có thể cung cấp thanh khoản cao hơn trong các phân khúc giá mục tiêu, cho phép đường cong giá được cá nhân hóa và cho phép giao dịch hiệu quả hơn mà không làm tăng chi phí gas cho mỗi nhà cung cấp thanh khoản.

Nguồn: blog.perp.fi

Việc giới thiệu thanh khoản tập trung không chỉ nâng cao hiệu quả sử dụng vốn (lên tới 4.000 lần so với V2) mà còn cho phép các nhà cung cấp đạt được lợi nhuận cao hơn trên vốn của họ trong phạm vi giá đã chọn. Cách tiếp cận tập trung này giúp đạt được lợi ích tương đương hoặc cao hơn với mức đầu tư gốc thấp hơn.

Ngoài ra, nhiều cấp độ phí của Uniswap V3 thể hiện sự phát triển mang tính chiến lược trong việc bù đắp rủi ro cho các nhà cung cấp thanh khoản. Với 3 mức phí riêng biệt (0,05%, 0,3% và 1%) có sẵn cho mỗi cặp token, pool thanh khoản có thể điều chỉnh cấu trúc phí để phù hợp hơn với biến động và hồ sơ rủi ro của các tài sản liên quan. Việc tùy chỉnh này đảm bảo các nhà cung cấp được đền bù thỏa đáng cho những rủi ro mà họ gặp phải, đồng thời hoàn thiện hơn nữa mô hình kinh tế cung cấp thanh khoản trên Uniswap.

Quản lý thanh khoản của Balancer V2

Trình quản lý tài sản của Balancer V2 vận hành theo kiểu phân bổ vốn linh hoạt giữa các hoạt động giao dịch và cơ hội tạo lợi nhuận. Điều này cho phép LP kiếm được thu nhập thụ động từ tài sản của họ, ngay cả trong những khoảng thời gian mà phí giao dịch không được tạo ra tích cực. Dòng doanh thu kép này nâng cao đáng kể sức hấp dẫn của việc cung cấp thanh khoản trên Balancer V2, đưa ra đề xuất giá trị hấp dẫn cho các nhà đầu tư đang tìm cách tối ưu hóa việc phân bổ tài sản DeFi của họ.

Giảm tỷ lệ sử dụng tài sản thế chấp và cải thiện thanh lý

Về mặt thế chấp, DeFi liên tục được cải thiện với việc sử dụng và thanh lý tài sản thế chấp hiệu quả hơn. Liquity là một trong những dự án có thể giảm lượng tài sản thế chấp quá mức cần thiết (từ ~150% xuống ~110%) bằng cách tối ưu hóa quy trình thanh lý và tốc độ thực hiện. Tương tự, các giao thức khác đã tự động hóa việc tái cân bằng tài sản thế chấp ký gửi, làm trơn tru quá trình thanh lý và có khả năng giảm rủi ro cho người cho vay. Những đổi mới này cho thấy xu hướng giảm thiểu các yêu cầu về tài sản thế chấp mà không ảnh hưởng đến tính bảo mật và ổn định của nền tảng cho vay, mang đến cái nhìn thoáng qua về một tương lai nơi các hoạt động tài chính vừa hiệu quả vừa thân thiện với người dùng hơn.

Mục đích

Sàn giao dịch tập trung (CEX) vẫn dẫn đầu thị trường tiền điện tử, được ưa chuộng vì thời gian giao dịch nhanh chóng, thanh khoản mạnh mẽ và các tùy chọn giao dịch đa dạng. Lợi thế của họ nằm ở thiết kế giao diện người dùng (UI) cũng như trải nghiệm người dùng (UX) vượt trội và đã trở thành tiêu chuẩn vàng cho các nền tảng giao dịch. Những yếu tố này rất quan trọng trong việc thu hút và giữ chân người dùng, mang đến cho họ một môi trường giao dịch liền mạch và hiệu quả.

Ngược lại, sàn giao dịch phi tập trung (DEX) gặp khó khăn với tốc độ giao dịch chậm hơn do xác nhận blockchain và thường có thanh khoản thấp hơn so với CEX. Ngoài ra, thiết kế UX của nhiều DEX không được như với các giao diện tinh tế do CEX cung cấp, gây trở ngại cho việc áp dụng rộng rãi hơn.

DEX theo mục đích được xem như một giải pháp cho những thách thức này, nhằm điều chỉnh các tính năng của nền tảng cho phù hợp với nhu cầu giao dịch cụ thể của người dùng. Về cơ bản, “mục đích” là một tuyên bố do người dùng ký về các kết quả mong muốn, được trình bày rõ ràng thông qua các ràng buộc tập trung vào mục tiêu cuối cùng thay vì chỉ định các bước chính xác để đạt được chúng. Phương pháp này tạo điều kiện cho một quy trình thực hiện giao dịch trực quan và suôn sẻ hơn, cho phép người dùng truyền đạt các mục tiêu rộng hơn của họ tới giao thức mà không bị sa lầy vào những chi tiết vụn vặt của giao dịch. Bằng cách này, người dùng có được khả năng ủy quyền thực hiện giao dịch cho bên thứ ba trong khi vẫn giữ quyền kiểm soát tài sản của họ.

Các lĩnh vực trọng tâm chính bao gồm tăng cường thanh khoản và hiệu quả sử dụng vốn. Thanh khoản rất quan trọng để có một môi trường giao dịch ổn định, cho phép xác định giá suôn sẻ và giảm trượt giá. Để đạt được điều này đòi hỏi nguồn vốn đầu vào đáng kể từ các nhà cung cấp thanh khoản (LP). Mặt khác, hiệu quả sử dụng vốn tập trung vào việc tối đa hóa lợi nhuận trên số vốn được LP khóa vào, điều này rất cần thiết cho sự thành công của DEX. Các phát triển trong tương lai có thể sẽ tập trung vào việc cải thiện hiệu quả sử dụng vốn thông qua các cơ chế đổi mới, chẳng hạn như lựa chọn staking linh hoạt hoặc chiến lược lợi nhuận mới, để tối ưu hóa việc phân bổ tài sản và tăng lợi nhuận.

Hashflow

Hashflow có khởi đầu cấp tiến hơn so với các mô hình DeFi thông thường bằng cách loại bỏ hoàn toàn chức năng định giá on-chain. Bằng cách tận dụng các cơ chế định giá off-chain, Hashflow tạo điều kiện để các nhà tạo lập thị trường cung cấp báo giá trực tiếp cho trader trong thời gian thực. Hệ thống này đảm bảo quá trình phân bổ vốn được tối ưu hóa một cách chính xác, cho phép các nhà tạo lập thị trường hưởng mức chênh lệch trên các giao dịch thành công hoặc nhanh chóng phân bổ lại vốn của họ nếu báo giá vẫn chưa được thực hiện.

LST: Tái thế chấp tài sản trong DeFi

Mỗi tiền điện tử gốc (ví dụ: ETH, SOL, MATIC, v.v.) trong hệ sinh thái PoS có vai trò ở nhiều phương diện và là thành phần quan trọng trong việc cho vay, vay và cung cấp thanh khoản trên các sàn giao dịch phi tập trung. Tuy nhiên, khuôn khổ staking thông thường đặt ra hạn chế đáng kể là tài sản sẽ không thể tái thế chấp khi đã stake, nên không thể sử dụng nó trong hệ sinh thái DeFi rộng lớn hơn. Bất cập này buộc holder phải lựa chọn giữa kiếm lợi nhuận từ staking hoặc sử dụng tài sản của họ trong các giao thức DeFi.

Trong nỗ lực tăng cường hiệu quả sử dụng vốn với DeFi, staking thanh khoản nổi lên như một giải pháp đột phá cho vấn đề nan giải này, đưa ra cơ chế cho phép staking tài sản trong khi vẫn duy trì thanh khoản. Bằng cách tham gia staking thanh khoản, holder có thể gửi tài sản của mình vào hợp đồng staking và đổi lại nhận được một tài sản phái sinh token hóa. Tài sản phái sinh này phản ánh tiện ích của tài sản gốc, cho phép tham gia trên các giao thức DeFi mà không phải hy sinh lợi nhuận staking. Sự đổi mới như vậy giúp tăng cường đáng kể linh hoạt và tiềm năng mang lại lợi nhuận cho những người liên quan, định hình lại các cấu trúc khuyến khích trong lĩnh vực tiền điện tử.

Trong khi Ethereum tự hào là thị trường staking thanh khoản lớn nhất (tính theo TVL), các nền tảng như JitoSOL trên Solana đang đi tiên phong trong những đổi mới tương tự. JitoSOL cho phép staker kiếm được lợi nhuận từ SOL đã stake của họ thông qua token phái sinh có thể được sử dụng trong hệ sinh thái DeFi. Một khía cạnh độc đáo của JitoSOL là tích hợp tính năng trích xuất Giá trị có thể trích xuất của thợ đào (MEV), cung cấp nguồn doanh thu bổ sung bên cạnh phần thưởng staking truyền thống. Tính năng này không chỉ nâng cao sức hấp dẫn của JitoSOL như một khoản đầu tư mà còn góp phần vào sự phát triển và sự sống động của không gian DeFi trên Solana bằng cách tăng tổng giá trị bị khóa và khối lượng giao dịch trên các giao thức.

Tìm kiếm tín dụng không bảo đảm trong DeFi

Có lẽ lĩnh vực đầy tham vọng nhất chưa được khám phá trong DeFi là cung cấp tín dụng không có bảo đảm. Hạn chế của việc thế chấp vượt mức sẽ giới hạn phạm vi của các giao thức cho vay, buộc chúng vào mạng lưới thanh lý an toàn. Việc chuyển đổi sang cho vay không có bảo đảm đòi hỏi hệ thống nhận dạng và danh tiếng tốt để giảm thiểu rủi ro vỡ nợ mà không có biện pháp bảo vệ tài sản thế chấp. Các sáng kiến như tích hợp số điện thoại với khóa công khai của Celo và khám phá Eigentrust phi tập trung để thiết lập danh tính, danh tiếng on-chain là những nỗ lực tiên phong nhằm thu hẹp khoảng cách này. Việc triển khai thành công tín dụng không bảo đảm sẽ không chỉ đánh dấu một cột mốc quan trọng trong quá trình phát triển của DeFi mà còn có khả năng cách mạng hóa cách mở rộng tín dụng trong thời đại kỹ thuật số, cung cấp một hệ thống liền mạch, dựa trên niềm tin nhằm khen thưởng hành vi tài chính tích cực.

EVM thống trị DeFi hiện tại

Ethereum và Ethereum Virtual Machine (Máy ảo Ethereum – EVM) nổi tiếng với việc mở rộng chức năng của Bitcoin, tạo ra một môi trường hoàn toàn Turing cho phép thực hiện hợp đồng thông minh. Về cốt lõi, hợp đồng thông minh là các chương trình máy tính được lưu trữ trên nền tảng blockchain, tự động thực hiện các hành động khi đáp ứng điều kiện xác định trước.

Trong gần 7 năm qua, Ethereum ngày càng gắn kết chặt chẽ với quá trình phát triển hợp đồng thông minh, phần lớn là do mạng hỗ trợ các ngôn ngữ như Solidity và Vyper. Solidity là một ngôn ngữ lập trình hướng đối tượng, lấy cảm hứng từ C++, JavaScript, Python và được điều chỉnh để tương thích với Ethereum Virtual Machine. Mặt khác, Vyper đưa ra một cách tiếp cận thử nghiệm để phát triển hợp đồng, với các tín hiệu thiết kế lấy từ Python, nhấn mạnh vào tính bảo mật và tính đơn giản.

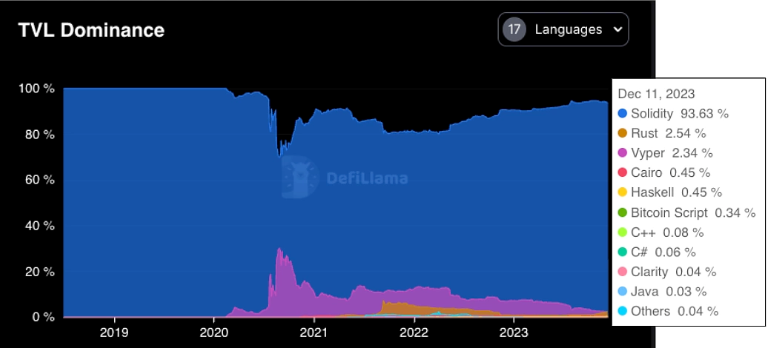

Tính đến tháng 2/2024, hơn 90% trong tổng số TVL DeFi được giữ trong các hợp đồng viết bằng Solidity, ngôn ngữ lập trình ưa thích của EVM. Vyper là một ngôn ngữ hợp đồng thông minh bổ sung được thiết kế cho EVM, nắm giữ hơn 2% toàn bộ TVL. Có nghĩa là, gần 96% giá trị DeFi được lưu trữ trên EVM được xây dựng bằng Solidity hoặc Vyper.

Nguồn: DeFiLlama

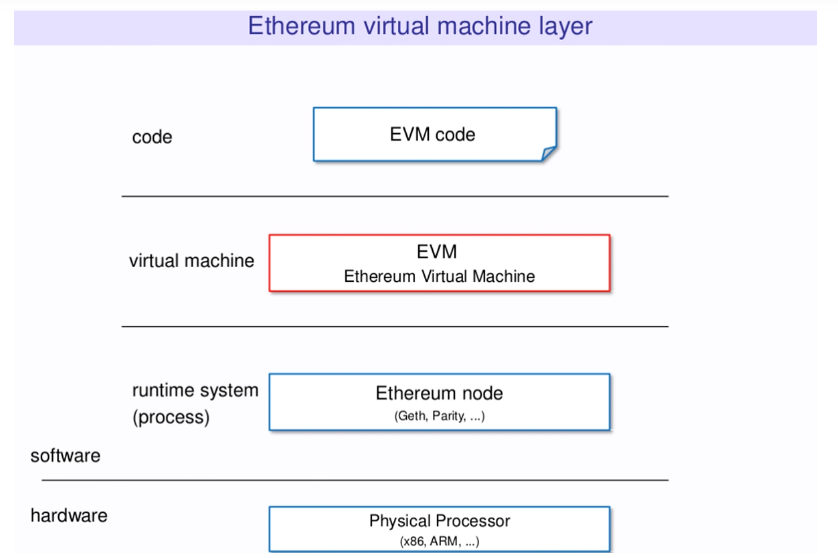

EVM đóng vai trò quan trọng trong hệ sinh thái Ethereum, hoạt động như một layer trừu tượng giúp thu hẹp khoảng cách giữa code hợp đồng thông minh và phần cứng thực thi code một cách liền mạch. Ngôn ngữ lập trình Solidity được các nhà phát triển ưa chuộng được thiết kế để biên dịch cuối cùng thành bytecode EVM, một bộ hướng dẫn thậm chí còn đơn giản hơn mà EVM có thể diễn giải và sau đó thực thi. Thông qua quá trình này, EVM có trạng thái hợp lệ hiện tại và áp dụng một loạt giao dịch để tạo ra trạng thái hợp lệ mới.

Nguồn: Medium

Một trong những tính năng độc đáo của EVM là khái niệm về gas (sẽ được thảo luận trong các phần sau). Không giống như Bitcoin chỉ tính phí người dùng cho mỗi giao dịch tài chính, mô hình của Ethereum tính phí người dùng dựa trên các hướng dẫn tính toán được thực hiện. Yếu tố gas này tạo thêm một tầng phức tạp mới cho hệ thống và chịu trách nhiệm phần lớn về việc blockchain có thể mở rộng quy mô bao nhiêu.

Các vấn đề với Solidity và EVM

Mặc dù EVM hiện dẫn đầu không thể tranh cãi trong không gian VM (máy ảo), nhưng được chấp nhận rộng rãi rằng nó đánh đổi đáng kể so với các VM mới hơn khác. Các vấn đề về khả năng mở rộng và hiệu suất đặt ra những thách thức đáng kể cần giải quyết để nâng cao hiệu quả và tiện ích của EVM. Hơn nữa, sự phức tạp vốn có của code hóa hợp đồng thông minh và tương tác giữa các dApp có thể kết hợp làm tăng nguy cơ xảy ra lỗi và lỗ hổng bảo mật.

Trong số các rủi ro bảo mật phổ biến được thấy trong EVM và với code Solidity là các cuộc tấn công re-entrancy. Loại lỗ hổng này cho phép kẻ tấn công liên tục gọi chức năng của hợp đồng trong một vòng lặp độc hại, có khả năng tiêu tốn tiền hoặc gây mất ổn định giao thức. Một vấn đề phổ biến khác nằm ở các lỗi code hóa hoặc toán học đơn giản trong hợp đồng thông minh, trong đó ngay cả những sai sót nhỏ trong công thức hoặc logic tính toán cũng có thể dẫn đến tổn thất tài chính đáng kể. Ngoài ra, giám sát thực thi quyền gọi chính xác còn thể hiện một lỗ hổng nghiêm trọng. Các hợp đồng không hạn chế đầy đủ các lệnh gọi chức năng đến các vai trò được ủy quyền có thể vô tình cấp cho các tác nhân độc hại khả năng thực hiện giao dịch trái phép hoặc thay đổi trạng thái hợp đồng.

Bất chấp sức hấp dẫn của khả năng triển khai nhanh chóng, thực tế là việc bảo vệ dApp trước các mối đe dọa đang gia tăng đòi hỏi phải có cam kết liên tục học hỏi, kiểm toán code thận trọng và thực hiện các biện pháp bảo mật nâng cao. Môi trường này không chỉ khiến quỹ của người dùng gặp nguy hiểm vĩnh viễn mà còn đòi hỏi sự đầu tư đáng kể từ các nhà phát triển về thời gian và nguồn lực để củng cố ứng dụng của họ chống lại các hoạt động exploit (tấn công khai thác) độc hại.

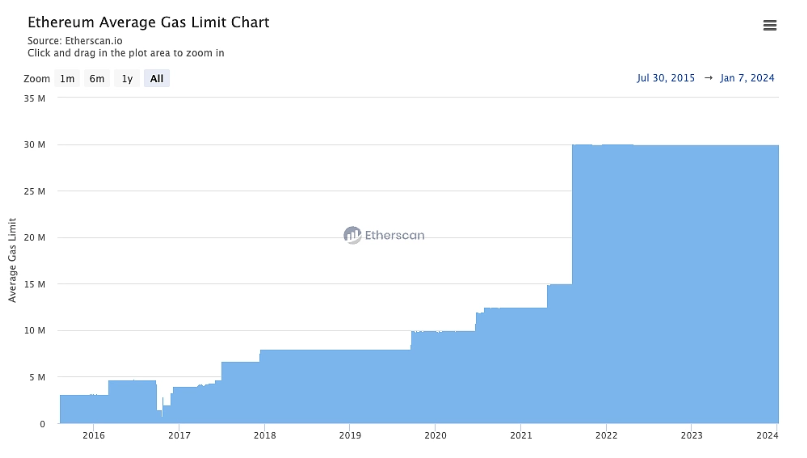

Về khả năng mở rộng của EVM, khái niệm gas là không thể thiếu đối với mạng. Gas đóng vai trò là thước đo cho nỗ lực tính toán cần thiết để thực hiện các giao dịch và hợp đồng thông minh. Mỗi giao dịch được phân bổ một lượng gas cụ thể, đặt giới hạn cho các bước tính toán có thể được thực hiện. Hệ thống này mặc dù được thiết kế để giảm thiểu giao dịch spam và phân bổ tài nguyên mạng một cách công bằng, nhưng lại đưa ra mức trần về khả năng mở rộng “tự áp đặt” cho mạng. Các nhà phát triển muốn tối ưu hóa việc thực thi hợp đồng trong EVM phải đối mặt với nhiệm vụ giảm thiểu mức tiêu thụ gas. Các chiến lược bao gồm tối ưu hóa bytecode — giảm số lượng opcode (hoạt động cơ bản của EVM) và sử dụng các kỹ thuật như loop unrolling và đơn giản hóa code. Các cải tiến mở rộng quy mô khác đối với EVM trong những năm qua bao gồm tăng dần kích thước block và giảm thời gian tạo block (thông qua chuyển đổi sang PoS). Mặc dù những cải tiến này trong những năm qua đã giúp tăng khả năng mở rộng ~3-5 lần so với genesis của Ethereum, những EVM vẫn hoạt động kém hơn nhiều so với các thiết kế VM của blockchain khác.

Giới hạn gas trung bình của Ethereum | Nguồn: Etherscan

Các blockchain layer 1 thay thế như Tron và BNB Chain đã chọn áp dụng EVM nhưng đẩy các giới hạn hiệu suất của họ đến mức gây bất lợi cho các lĩnh vực khác của blockchain. BNB Chain theo đuổi khả năng mở rộng bằng cách tăng đáng kể giới hạn gas và tận dụng thời gian block nhanh hơn. Mặc dù cách tiếp cận này đã dẫn đến phí giao dịch thấp hơn và khối lượng giao dịch cao hơn, nhưng nó làm dấy lên mối lo ngại về khả năng tồn tại lâu dài của mạng (*state bloat) và sự phân cấp (~30 trình xác thực). Khi quy mô trạng thái mở rộng, các yêu cầu phần cứng để chạy một node có thể trở nên khắt khe, đe dọa tính chất phi tập trung của các mạng này. Việc phụ thuộc vào việc tăng giới hạn gas để quản lý tắc nghẽn gợi ý một giải pháp khắc phục tạm thời thay vì một giải pháp bền vững.

*State bloat: là một tình huống có thể xảy ra khi một blockchain đã phát triển quá lớn đến mức các node mạng ngang hàng (P2P) hỗ trợ sổ cái phân tán không còn có thể lưu trữ, xử lý và chia sẻ dữ liệu sổ cái một cách hiệu quả.

SVM: Máy ảo thống trị tiếp theo của DeFi?

Kiến trúc blockchain của Solana thể hiện cách tiếp cận tiên phong để giải quyết bộ ba bất khả thi về khả năng mở rộng – là thách thức liên quan đến việc cân bằng khả năng mở rộng, bảo mật và phân quyền. Chìa khóa cho chiến lược của họ là một số công nghệ tiên tiến nhằm đảm bảo vị thế như một giao thức có hiệu suất cao và cạnh tranh trong hệ sinh thái blockchain. Những công nghệ cải tiến khác nhau này đạt đến đỉnh cao trong một máy ảo thay thế được gọi là Solana Virtual Machine (SVM).

Ngôn ngữ lập trình

Trong thế giới công nghệ blockchain, nơi hầu hết các chain layer 1 thay thế chọn tận dụng thành công của EVM, Solana đã chọn một con đường khác. Từ chối khả năng tương thích với EVM, Solana tận dụng khung Low-Level Virtual Machin (Máy ảo cấp thấp – LLVM), là nền tảng trong lập trình hiện đại cung cấp bộ công nghệ toolchain và trình biên dịch module, có thể tái sử dụng. LLVM đóng vai trò trung gian, tạo điều kiện thuận lợi cho việc biên dịch từ code cấp cao sang code máy, từ đó đảm bảo hiệu suất tối ưu trên các thiết lập phần cứng đa dạng.

Ngôn ngữ lập trình phổ biến nhất được sử dụng trong hệ sinh thái Solana là Rust. Quyết định ưu tiên Rust làm ngôn ngữ chính cho Solana bắt nguồn từ khả năng đặc biệt của ngôn ngữ này và những lợi thế chiến lược mà nó mang lại cho cơ sở hạ tầng của Solana. Danh tiếng của Rust trong việc tạo điều kiện cho hiệu suất cao và tính đồng thời phù hợp hoàn hảo với các mục tiêu kiến trúc của Solana, đặc biệt là trọng tâm khả năng mở rộng.

Tương tự như các hợp đồng thông minh của Ethereum, Solana giới thiệu khái niệm “chương trình”. Các chương trình này chủ yếu được viết bằng Rust nhưng cũng hỗ trợ C và C++, là nguồn sức mạnh cho hệ sinh thái DeFi và NFT cực nhanh của Solana. Trọng tâm trong cách tiếp cận an toàn bộ nhớ của Rust là mô hình quyền sở hữu kết hợp với cơ chế kiểm tra vay mượn, giúp loại bỏ sự cần thiết đối với trình thu gom rác. Lựa chọn thiết kế mang tính chiến lược này đảm bảo Rust đạt được đặc tính hiệu suất cao của các ngôn ngữ như C và C++, đồng thời tăng cường đáng kể tính an toàn.

Turbine và Gulf Stream

Trọng tâm các giải pháp khả năng mở rộng của Solana là Turbine, một giao thức truyền block lấy cảm hứng từ BitTorrent. Các mạng blockchain truyền thống phải đối mặt với các vấn đề về khả năng mở rộng vì băng thông cần thiết để hỗ trợ mạng lưới các node mở rộng tăng lên, cùng với thời gian cần thiết để truyền dữ liệu on-chain. Turbine giải quyết vấn đề này bằng cách chia dữ liệu thành các gói nhỏ hơn được truyền qua các đường dẫn ngẫu nhiên đến các trình xác thực trên mạng. Lần lượt, mỗi trình xác thực sẽ chuyển tiếp gói đến một nhóm ngang hàng được gọi là “khu vực lân cận”, tạo điều kiện phân phối dữ liệu hiệu quả mà không làm mạng quá tải.

Gulf Stream đóng vai trò quan trọng trong việc quản lý mempool bằng cách thúc đẩy bộ nhớ đệm giao dịch đến rìa mạng. Sự đổi mới này đảm bảo các nhà lãnh đạo block có dữ liệu cần thiết để xử lý giao dịch nhanh chóng, bỏ qua mô hình mempool truyền thống. Trong kiến trúc của Solana, mempool là nội bộ, giúp giảm mức độ hiển thị công khai các giao dịch chưa được xác nhận và hạn chế cơ hội Giá trị có thể trích xuất tối đa (MEV) đối với những trình xác thực đang vận hành.

Mô hình tài khoản và xử lý song song qua SeaLevel

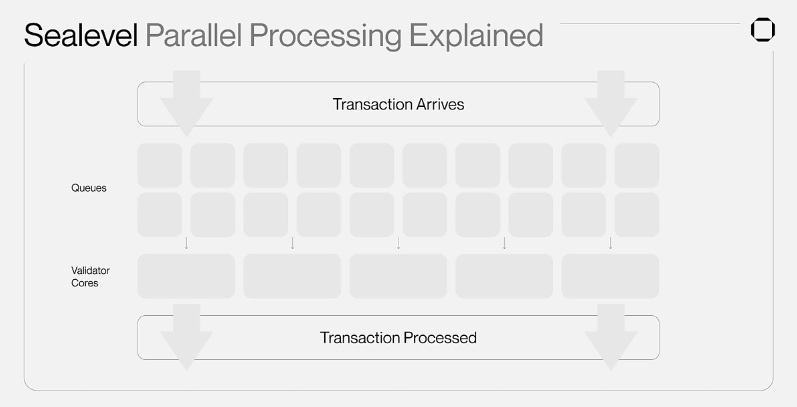

Điểm khác biệt quan trọng đối với Solana là mô hình tài khoản của họ tương phản rõ rệt với mô hình tài khoản của Ethereum. Trong khi Ethereum phân bổ dung lượng lưu trữ cho từng hợp đồng thông minh trong tài khoản của mình thì Solana lại áp dụng mô hình phân nhánh. Ở đây, các chương trình on-chain được lưu trữ trong các tài khoản bất biến chỉ chứa bytecode có thể thực thi, với trạng thái của chương trình được lưu trữ riêng trong các tài khoản không thể thực thi. Sự tách biệt này rất quan trọng vì nó cho phép thực hiện song song các hợp đồng thông minh bằng cách phân phối trạng thái trên nhiều tài khoản khác nhau, do đó tránh xung đột dữ liệu và nâng cao hiệu quả giao dịch.

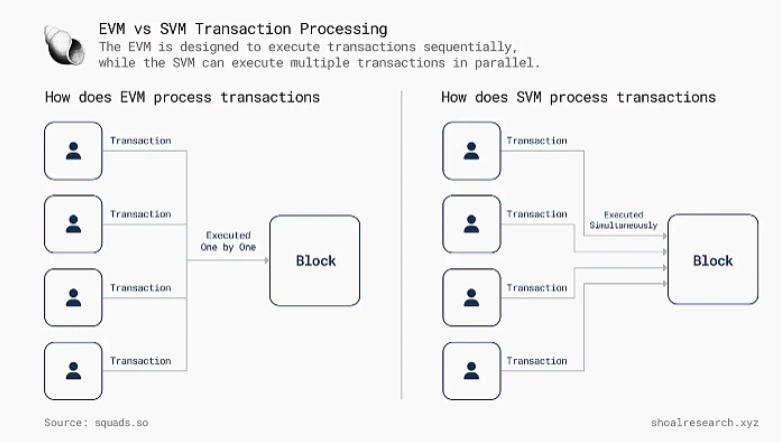

Thực thi song song trong bối cảnh tiền điện tử là một kỹ thuật cho phép xử lý và thực hiện đồng thời nhiều giao dịch. Cách tiếp cận này là sự khởi đầu hoàn toàn so với các thiết kế blockchain cũ hơn, như Bitcoin và Ethereum, phải xử lý các giao dịch/block một cách tuần tự để xác thực thay đổi trạng thái và đạt được sự đồng thuận. Trong các hệ thống cũ này, các giao dịch được xử lý từng giao dịch một theo trình tự tuyến tính để ngăn ngừa xung đột giữa các giao dịch. Việc áp dụng thực thi song song có thể nâng cao đáng kể khả năng mở rộng của mạng tiền điện tử, giảm độ trễ và tăng hiệu suất tổng thể.

Quá trình xử lý giao dịch của EVM và SVM | Nguồn: squads.so

Trong các hệ thống được thiết kế để xử lý song song, các giao dịch được phân nhóm và thực hiện đồng thời bởi nhiều trình xác thực khác nhau trên mạng. Cấu trúc này cho phép mạng đạt được tốc độ giao dịch mỗi giây (TPS) cao hơn, tạo điều kiện cho thông lượng lớn hơn và nâng cao khả năng mở rộng quy mô của mạng.

Cơ chế xử lý giao dịch trong Solana bổ sung thêm các yếu tố phức tạp so với Ethereum. Solana tránh sử dụng hệ thống mempool công cộng để chuyển tiếp giao dịch trực tiếp tới những nhà lãnh đạo hiện tại và sắp lãnh đạo của mạng. Cùng với sự nhấn mạnh của Solana vào việc sản xuất block liên tục, cơ chế này trái ngược hoàn toàn với các khoảng thời gian block cố định của Ethereum. Ngoài ra, SVM cũng yêu cầu các giao dịch liệt kê tất cả các tài khoản sẽ được đọc hoặc ghi vào, bao gồm cả những tài khoản được gọi là chương trình. Yêu cầu này cho phép xử lý song song giao dịch, đảm bảo hai giao dịch hoàn toàn khác biệt và không có sự phụ thuộc chung có thể được thực hiện đồng thời mà không tạo ra vấn đề đồng thuận. Ý nghĩa của hệ thống này gồm hai phần: cho phép xác nhận trước các giao dịch nhanh chóng nhưng gây ra sự khó lường và tiềm ẩn sự thiếu hiệu quả trong việc bao gồm và ưu tiên giao dịch.

Giải thích quá trình xử lý song song | Nguồn: Twitter

Cốt lõi trong triết lý thiết kế của Solana là tối ưu hóa thông lượng giao dịch trên các bộ xử lý đa lõi, hiệu suất cao. Chiến lược này tận dụng sự gia tăng ổn định của lõi bộ xử lý, tạo điều kiện thuận lợi cho việc xử lý song song các giao dịch. Cách tiếp cận như vậy cho phép Solana vượt xa các nền tảng blockchain truyền thống dựa vào xử lý giao dịch tuần tự, đưa ra giải pháp có khả năng mở rộng hơn.

Tuy nhiên, trải nghiệm phát triển Solana không phải là không có thách thức. Kiến trúc độc đáo của nền tảng đòi hỏi cách tiếp cận đa sắc thái để song song hóa giao dịch và quản lý tài khoản, tạo ra sự phức tạp xa lạ đối với các nhà phát triển dày dặn kinh nghiệm với các nền tảng như Ethereum. Sự phức tạp này đòi hỏi nhà phát triển phải lập kế hoạch tỉ mỉ về kiến trúc của các chương trình on-chain và phân bổ trạng thái trên các tài khoản, thể hiện đường cong học tập dốc hơn nhưng cũng mở ra tiềm năng tạo ứng dụng có hiệu quả cao và có thể mở rộng.

Pipelining

Khái niệm về pipelining được vay mượn từ điện toán truyền thống, áp dụng trong Solana để xác thực các block giao dịch lớn một cách nhanh chóng. Quá trình này liên quan đến việc chồng chéo nhiều hướng dẫn trong quá trình thực hiện để tăng thông lượng. Ở Solana, Transaction Process Unit (Đơn vị xử lý giao dịch – TPU) đóng vai trò là pipeline, tăng tốc mạng bằng cách xử lý trước các tác vụ như tìm nạp gói, xác minh chữ ký và ghi có token, từ đó hợp lý hóa quy trình xác thực giao dịch.

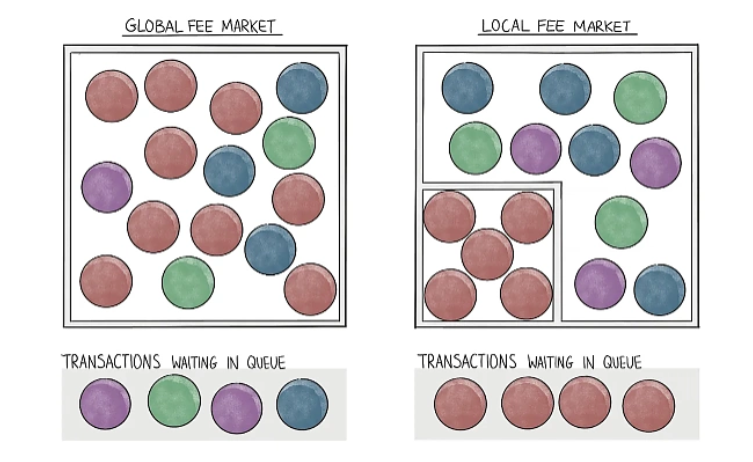

Thị trường phí cục bộ hóa

Ban đầu, Solana triển khai một hệ thống trong đó các tài khoản được chỉ định giới hạn tính toán cố định, được định lượng bằng “đơn vị tính toán” (CU). Khi đạt đến giới hạn này trong một block, không có giao dịch bổ sung nào có thể thay đổi trạng thái của tài khoản. Thiết kế này dẫn đến kết quả hoàn toàn có thể dự đoán được là tắc nghẽn chuỗi và phí tăng đột biến khi mạng có nhu cầu cao. Để giải quyết một số thách thức và trải nghiệm người dùng dưới mức tối ưu do các giới hạn tính toán này gây ra, khái niệm thị trường phí cục bộ hóa đã được đưa ra vào năm 2022. Sự đổi mới này cho phép người dùng trả phí ưu tiên cho trình xác thực để báo hiệu sự cấp bách của việc sửa đổi trạng thái của tài khoản đã đạt đến giới hạn tính toán trong block. Cơ chế này không chỉ giảm thiểu spam bằng cách cho phép các giao dịch quan trọng trả giá cao hơn những giao dịch ít quan trọng hơn mà còn nâng cao hiệu quả của thị trường không gian block bằng cách cung cấp cách tiếp cận linh hoạt, theo nhu cầu để quản lý và truy cập tài nguyên máy tính.

Nguồn: decentralised.co

Về mặt lý thuyết, thị trường phí cục bộ đảm bảo nhu cầu tăng đột biến trong một danh mục giao dịch không ảnh hưởng bất tương xứng đến toàn bộ phí mạng. Bất chấp tiềm năng đổi mới của nó, việc triển khai thực tế các thị trường phí cục bộ hóa ở Solana vẫn phải đối mặt với nhiều thách thức, khi mạng chủ yếu sử dụng hệ thống “phí tham lam, giá đầu tiên”. Mô hình này đã được chứng minh là không hiệu quả, đặc biệt là trong thời kỳ nhu cầu cao điểm, vì nó thiếu cơ chế để người dùng dự đoán chính xác và quản lý phí giao dịch. Nhiều đề xuất khác nhau đang được thực hiện nhằm giải quyết những vấn đề xung quanh cấu trúc thị trường phí.

So sánh DeFi của Solana và Ethereum

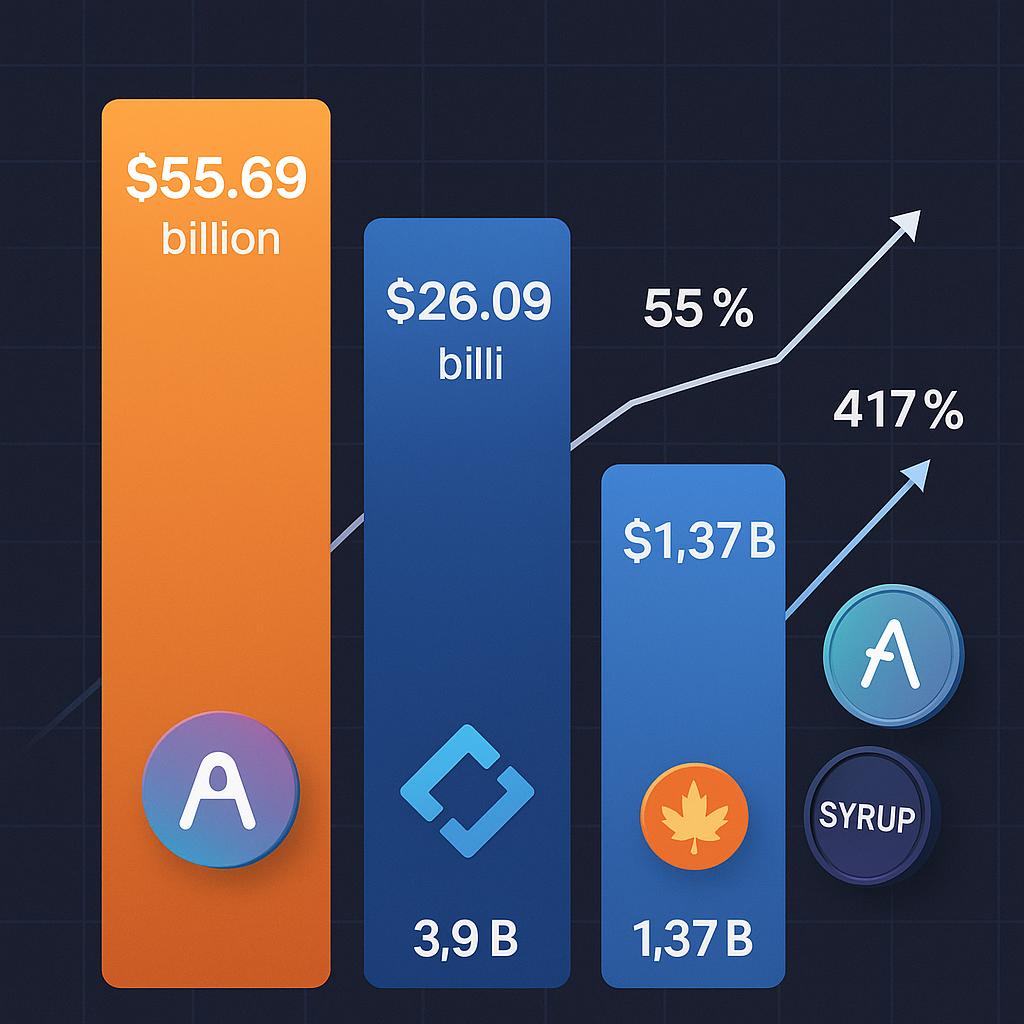

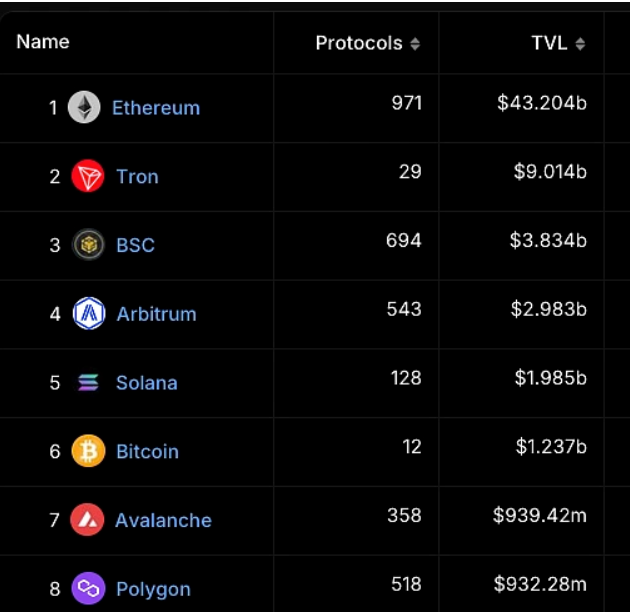

Tổng giá trị bị khóa

Như đã thảo luận trước đây, Ethereum hiện đang dẫn đầu rõ ràng trong không gian DeFi, với gần 43 tỷ đô la TVL so với gần 2 tỷ đô la của Solana và gấp gần 9 lần số lượng giao thức.

Nguồn: Defillama

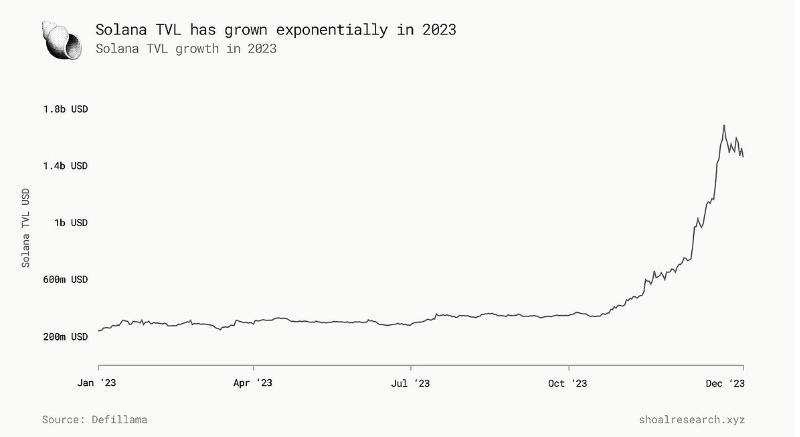

Tuy nhiên, mặc dù TVL DeFi của Solana nhỏ hơn rõ rệt so với Ethereum nhưng nó đang tăng trưởng với tốc độ nhanh hơn. Trong suốt năm 2023, TVL của Solana tăng từ 210 triệu đô la lên con số ấn tượng 1,5 tỷ đô la và kể từ đó đã vượt mốc 2 tỷ đô la.

TVL của Solana tăng theo cấp số nhân vào năm 2023 | Nguồn: Defillama

TVL chỉ đơn giản là một phần của phương trình. Nhờ những cải tiến về hiệu quả mà các giao thức DeFi thực hiện trong những năm qua, số lượng TVL tuyệt đối có thể không còn quá quan trọng mà thay vào đó là những gì bạn có thể làm với TVL mà bạn có. Nói rõ hơn, không có dự án nào muốn ít TVL hoặc thanh khoản hơn nhưng có thể đưa ra lập luận rằng nhờ những ưu điểm của SVM so với EVM, cùng một TVL không nhất thiết để tạo ra trải nghiệm DeFi tương tự hoặc tốt hơn.

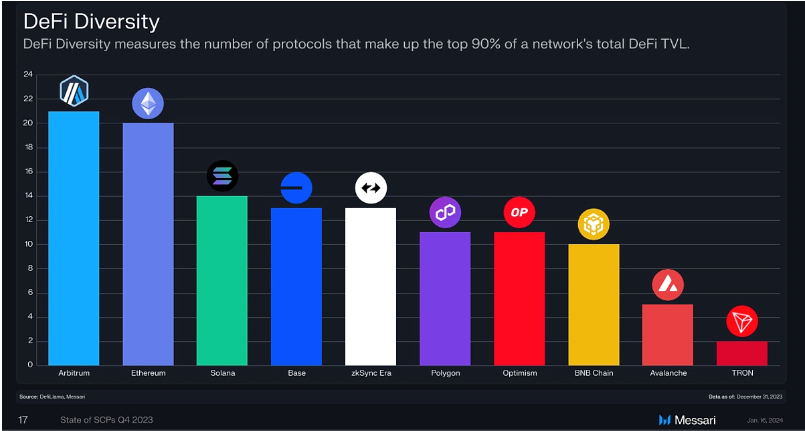

Một phần của trải nghiệm người dùng vượt trội và hệ sinh thái DeFi lành mạnh là sự kết hợp đa dạng và năng động của các ứng dụng. Như có thể thấy trong hình ảnh bên dưới, Ethereum và Solana đều xếp trên hầu hết các đối thủ cạnh tranh trong “DeFi Diversity”, trong đó Ethereum vượt xa Solana. DeFi Diversity là số liệu đo lường số lượng giao thức chiếm 90% TVL DeFi của mạng.

Nguồn: Messari

Giao dịch và Địa chỉ hoạt động hàng ngày (DAA)

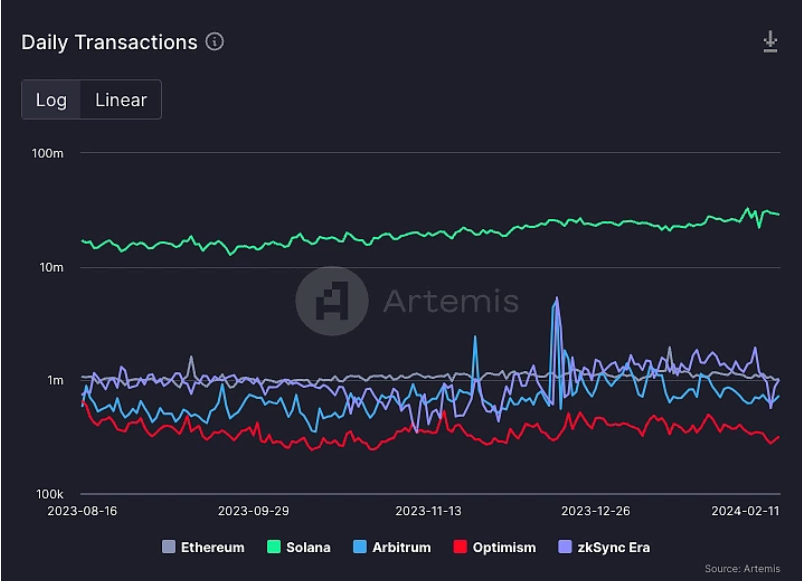

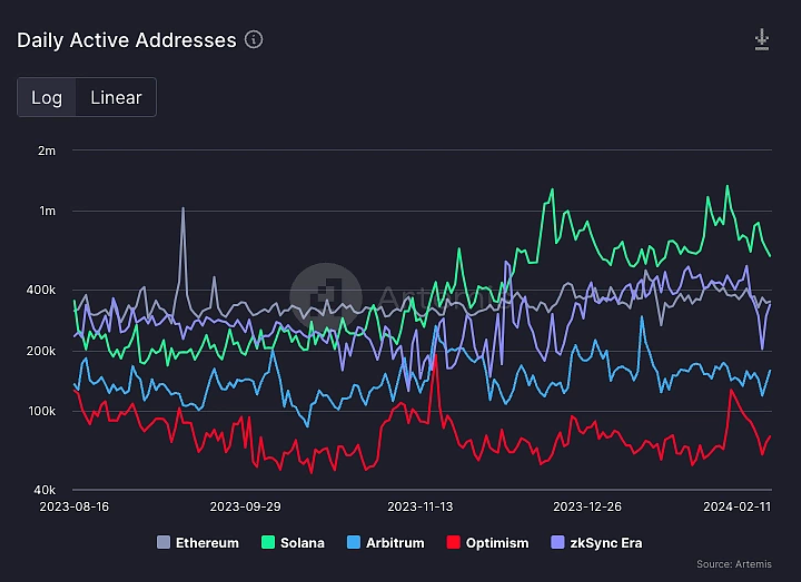

Chi phí giao dịch đóng vai trò then chốt trong việc ảnh hưởng đến hành vi của người dùng trên mạng blockchain. Phí cao có thể ngăn cản hoạt động, đặc biệt là từ những người dùng bán lẻ tham gia vào các giao dịch nhỏ hơn. Đây là một khía cạnh mà Solana tỏa sáng, đặc biệt là về mặt hiệu quả đối với người dùng DeFi bình thường. Phí giao dịch đặc biệt thấp của Solana đôi khi chỉ tối thiểu là 0,002 đô la, đã dân chủ hóa quyền truy cập vào giao dịch tần suất cao, yield farming, săn airdrop, đúc NFT, v.v. Mức phí thấp cho phép các trader bán lẻ thực hiện hàng trăm giao dịch với chi phí cực thấp, điều mà không thể trên Ethereum. Do đó, như mọi người mong đợi với mức phí rẻ và thông lượng cao hơn của Solana, Solana thường xuyên xử lý gấp 10 lần giao dịch hàng ngày của Ethereum và các chain khác.

Số lượng giao dịch hàng ngày | Nguồn: Artemis

Số lượng địa chỉ hoạt động hàng ngày | Nguồn: Artemis

Khối lượng DEX trên TVL

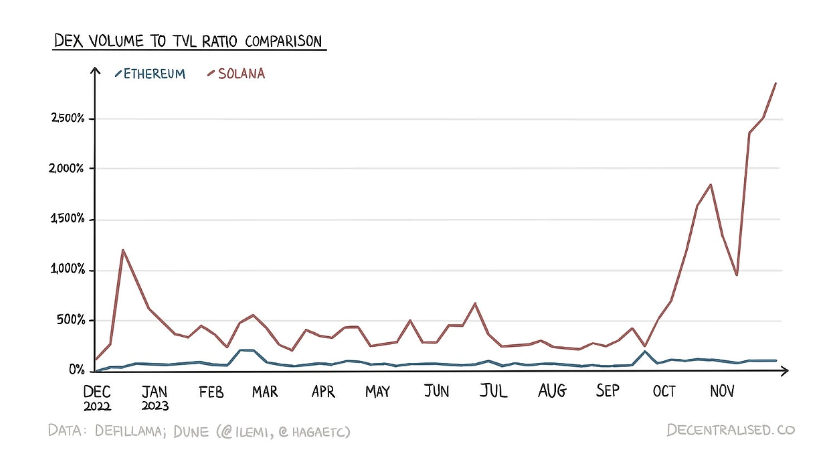

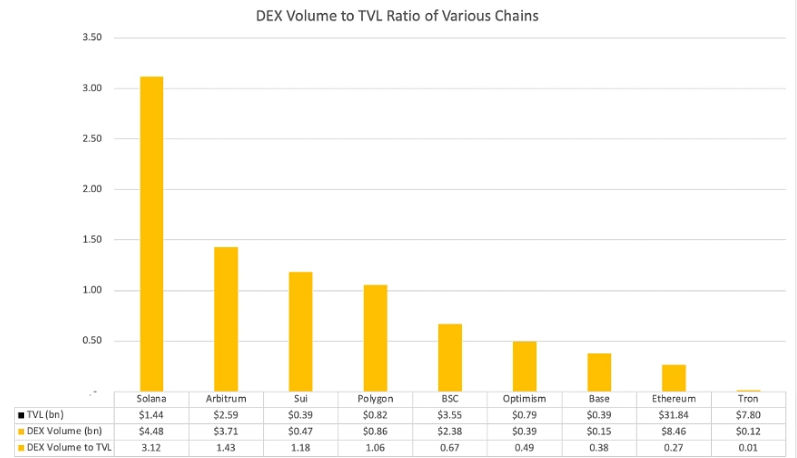

Các số liệu DeFi được sử dụng để đánh giá hiệu suất và hiệu quả của các chain khác nhau thường được xem xét kỹ lưỡng. Một số liệu như vậy là tỷ lệ khối lượng trên tổng giá trị bị khóa của DEX, gần đây đã nêu bật hiệu suất đáng chú ý của Solana so với Ethereum. Tỷ lệ này là một thước đo hiệu quả sử dụng vốn, cho thấy Solana gần đây bắt đầu vượt Ethereum một cách đáng kể, cho thấy mức độ hiệu quả hoạt động cao hơn trong hệ sinh thái của họ.

Nguồn: DeFiLlama, Dune, Decentralised.co

Khối lượng giao dịch tăng vọt trên Solana thực sự bắt đầu diễn ra vào quý 4/2023. Có phải có một số nâng cấp hoặc cải tiến công nghệ nào đột nhiên khiến Solana sử dụng vốn hiệu quả hơn không? Không. Đúng hơn, động thái gia tăng đột biến một phần có thể là do gia tăng nhanh chóng các dự án Solana công bố chương trình tích điểm và airdrop, chẳng hạn như chương trình của Jupiter, một ứng dụng DeFi dApp hàng đầu trên Solana. Mặc dù airdrop đóng vai trò như một chất xúc tác quan trọng để tăng cường hoạt động, nhưng tính chất thoáng qua của chúng không làm nổi bật hiệu quả sử dụng vốn của chain.

Nguồn: 21Shares

Điều đó nói lên rằng, bắt buộc phải thừa nhận những khả năng công nghệ vốn có mà Solana mang lại, trong khi Ethereum ở trạng thái hiện tại không thể đáp ứng được các khả năng đó. Cụ thể, việc thiết kế sổ lệnh như Phoenix đưa ra thách thức đối với layer cơ sở của Ethereum, khiến các nền tảng như dYdX và Aevo tạo ra các chain riêng biệt để vượt qua những hạn chế này. Sự hiện diện của các nhà tổng hợp AMM (Jupiter) và sàn giao dịch có sổ lệnh giới hạn tập trung như Phoenix nhấn mạnh khả năng của Solana trong việc phục vụ các giao dịch on-chain, tần suất cao mà không cần sàn giao dịch tập trung hoặc giải pháp layer 2. Sự kết hợp giữa tốc độ và chi phí giao dịch thấp là yếu tố thay đổi cuộc chơi, đặc biệt là đối với các nhà tạo lập thị trường.

Điều gì tạo nên “Ethereum” trong một thế giới tập trung vào rollup?

Rollup nổi lên như một chiến lược trung tâm để mở rộng quy mô Ethereum, báo hiệu sự thay đổi đáng kể của hoạt động on-chain đối với các chain layer 2. Bằng cách giảm tải tính toán và giảm thiểu dữ liệu giao dịch on-chain, rollup sẽ giảm bớt một cách hiệu quả nhu cầu tính toán trên mạng Ethereum, giao phó công việc nặng nhọc này cho chain rollup. Sự thay đổi đó không chỉ tối ưu hóa hiệu quả mạng mà còn duy trì tính toàn vẹn và khả năng truy cập dữ liệu giao dịch cho mục đích xác thực.

Phát triển hướng tới một tương lai “tập trung vào rollup” này đánh dấu sự phân định rõ ràng về người dùng, trường hợp sử dụng và hoạt động on-chain của mainnet Ethereum. Hy vọng cuối cùng Ethereum sẽ chuyển sang layer thanh toán cho hệ sinh thái layer 2, nơi người dùng cá nhân chủ yếu giao dịch ở cấp độ rollup. Mặc dù tương lai này vẫn chưa hoàn toàn thành hiện thực nhưng kể từ quý 1/2024, những dấu hiệu ban đầu của quá trình chuyển đổi đang bắt đầu hình thành.

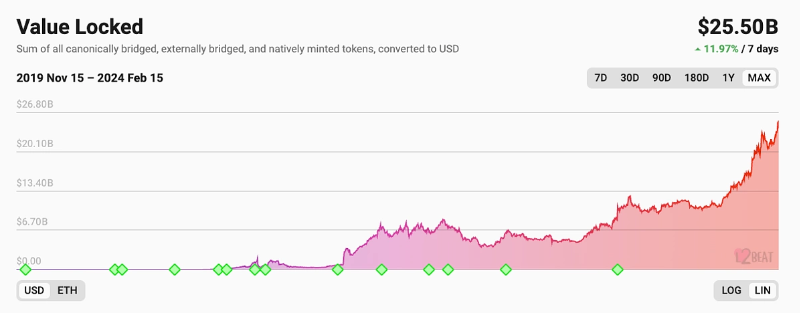

TVL của tất cả layer 2 Ethereum theo thời gian – gấp 12 lần TVL của Solana | Nguồn: l2beat

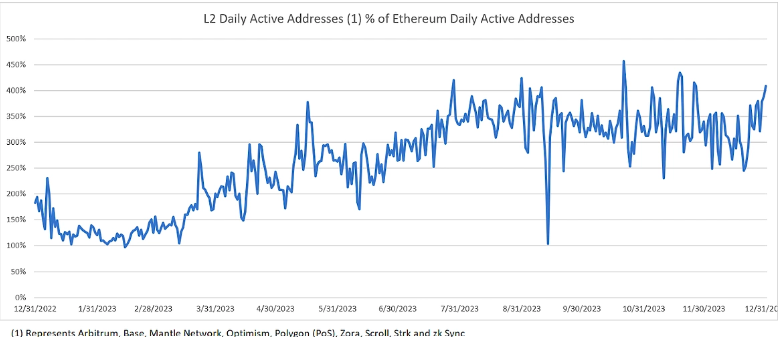

Tăng trưởng DAU của Ethereum layer 2 | Nguồn: substackcdn.com

Với thực tế này, bất kỳ nỗ lực nào để phân tích hoặc thậm chí định lượng các số liệu chính của Ethereum (TVL, mức sử dụng, phí, v.v.) sẽ không hoàn thành nếu chỉ tự mình phân tích mainnet Ethereum. Thay vào đó, có thể lập luận rằng để hiểu rõ hơn (mặc dù không hoàn hảo) về các số liệu chính của Ethereum, mọi phân tích đều phải bao gồm mainnet Ethereum cộng với hoạt động của rollup. Mặc dù việc giới thiệu các số liệu rollup mang tính đại diện hơn cho hoạt động tổng thể của Ethereum, chúng cũng gây ra những bàn tán đáng kể và hoạt động đáng ngờ của người dùng on-chain có thể trình bày sai hoạt động tự nhiên.

Hãy cẩn thận khi đo lường hoạt động on-chain

Phải thừa nhận rằng tất cả các số liệu on-chain đều có sai sót. Một số ví dụ về các số liệu chính và những thiếu sót bao gồm:

1. Vốn hóa thị trường: có thể được thổi phồng một cách giả tạo với các pool giao dịch có mức thả nổi thấp và kém thanh khoản

2. TVL: có thể bị tính hai lần một số tài sản hoặc tiền gửi nhất định

3. Khối lượng: giao dịch rửa tiền, đặc biệt là trên các chain phí thấp

4. Người dùng mới/đang hoạt động: địa chỉ thường được tạo miễn phí và với sự phát triển của airdrop farming, số lượng người dùng không đều và khó giữ chân

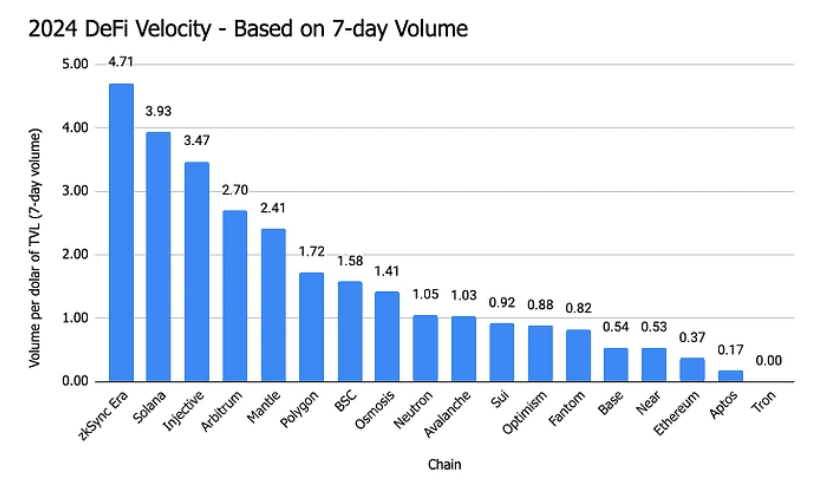

5. Tốc độ DeFi hoặc Hiệu quả vốn

Các khái niệm về hiệu quả vốn hay “Tốc độ DeFi”, trong đó định lượng tần suất mà một đô la được giao dịch trên chain, nổi lên như những đại diện cho việc sử dụng DeFi hiệu quả. Phải thừa nhận rằng, biện pháp này mang lại cái nhìn sâu sắc hơn về tình hình sử dụng chain ngoài số lượng giao dịch đơn thuần hoặc tổng giá trị bị khóa (TVL). Tuy nhiên, những nỗ lực nhằm đo lường mức độ sử dụng và “hiệu quả” cuối cùng của các blockchain khác nhau và người dùng phải tính đến mọi vấn đề với dữ liệu.

Trong các phân tích gần đây, Solana, Injective và zkSync Era dẫn đầu về khối lượng giao dịch trong 7 ngày, báo hiệu hoạt động mạnh mẽ trên các mạng tương ứng của họ. Đặc biệt, Solana và Injective có số lượng giao dịch tăng đột biến. Gia tăng hoạt động như vậy có thể bắt nguồn từ một số yếu tố, bao gồm tiến bộ công nghệ, phát triển hệ sinh thái hoặc sự chấp nhận ngày càng tăng của người dùng.

Hoặc, như hầu hết mọi người đều đồng ý với trường hợp của zkSync, dự đoán về airdrop cũng đóng vai trò quan trọng trong việc thúc đẩy khối lượng giao dịch của họ, trong đó những người thực hiện airdrop farming và bot tích cực tham gia vào các giao dịch hàng ngày. Hành vi này nhấn mạnh động lực đầu cơ thường xuất hiện trong lĩnh vực DeFi, nơi triển vọng về phần thưởng token có thể ảnh hưởng đáng kể đến hoạt động của chain.

Nguồn: Twitter

Điều quan trọng là phải tiếp cận các số liệu về khối lượng này với mức độ hoài nghi nhất định, vì không phải tất cả hoạt động đều có thể là biểu hiện của sự tham gia lành mạnh vào hệ sinh thái. Các nhà quan sát đã lưu ý một cách đúng đắn rằng một phần khối lượng được báo cáo có thể bị thổi phồng bởi các hoạt động như wash trading, trong đó các giao dịch được tạo ra một cách giả tạo để tạo ấn tượng về hoạt động tăng cao hoặc chỉ đơn giản là những điều kỳ quặc trong thiết kế của một dự án cụ thể (khối lượng của Phoenix). Thao tác này có thể bóp méo bức tranh thực tế về tình hình và sự sống động của hệ sinh thái, làm nổi bật sự cần thiết của các số liệu và sự giám sát tinh tế hơn để đánh giá chính xác hiệu suất của hệ sinh thái blockchain và DeFi.

Ngoài ra, hiệu quả sử dụng vốn chỉ là một khía cạnh trong trải nghiệm của người dùng DeFi và là cơ sở để họ đưa ra quyết định. Cuộc thảo luận về hiệu quả vốn cũng phải mở rộng để bao gồm tỷ lệ phần trăm hàng năm (APR) của phí swap, một thước đo mà LP có thể ưu tiên hơn hiệu quả sử dụng vốn. APR phí swap đưa ra thước đo trực tiếp về lợi nhuận trên vốn đã triển khai, đánh giá rõ ràng hơn về khả năng sinh lời của vốn so với bản chất trừu tượng của hiệu quả vốn.

Một pool có tỷ lệ phần trăm phí cao hơn có thể cho thấy hiệu quả sử dụng vốn thấp hơn và do đó, APR swap giảm đối với các LP, minh họa tác động trực tiếp của cơ cấu phí đến lợi nhuận. Ngược lại, giảm phí có thể nâng cao hiệu quả sử dụng vốn một cách rõ rệt, mặc dù tác động lên APR của phí swap có thể không rõ rệt, cho thấy sự cân bằng mong manh giữa việc thu hút LP thông qua phí cạnh tranh và đảm bảo lợi nhuận thỏa đáng.

Sự khác biệt này rất quan trọng đối với các trader cũng như LP, vì nó cho phép hiểu sâu hơn về độ sâu thanh khoản và lợi thế về giá, từ đó đưa ra các quyết định đầu tư và giao dịch tốt hơn. Mặc dù giá trị của hiệu quả sử dụng vốn như một chỉ báo, nhưng tầm quan trọng của nó sẽ được tăng lên khi xem xét cùng với các số liệu khác, cho phép có cái nhìn toàn diện về tình hình tài chính của giao thức.

Các giao thức có thể coi hiệu quả sử dụng vốn như một cách thu hút đầu tư mà không giải quyết thỏa đáng triển vọng sinh lời cho LP. Sự khác biệt này nhấn mạnh cần thiết các công cụ phân tích và báo cáo tài chính toàn diện có thể trang bị cho các bên liên quan những hiểu biết cần thiết để điều hướng động lực phức tạp của hệ sinh thái DeFi. Khi ngành phát triển, việc phát triển các công cụ như vậy sẽ không thể thiếu trong việc hài hòa hiệu quả vốn với phúc lợi tài chính của các nhà cung cấp thanh khoản, đảm bảo cách tiếp cận cân bằng để đánh giá giao thức và ra quyết định đầu tư.

Kết luận

Cuộc thảo luận về hiệu quả sử dụng vốn trong cả tài chính truyền thống (TradFi) và DeFi làm sáng tỏ vai trò quan trọng của nó trong việc hướng dẫn sự thành công về mặt hoạt động và tài chính của các đơn vị hoạt động trong những lĩnh vực này. Báo cáo này đã trình bày chi tiết về cách hiệu quả sử dụng vốn không chỉ đơn thuần là thước đo việc sử dụng nguồn tài chính mà còn là yếu tố quyết định chính đến khả năng đổi mới, duy trì tính cạnh tranh và thúc đẩy hệ sinh thái DeFi sôi động của blockchain. Đặc biệt, các blockchain tốc độ cao, chi phí thấp như Solana nổi lên như những dự án đi đầu trong việc nâng cao hiệu quả sử dụng vốn, mang lại sự tương phản rõ rệt với các đối tác chậm, tốn kém hơn như Ethereum. Sự khác biệt này nhấn mạnh bản chất phát triển của hệ sinh thái tài chính ngày càng ưu tiên hiệu quả, thể hiện quá trình chuyển đổi sang các giải pháp blockchain có khả năng triển khai vốn được tối ưu hóa, giảm chi phí hoạt động và nâng cao thông lượng giao dịch.

Tham gia Telegram của Tạp Chí Bitcoin: https://t.me/tapchibitcoinvn

Theo dõi Twitter (X): https://twitter.com/tapchibtc_io

Theo dõi Tiktok: https://www.tiktok.com/@tapchibitcoin

- Sự quan tâm đến Bitcoin ETF giao ngay giảm là do cơn sốt memecoin?

- Đỉnh 2 năm của Solana: WIF, PEPE và BOME đóng vai trò như thế nào?

- Solana Foundation cho biết có thể lọc các vấn đề về memecoin gây khó chịu

Đình Đình

Theo Coingecko

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Lido Staked Ether

Lido Staked Ether  Dogecoin

Dogecoin  TRON

TRON  Cardano

Cardano  Wrapped stETH

Wrapped stETH  Wrapped Bitcoin

Wrapped Bitcoin  Stellar

Stellar  Hyperliquid

Hyperliquid  Sui

Sui  Chainlink

Chainlink  Bitcoin Cash

Bitcoin Cash